Акции и облигации — основные инструменты на фондовой бирже. Однако они предоставляют совершенно разные возможности получить прибыль и оказываются выгоднее при разных ситуациях.

При повышении ключевой ставки часто именно облигации становятся более привлекательным инструментом. Разбираемся, как получать доход по облигациям и что это за инструмент.

Облигация — это ценная бумага

Облигации обращаются на фондовом рынке. Это долговые бумаги, которые также называют «бонды».

Компании выпускают облигации, чтобы привлечь деньги на развитие или другие цели. Это значит, что в заранее известную дату компания обязуется вернуть владельцу облигации его деньги с процентами.

Что такое облигация

Облигация — это долговая ценная бумага, которая дает право получить выплату от компании в определенную дату. У неё есть номинальная стоимость — именно такую сумму эмитент, который выпустил бумагу, заплатит инвестору при погашении. Проценты выплачиваются не в конце срока, а постепенно. Эти выплаты называют купонами. Обычно их платят дважды в год, но периодичность может быть и другой — раз в месяц, квартал или год.

Доходность по облигациям можно получить двумя путями:

- Купить ниже номинальной стоимости. На рынке бумаги торгуются по цене баланса спроса и предложения. Поэтому на бирже купить облигацию можно за цену ниже или выше номинальной, как и продать. За счет этой разницы можно получить доходность, которую называют бескупонной.

- Получать купоны. Купоны — похожие на проценты по вкладам. Их доходность может быть фиксированной или известной заранее, а может быть переменной — например, зависеть от инфляции. Так или иначе, по заранее установленному графику инвестор, который держит бумагу, будет получать определенную сумму.

Пример. Рассмотрим облигацию федерального займа SU26207RMFS9. Как и у большинства ОФЗ, её номинальная стоимость равна 1000 рублей. Однако на рынке 9 ноября она торговалась за 91% от своей стоимости — то есть 910 рублей. Это значит, что при погашении бумаги Минфином инвестор получит на 90 рублей больше, чем заплатил. Однако дата погашения бумаги — только в феврале 2027 года.

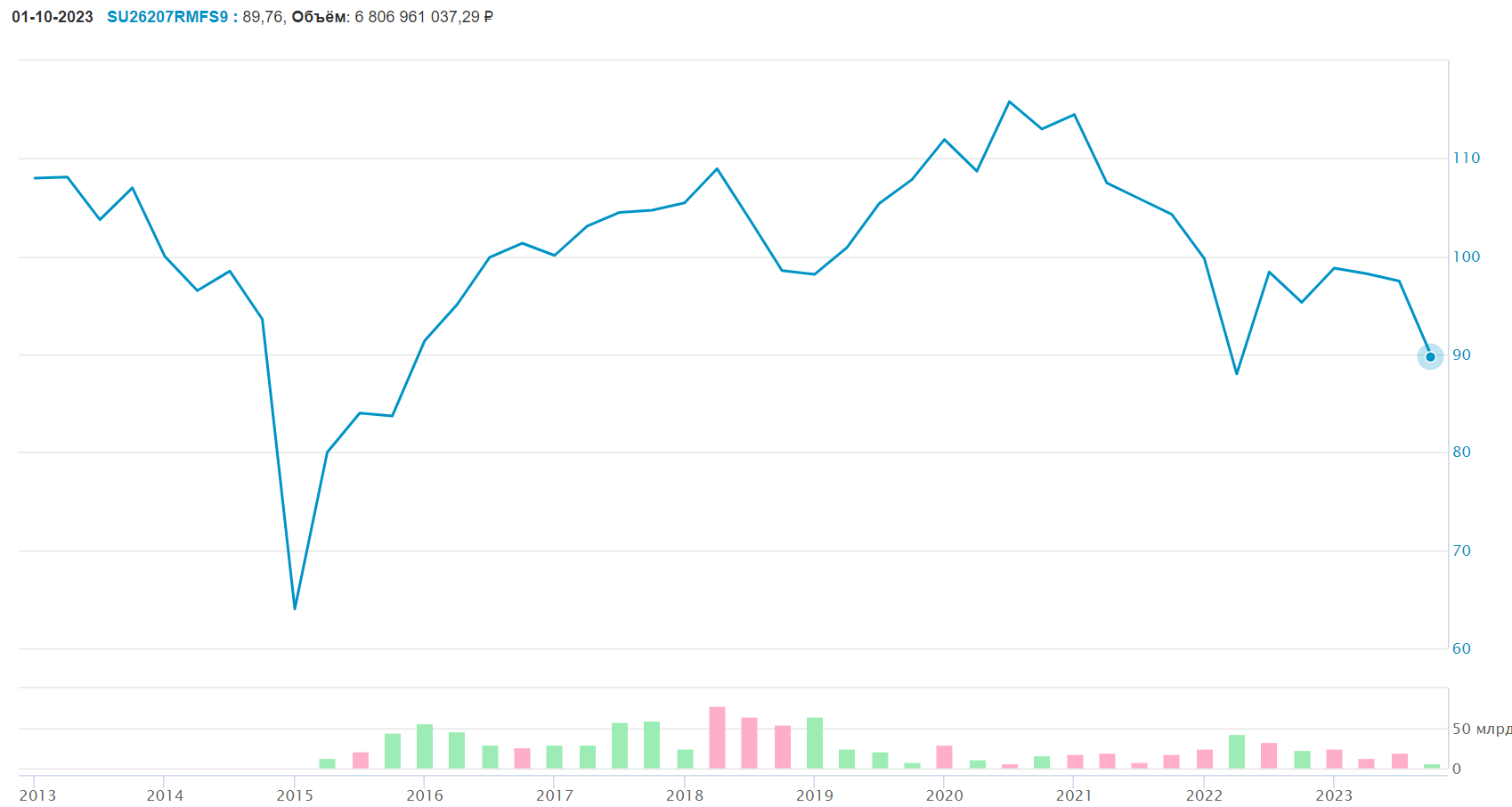

Так менялась цена облигации с 2013 года. На правой шкале — стоимость в процентах от номинальной. Заметно, что долгое время бумага торговалась и выше своей номинальной цены, так как будущий купонный доход оправдывал такие затраты, а риски оценивались инвесторами не очень высоко. В то же время в 2015 году цена резко упала, в том числе из-за возросших рисков. Источник: https://www.moex.com/

До момента погашения инвестор сможет получать купонный доход. Ставка купонной доходности — 8,15%. То есть инвестор будет получать 81,5 рублей в год на каждую бумагу. Выплаты делают двумя платежами в год по 40,64 рубля. До момента погашения будет еще семь выплат, а значит инвестор получит примерно 280 рублей на бумагу.

Облигации различаются по доходности и надежности. Бумаги с низким кредитным рейтингом могут приносить двузначные годовые проценты. Самыми надежными принято считать ОФЗ — облигации федерального займа. Их выпускает Министерство финансов.

Зачем выпускают облигации

Облигации — способ для компании или государства привлечь финансы. Их можно использовать как альтернативу банковского кредита. Для некоторых компаний долговые бумаги могут оказаться более удобным способом привлечь деньги — они могут сами определить проценты, график выплат и срок до погашения. Для ряда эмитентов это может быть единственным способом получить финансирование, так как банки могут не выдавать кредиты из-за их низкой надежности.

Если эмитент выпускает облигации из-за плохой финансовой ситуации и невозможности получить кредит, по ним высока вероятность дефолта. То есть погашения бумаги так и не произойдет, и инвестор потеряет деньги. Например, о риске банкротства и дефолта в 2023 году предупредил Роснано. Впрочем, это государственная компания, долги которой могут в итоге перейти другим структурам, однако риски все равно повысились.

В последние годы число дефолтных событий (те или иные нарушения в выплатах) значительно выросло. Источник: https://raexpert.ru

Полноценные дефолты происходят почти каждый год. Например, в 2022 году по 750 млн рублей не смогла расплатиться «Калита», занимавшаяся отгрузкой нефтепродуктов. «Обувь России» допустила дефолт уже на 5,4 млрд рублей — это был крупный эмитент, акции которого торговались на бирже. Проблемы могут возникать и у эмитентов с высоким рейтингом — например, в апреле 2022 года технический дефолт по еврооблигациям допустил Альфа Банк — выплаты пришли позже и в другой валюте.

Где купить облигации

Чтобы купить облигации, нужно открыть брокерский счет. Бумаги торгуются на фондовой бирже, а доступ к ней предоставляет брокер. Нужно выбирать надежного посредника, который будет правильно учитывать все бумаги и операции с ними, а также не обанкротится сам.

К облигациям с низким рейтингом могут быть допущены не все инвесторы — нужно сначала пройти тест на работу с высокорискованными инструментами. К ряду иностранных бумаг доступ могут получить только квалифицированные инвесторы. Однако для покупки большинства облигаций в рублях достаточно завести брокерский счет, пополнить его и купить ценную бумагу во время торгов на бирже.

Роль облигаций в экономике

Облигации сильно зависят от экономической ситуации в целом. Они отражают ожидания рынка по процентным ставкам и в целом реагируют на ключевую ставку Центрального банка. Это надежный инструмент, который чаще используют как защитную часть портфеля. Спрос на облигации также может расти вместе с ростом рисков на рынке акций, так как инвесторы начинают переводить деньги в более безопасные активы.

Вместе с тем доходность по облигациям часто следует той же тенденции, что и доходность по вкладам, а значит и ключевая ставка. Если доходность по вкладам растет, то держать деньги на них становится выгоднее, так как они надежнее облигаций. Долговые бумаги падают в цене, это повышает их бескупонный доход. В итоге постепенно доходность бумаг становится чуть выше доходности по вкладам.

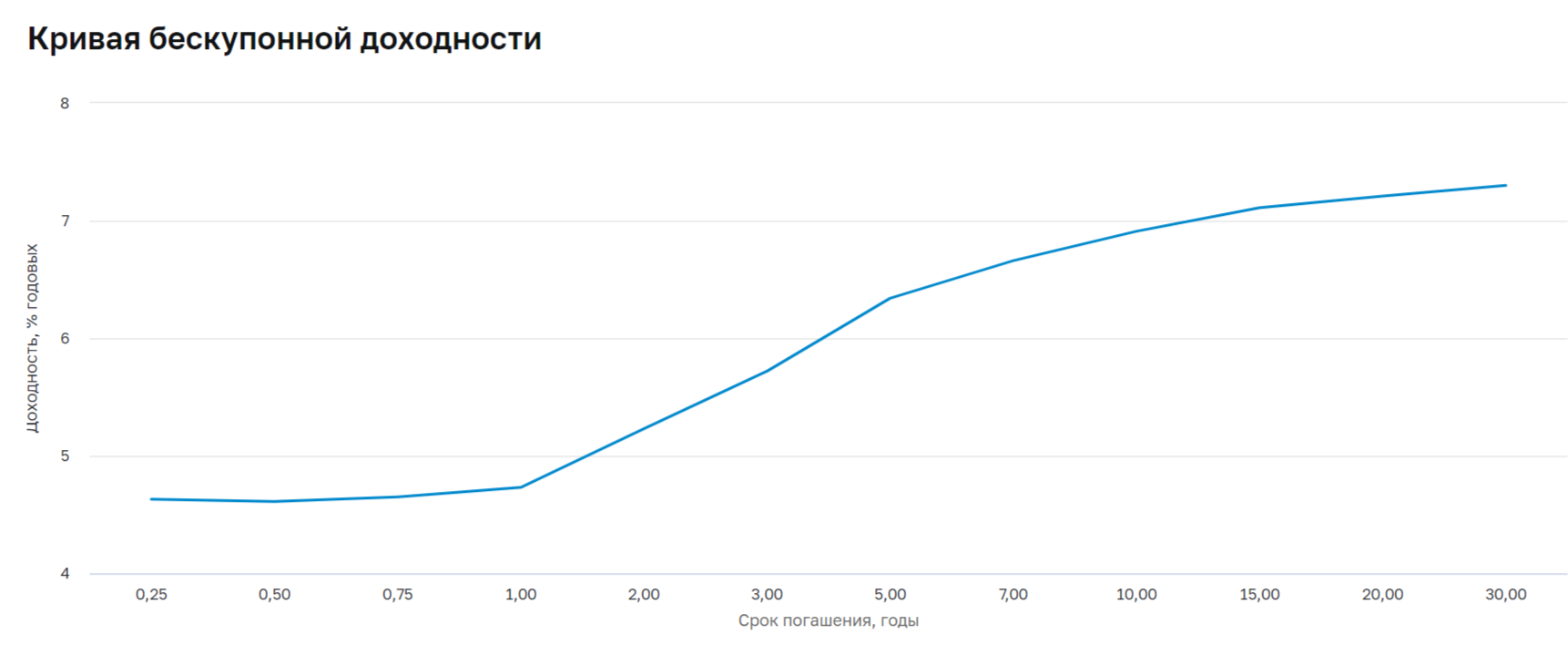

Один из инструментов отслеживания рынка — кривая бескупонной доходности ОФЗ. Она отражает доходность долговых бумаг в зависимости от срока их погашения. В норме доходность по «длинным» облигациям выше, так как рисков в долгосрочной перспективе больше, и сами бумаги из-за этого стоят меньше.

Образец «правильной кривой» от марта 2021 года. По долгосрочным облигациям доходность выше всего, так как они ниже всего в цене. Источник: https://cbr.ru

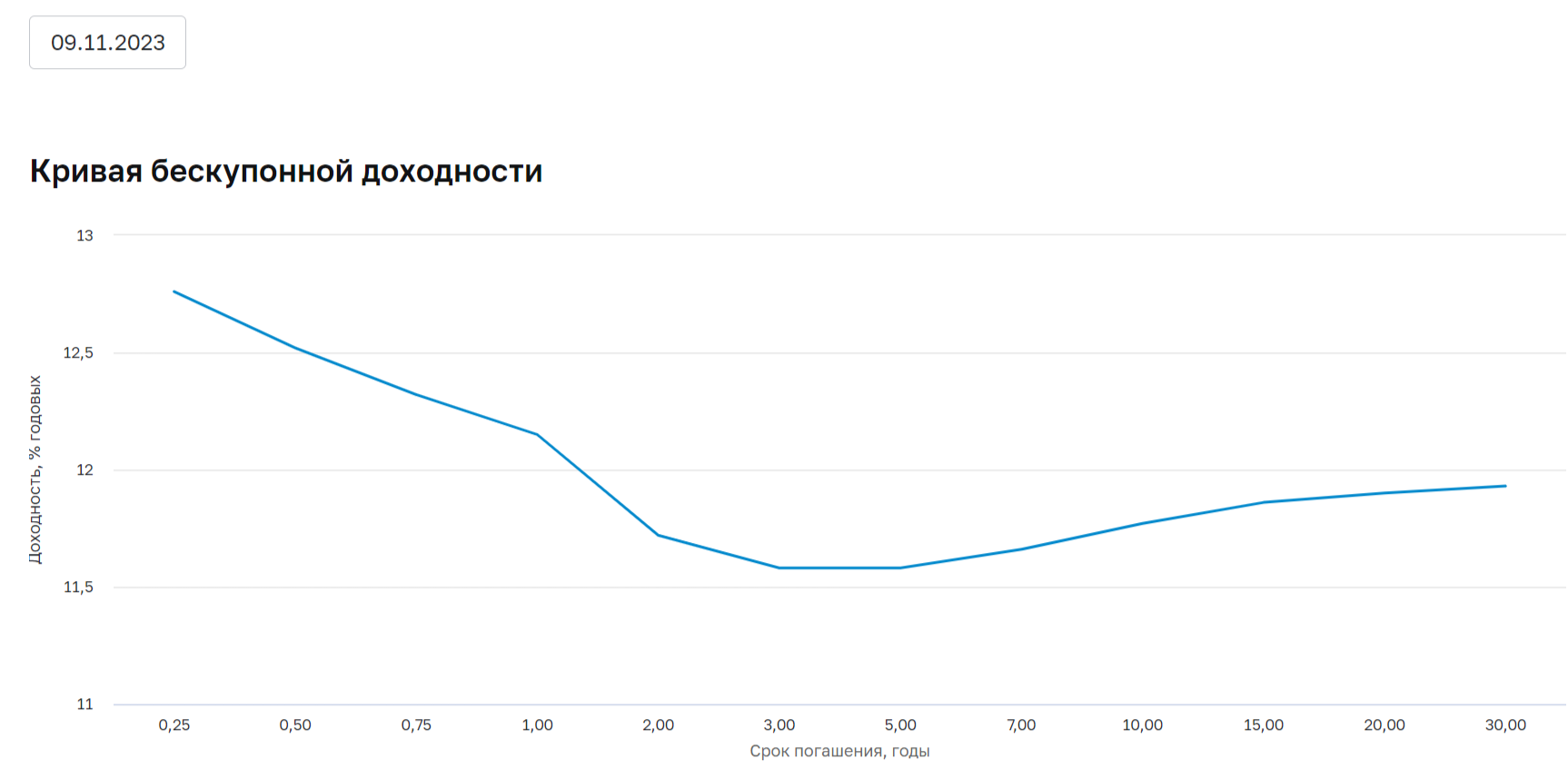

Однако при изменениях в экономике, обычно при повышении ключевых ставок, кривая может стать обратной или инверсной. То есть бескупонная доходность по «коротким» бумагам оказывается выше, чем по «длинным».

Пример «неправильной» кривой от ноября 2023 года. По краткосрочным облигациям доходность выше, чем по долгосрочным. Источник: https://cbr.ru

Инверсная кривая обычно считается признаком наступающей рецессии в экономике. Во время изменений формы кривой с нормальной на обратную можно встретить другие варианты — в том числе «плоскую» или даже «горбатую».

Доход по облигациям

Итак, доходность по облигациям зависит от ключевой ставки и ситуации в экономике в целом. Обычно доходность по облигациям выше, чем доходность по вкладам, но в большинстве случаев не может давать столько же, сколько рынок акций — все зависит от ключевой ставки. Высокие доходности можно найти среди низкорейтинговых облигаций — их также называют «мусорными». Однако чем ниже надежность эмитента, тем выше риск дефолта, особенно при общеэкономических потрясениях.

В отличие от вкладов, облигации никак не застрахованы. Однако они имеют ряд преимуществ в сравнении с депозитами:

- Купоны выплачивают на протяжении всего срока, они поступают в свободное распоряжение. Проценты по вкладам могут начисляться только в конце или ежемесячно, но не быть доступны к использованию. Купоны по облигациям можно использовать сразу и либо вывезти, либо докупить на них ещё ценных бумаг.

- Нет штрафов за досрочное закрытие. Продать бумагу на бирже можно в любой момент, когда биржа работает. Не обязательно держать деньги в долговых бумагах до погашения — если найдется более выгодный инструмент, можно реинвестировать средства в него.

- Разнообразие. Есть облигации с разным сроком погашения, доходностью, с защитой от инфляции, с переменным купоном, в разной валюте. При желании из них можно собрать как доходную, так и защитную часть портфеля.

При покупке облигации стоит учитывать накопленный купонный доход. Сами купоны выплачиваются только в определенную дату, но они «копятся» по бумаге все время, пока она существует. Когда бумагу продают, покупатель должен возместить продавцу этот накопленный купонный доход. С одной стороны это может повысить стоимость бумаги при покупке, с другой — позволяет не волноваться о дате погашения и продавать бумагу в любой момент.

Например. По облигации SU26207RMFS9 купон в 40 рублей будет выплачен 7 февраля 2024 года. Накопленный доход на 10 ноября 2023 года составляет около 20 рублей, а облигация на рынке стоит около 918 рублей. Это значит, что при покупке нужно заплатить 918 + 20 = 938 рублей.

Доход по облигациям облагается НДФЛ в размере 13% при годовых доходах менее 5 млн рублей и 15% — при доходах свыше 5 млн рублей. Все расчеты по российским бумагам делает брокер. Он автоматически удерживает сумму налога при выводе денег.

Как выбирать облигации

Основная задача — выбрать инструмент с оптимальным для вас соотношением риска и доходности. Обратить внимание на несколько параметров.

Кредитный рейтинг. Рейтинги публикует, например, «РА Эксперт» — в пресс-релизах обычно оценивают общую надежность эмитента и факторы, которые на неё влияют. Например, кредитный рейтинг Альфа Банка от апреля 2023 года — ruAA+ со стабильным прогнозом. Выше только ruAAA. А вот рейтинг Сегежа был понижен до ruA-.

Финансовые показатели и новости по эмитенту. Дополнительно стоит самому оценить надежность и изучить мнение экспертов о вероятности дефолта по облигациям.

Срок погашения. Определите, на какой срок вы готовы вложить деньги. Если не планируете держать бумагу до погашения — оцените риск падения её рыночной цены.

Доходность. Слишком высокую доходность предлагают чаще ненадежные эмитенты. Если выбирать среди бумаг с высокой надежностью, то приемлемой обычно считают доходность на уровне ключевой ставки.

Особенности. Стоит проверить тип купонов — они могут быть фиксированными или, например, переменными. Также бывают облигации с амортизацией — часть номинала постепенно выплачивается вместе с купонами, что уменьшает их размер ближе к сроку погашения.

Итоги

Облигации — это в какой-то степени альтернатива банковскому вкладу. Они могут оказаться более рискованными, но также могут быть выгоднее и связаны с меньшим количеством ограничений. Цена на облигацию меняется в зависимости от ситуации на рынке. Чем ниже цена облигации, тем выше по ней бескупонная доходность. Часто основную доходность составляют купоны, которые выплачивают по заранее известному графику. Их размер также известен заранее.

Частые вопросы

-

Кредитный рейтинг Альфа-Банк

https://raexpert.ru/database/companies/1000013430/ -

«Эксперт РА» понизил кредитный рейтинг ПАО «Сегежа Групп» до уровня ruА- и установил развивающийся прогноз

https://raexpert.ru/releases/2023/jul05a -

Российский рынок корпоративных облигаций: возврат к качеству

https://raexpert.ru/researches/ua/bond_maket_2022/ -

РОСНАНО сообщает о риске банкротства. Что это значит для облигаций

https://bcs-express.ru/novosti-i-analitika/rosnano-soobshchaet-o-riske-bankrotstva-chto-eto-znachit-dlia-obligatsii -

Какие уроки может извлечь инвестор из дефолтов 2022 года

https://journal.tinkoff.ru/news/defaults-2022/

Комментарии: 1

Человек ест не акции и облигации, а кашу из зерна, которое посеял колхозник, на комбайне, который собрал рабочий, из металла, который сварил сталевар. Чтобы акции и облигации чего-то стоили, производство должно расширяться, и обновляться, а для этого нужны инвестиции и фонды на материалы. Эти задачи выполнял Госплан СССР.