С 2025 года в России действует новая прогрессивная шкала НДФЛ. Если ваш годовой доход превышает 2,4 млн рублей, вы заплатите не 13%, а 15–22% — но только с суммы превышения.

Разбираемся, кому и сколько придется доплатить, какие доходы считают отдельно и как не переплатить подоходный налог.

- Ставки НДФЛ в 2026 году: прогрессивная шкала

- 13% — базовая ставка

- 15% и 18% — повышенные ставки для высоких доходов

- 20% и 22% — ставки для очень высоких доходов

- 30% и 35% — специальные ставки

- Основы НДФЛ: кто платит и с каких доходов

- Кто является плательщиком

- Какие доходы облагаются НДФЛ

- Какие доходы не облагаются НДФЛ — исключения и льготы

- Как рассчитать и оплатить НДФЛ в 2026 году

- Расчет НДФЛ и взносов с зарплаты в 2026

- Сроки уплаты и подачи декларации 3-НДФЛ

- Пошаговая инструкция: как заполнить и подать 3-НДФЛ через ЛК ФНС

- Способы оплаты налога

- Налоговые вычеты в 2026 году: как вернуть часть НДФЛ

- Что будет за просрочку уплаты НДФЛ в 2026 году

- Заключение

Ставки НДФЛ в 2026 году: прогрессивная шкала

С 2025 года НДФЛ в России считают по прогрессивной шкале. Чем выше годовой доход, тем больше ставка для части дохода сверх порога. Но прогрессивную шкалу применяют не ко всем видам доходов одинаково.

Доходы от продажи имущества, операций с ценными бумагами, процентов по вкладам и дивидендов считают отдельно и по другой прогрессии — 13% до 2,4 млн рублей и 15% сверх этого порога. Для некоторых специальных выплат действует отдельное правило: 13% до 5 млн рублей и 15% сверх 5 млн рублей.

Общая таблица по ставкам НДФЛ:

| Годовая сумма дохода, млн рублей | Ставка, % | Пример расчета налога |

| До 2,4 | 13 | 2 400 000 × 13% = 312 000 рублей |

| От 2,4 до 5 | 15 | 3 000 000 × 15% = 450 000 рублей |

| От 5 до 20 | 18 | 10 000 000 × 18% = 1 800 000 рублей |

| От 20 до 50 | 20 | 30 000 000 × 20% = 6 000 000 рублей |

| От 50 | 22 | 60 000 000 × 22% = 13 200 000 рублей |

Как считают совокупный доход для прогрессии. Совокупный доход для шкалы от 13% до 22% считают не по всем доходам за год, а только по тем доходам, которые входят в одну группу налоговых баз.

Доходы, которые облагаются по разным правилам, не суммируют между собой для этой прогрессии. Например, зарплату учитывают в своей совокупности, а доход от продажи имущества считают отдельно, и для него действует другая шкала — 13% до 2,4 млн рублей и 15% с суммы превышения.

13% — базовая ставка

В настоящий момент ставка налога на заработную плату физических лиц — налоговых резидентов РФ — составляет 13%. Пока годовой доход в рамках прогрессивной шкалы не превысил 2,4 млн рублей, налог удерживают по ставке 13%.

При этом 13% — не единая ставка на все. Она работает как первый уровень прогрессии, а дальше подключаются повышенные проценты. Кроме того, для отдельных видов доходов и некоторых категорий населения в НК РФ предусмотрены особые правила, которые мы разберем отдельно.

15% и 18% — повышенные ставки для высоких доходов

Повышение НДФЛ в рамках прогрессивной шкалы начинается с 15%. Эту ставку применяют к части дохода, которая превышает 2,4 млн рублей в год, но не выходит за предел в 5 млн рублей.

Следующий уровень — 18%. Он действует, когда годовой доход в рамках прогрессии превышает 5 млн рублей, но не больше 20 млн рублей.

20% и 22% — ставки для очень высоких доходов

Ставку 20% применяют к части годового дохода, которая превышает 20 млн рублей, но не больше 50 млн рублей.

Ставка 22% — это следующий уровень. Ее применяют к части дохода, которая превысила 50 млн рублей в год.

30% и 35% — специальные ставки

Помимо прогрессивной шкалы, в НК РФ есть специальные ставки.

30% — ставка для нерезидентов: по общему правилу многие доходы нерезидента, которые он получил в России, облагаются по ставке 30%. Но есть исключения: если нерезидент — высококвалифицированный специалист или беженец, его зарплата облагается по стандартной прогрессивной шкале (13–22%).

Отдельный частный случай 30% прямо описан в НК РФ: ставка применяется к доходам по отдельным ценным бумагам, когда налоговому агенту не предоставили необходимую информацию по статье 214.6 НК РФ.

35% — максимальная ставка. Ее применяют к отдельным видам доходов, например к выигрышам и призам, полученным в рекламных мероприятиях, в части превышения необлагаемого лимита. В качестве ориентира называют порог 4000 рублей в год, но конкретика зависит от вида выигрыша и оснований получения.

Основы НДФЛ: кто платит и с каких доходов

НДФЛ удерживают с большинства доходов: зарплаты, аренды, продажи имущества. Обычно налог рассчитывает и перечисляет налоговый агент: работодатель или организация, которая выплачивает деньги.

Кто является плательщиком

Для НДФЛ ключевое деление — на налоговых резидентов и нерезидентов. При этом резидентство не равно гражданству. Его определяют по фактическому нахождению в России.

Налоговый резидент РФ — это физлицо, которое находится в России не менее 183 календарных дней в течение 12 следующих подряд месяцев. Причем дни могут идти с перерывами.

Налоговый нерезидент РФ — это физлицо, которое находилось в стране менее 183 дней, но получило доход из источников в России.

Какие доходы облагаются НДФЛ

Доходы, которые облагаются НДФЛ:

- зарплата, премии и другие выплаты по трудовому договору: обычно удерживает работодатель как налоговый агент;

- подработки по договору ГПХ: кто удерживает налог, зависит от того, кто платит;

- доход от сдачи имущества в аренду: квартира, нежилое помещение, авто;

- доход от продажи имущества, если не соблюдены условия освобождения, например, минимальный срок владения;

- дивиденды и иные выплаты по долевому участию;

- доходы по операциям с ценными бумагами: часто через брокера как налогового агента;

- проценты по вкладам, но только в части превышения необлагаемого порога;

- выигрыши и призы — правила зависят от вида выигрыша и условий его получения;

- доходы из-за рубежа, если они облагаются налогом в России по правилам НК РФ.

Самозанятые платят НПД, а не НДФЛ. НДФЛ появляется, если есть доходы вне этого режима или если человек работает на другой системе, например, ИП на ОСН.

Какие доходы не облагаются НДФЛ — исключения и льготы

В статье 217 НК РФ перечислены доходы, которые не подлежат обложению НДФЛ.

Распространенные случаи, когда доход освобождают от НДФЛ:

- государственные пособия, которые перечислены в НК РФ: часть пособий и мер социальной поддержки;

- государственные пенсии;

- стипендии, в случаях, указанных в НК РФ;

- алименты;

- наследство;

- подарки от членов семьи и близких родственников;

- доход от продажи имущества, если соблюден минимальный срок владения: 3 года — если жилье получили по наследству, в дар от близкого родственника, приватизировали, 5 лет — в остальных ситуациях;

- ряд компенсационных выплат, которые перечислены в НК РФ.

| Облагается НДФЛ | Не облагается НДФЛ |

| Зарплата, премии и другие выплаты по трудовому договору | Государственные пособия в случаях, перечисленных в статье 217 НК РФ |

| Подработки по договору ГПХ | Государственные пенсии |

| Доход от сдачи имущества в аренду (квартира, нежилое помещение, авто) | Стипендии в случаях, указанных в статье 217 НК РФ |

| Доход от продажи имущества, если не соблюдены условия освобождения (например, минимальный срок владения) | Алименты |

| Дивиденды и другие выплаты по долевому участию | Наследство |

| Доходы по операциям с ценными бумагами | Подарки от членов семьи и близких родственников |

| Проценты по вкладам в части превышения необлагаемого порога | Доход от продажи имущества при соблюдении минимального срока владения |

| Выигрыши и призы (в зависимости от вида и условий получения) | Ряд компенсационных выплат в пределах и случаях, перечисленных в статье 217 НК РФ |

| Доходы из-за рубежа, если они облагаются в РФ по правилам НК РФ | Доходы самозанятого в рамках режима НПД |

| Стоимость от | 0 ₽ |

| Кэшбек | До 70% |

| Процент на остаток | Нет |

| Снятие без процентов | До 5 млн р./мес. |

| Овердрафт | Нет |

| Доставка | В офис/курьером |

Как рассчитать и оплатить НДФЛ в 2026 году

Не всегда человек сам считает и перечисляет налог. В типичных ситуациях это делает налоговый агент, например, работодатель. Он считает НДФЛ нарастающим итогом в течение года и удерживает сумму при выплате дохода.

Базовая формула расчета НДФЛ:

НДФЛ = Налоговая база × Ставка, где:

Налоговая база — сумма дохода, которая облагается НДФЛ.

Ставка — процент, который зависит от вида дохода и налогового статуса, а для ряда доходов — еще и от размера годового дохода по прогрессивной шкале.

Расчет НДФЛ и взносов с зарплаты в 2026

Как считают НДФЛ с зарплаты:

- работодатель определяет налоговую базу по доходам работника;

- применяет нужную ставку;

- удерживает НДФЛ при фактической выплате денег.

Как считаются страховые взносы. НДФЛ платит работник, а страховые взносы начисляет и платит работодатель. В 2026 году для основной категории плательщиков действует единый тариф:

- 30% — с выплат в пределах единой предельной базы;

- 15,1% — с суммы выплат сверх этой базы.

Лимит для взносов в 2026 году — 2 979 000 рублей на каждого работника.

Пример:

Допустим, у сотрудника зарплата 100 000 рублей в месяц, он резидент, вычетов нет. Работодатель удержит НДФЛ из зарплаты, а параллельно начислит страховые взносы по единому тарифу 30%. Когда выплаты за год превысят предельную базу, часть сверх лимита пойдет уже по ставке 15,1%.

Сроки уплаты и подачи декларации 3-НДФЛ

Если налог удержал налоговый агент, декларация обычно не нужна: за человека отчитались, налог перечислили.

Если доход получили без налогового агента, например, продали имущество, сдавали жилье частному лицу, получили доход от источников, где никто не удержал НДФЛ, действует общий порядок:

- подача декларации 3-НДФЛ — не позднее 30 апреля года, следующего за отчетным;

- уплата НДФЛ по этой декларации — не позднее 15 июля года, следующего за отчетным.

То есть за доходы 2026 года:

- подать 3-НДФЛ нужно до 30 апреля 2027 года;

- уплатить налог — до 15 июля 2027 года.

Если 3-НДФЛ подают только ради вычетов, жесткий срок до 30 апреля не применяют. Такую декларацию можно подать позже.

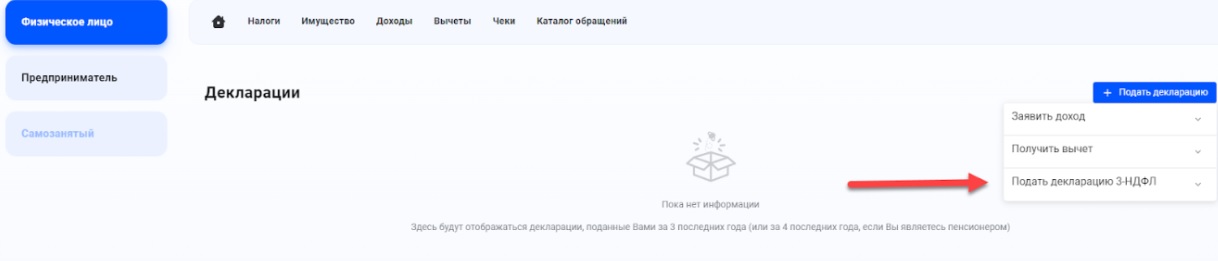

Пошаговая инструкция: как заполнить и подать 3-НДФЛ через ЛК ФНС

Заполнить 3-НДФЛ можно онлайн в личном кабинете налогоплательщика на сайте ФНС. Авторизоваться можно через подтвержденную учетную запись на Госуслугах.

Чтобы заполнить и подать 3-НДФЛ:

- Войдите в ЛК ФНС.

- Откройте раздел «Декларации» и выберите заполнение 3-НДФЛ.

- Заполните данные о доходах и при необходимости приложите подтверждающие документы.

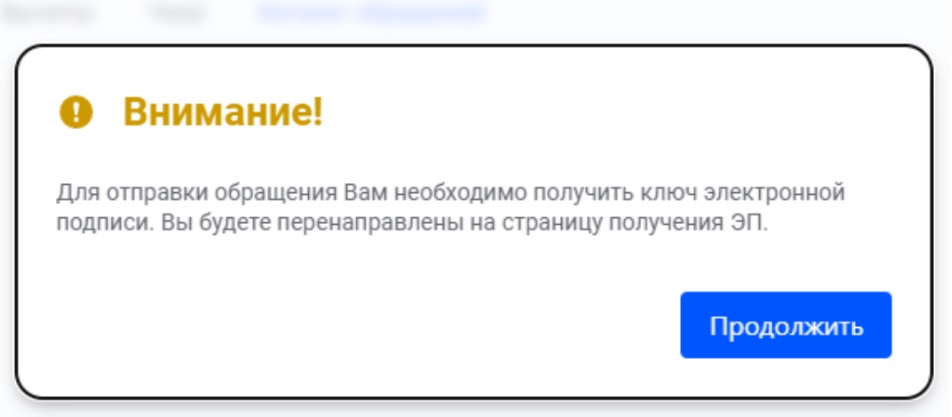

- Подпишите и отправьте декларацию в инспекцию. В личном кабинете используется электронная подпись для взаимодействия с налоговыми органами.

- Следите за статусом камеральной проверки и уведомлениями в личном кабинете.

Откройте раздел «Декларации» и нажмите «Подать декларацию 3-НДФЛ». Источник: Личный кабинет автора на сайте ФНС

Чтобы отправить декларацию, нужно подписать ее электронной подписью. Источник: личный кабинет автора на сайте ФНС

Подробнее о том, как заполнить декларацию 3-НДФЛ.

Способы оплаты налога

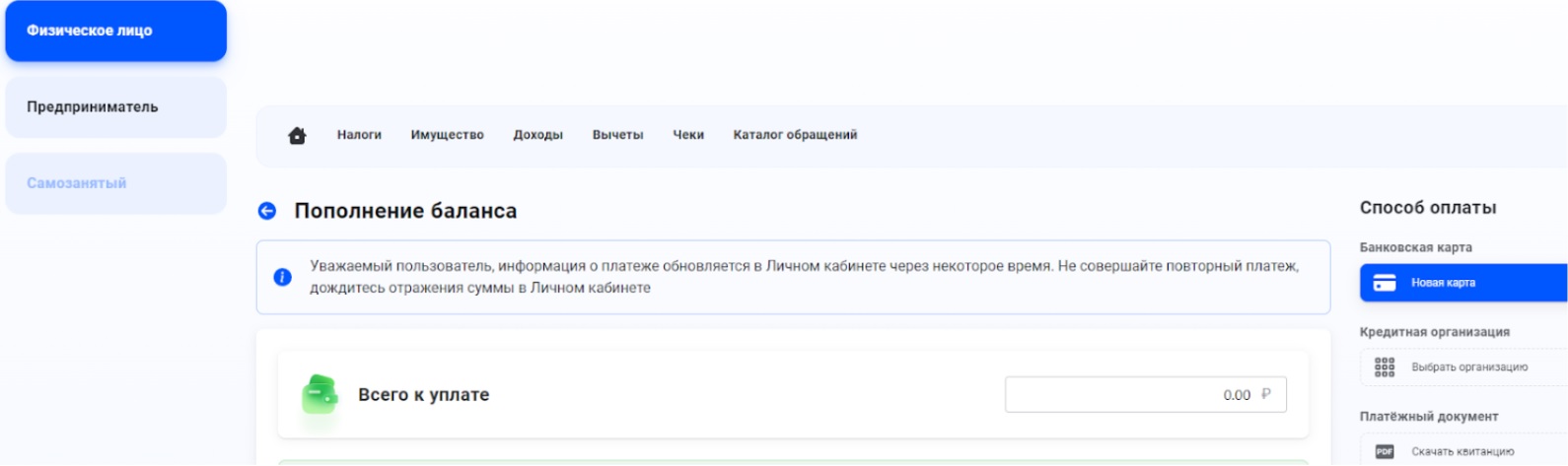

В 2026 году для оплаты налога достаточно пополнить единый налоговый счет (ЕНС) на нужную сумму, а ФНС дальше спишет деньги в счет обязательств в установленный срок.

Основные способы оплаты НДФЛ:

- личный кабинет ФНС: кнопка «Пополнить ЕНС», оплата картой или переводом, можно увидеть статус расчетов;

- Госуслуги: можно подать 3-НДФЛ и в ряде сценариев перейти к оплате, если сервис доступен для вашего случая;

- банк: как правило, это пополнение ЕНС по реквизитам;

- оплата по УИН или квитанции, если она сформирована налоговой или сервисом ФНС, — через банк, приложение.

Пополнить баланс можно банковской картой или другими удобными способами. Источник: личный кабинет автора на сайте ФНС

| Стоимость от | 0 ₽ |

| Кэшбек | 1-30% |

| Процент на остаток | До 16% |

| Снятие без процентов | До 500 000 ₽/мес. |

| Овердрафт | Есть |

| Доставка | 1-2 дня |

Налоговые вычеты в 2026 году: как вернуть часть НДФЛ

Налоговый вычет — это законный способ уменьшить налогооблагаемый доход или вернуть часть НДФЛ, который уже удержали и перечислили в бюджет. Вернуть можно только то, что вы реально уплатили в виде НДФЛ за год.

Социальные вычеты: лечение, обучение, спорт, страхование. Социальный вычет дают за расходы на обучение, лечение, лекарства, физкультурно-оздоровительные услуги, отдельные виды страхования и взносы по некоторым договорам. Есть лимит расходов, в пределах которого можно заявить вычет, а возврат будет равен вашей ставке НДФЛ от подтвержденной суммы.

Ключевые лимиты:

- общий лимит социальных расходов — 150 000 рублей в год;

- обучение детей — по 110 000 рублей на каждого ребенка в общей сумме на обоих родителей;

- дорогостоящее лечение — заявляется без общего лимита 150 000 рублей, если лечение входит в спецперечень.

Имущественный вычет чаще всего используют, когда покупают квартиру, дом, комнату или участок под строительство, а также когда платят проценты по ипотеке.

Лимиты на 2026 год:

- 2 млн рублей — максимальная сумма расходов на покупку или строительство жилья, с которой считают вычет;

- 3 млн рублей — максимальная сумма процентов по целевым кредитам, которую можно заявить к вычету.

Если вы использовали имущественный вычет не полностью, остаток можно переносить на следующие годы, пока не выберете лимит.

Инвестиционные вычеты — это возврат части налога за доход с инвестиций. Суть простая: если вы пополняете ИИС, государство разрешает вернуть часть НДФЛ.

Вычет по взносам на ИИС дают в сумме внесенных денег за год, но не более 400 000 рублей.

Получить вычет можно тремя способами.

Через налоговую инспекцию. Подходит почти для всех вычетов. Вы подаете 3-НДФЛ и подтверждающие документы, ждете камеральную проверку и перечисление.

Через работодателя. Удобно тем, что вы не ждете возврат: бухгалтерия просто начинает удерживать меньше НДФЛ, и зарплата на руки становится больше. Для этого сначала подтверждают право на вычет через налоговую.

В упрощенном порядке, без декларации. В некоторых ситуациях ФНС может сформировать предзаполненное заявление в личном кабинете. Вам остается проверить, подтвердить и указать реквизиты для возврата. Но это работает не всегда: зависит от вида вычета и от того, передает ли организация данные в ФНС по этому каналу.

Что будет за просрочку уплаты НДФЛ в 2026 году

Если пропустить срок уплаты НДФЛ, начислят пени и штраф. В большинстве случаев вопрос можно решить, просто доплатив недостающую сумму. Но тянуть неделями и месяцами точно невыгодно.

Пени начисляют за каждый календарный день просрочки, начиная со следующего дня после срока уплаты и до дня погашения долга включительно. Для физлиц (включая ИП) ставка равна 1/300 ключевой ставки ЦБ от суммы долга за каждый день просрочки.

Формула:

Пени = Недоимка × Ключевая ставка × Количество дней / 300.

Если налог не просто заплатили позже, а в результате проверки выявилась неуплата или неполная уплата, налоговая может доначислить штраф по статье 122 НК РФ:

- 20% от неуплаченной суммы — если нет умысла;

- 40% — если налоговая докажет умысел.

Если вы должны были подать 3-НДФЛ и пропустили срок, возможен штраф по статье 119 НК РФ: 5% от суммы налога за каждый полный или неполный месяц просрочки, но не более 30% и не менее 1000 рублей.

Что делать, если уже есть просрочка:

- Зайти в личный кабинет и посмотреть сальдо ЕНС.

- Пополнить ЕНС на сумму отрицательного остатка.

- Если не сходится или непонятно, откуда начисление, уточнить в инспекции, чтобы погасить именно сумму долга, а не только пени.

Заключение

Чек-лист проверки налогоплательщика:

- Определите свой статус: резидент или нерезидент.

- Сложите все доходы за год и уточните, какие из них облагаются НДФЛ, а какие — освобождены.

- Проверьте, удержал ли налоговый агент НДФЛ, или по части доходов нужно подать 3-НДФЛ самостоятельно.

- Уточните сроки, когда подать декларацию и когда перечислить налог, чтобы не начислили пени.

- Проверьте, положен ли вам вычет и есть ли документы для подтверждения.

Хотите заполнить декларацию без ошибок? Читайте инструкцию: как заполнить 3-НДФЛ и как подать декларацию.

Частые вопросы

Источники:

Комментарии: 1

Статья обновлена в феврале 2026 года: уточнили, какие доходы попадают под прогрессивную шкалу и какие считаются отдельно. Также актуализировали блоки про сроки 3-НДФЛ, налоговые вычеты и ответственность за просрочку.