Индивидуальный инвестиционный счет — это счет для сделок на бирже с налоговыми льготами. Его может открыть любой желающий с 18 лет, в том числе и в Сбербанке. Управлять инвестсчетом можно самостоятельно или через доверительного управляющего.

Главное преимущество ИИС — возможность сэкономить на налогах с прибыли по сделкам на фондовом рынке. Разберемся, зачем нужен ИИС в Сбербанке, как его открыть, и во что можно вкладывать деньги.

Что такое ИИС в Сбербанке

Через ИИС физические лица могут вкладывать деньги в ценные бумаги, валюту и другие инвестиционные инструменты. Возможность открывать ИИС у российских инвесторов появилась с 2015 года.

С помощью такого счета в Сбербанке клиент торгует на бирже и может сэкономить на налогах. Начать вкладывать можно с минимальных сумм, даже если у вас всего 100 рублей.

Особенности ИИС в Сбере:по инвестсчету доступен налоговый вычет двух типов: на взнос или на доход;

- для получения вычета счет должен быть открыт не меньше 3 лет;

- одному клиенту Сбербанка доступно открытие одного инвестсчета;

- в течение 3 лет нельзя выводить деньги с инвестсчета, но можно перейти на обслуживание к другому брокеру или управляющему;

- по требованиям законодательства РФ единственная валюта для ИИС — рубли России.

Для клиентов Сбербанка открытие счета занимает не более 5 минут.

Какие плюсы и минусы у ИИС

Преимущества инвестсчета в Сбербанке:

- Надежность. Сбербанк — крупнейшее финучреждение на территории России, поэтому не стоит опасаться, что клиента обманут.

- Интернет-сервисы. Распоряжаться фининструментами по счету можно через приложение Сбербанка для смартфона или личный кабинет в интернет-банке.

- Обучение. Открыть ИИС могут даже начинающие инвесторы, у которых нет опыта. У Сбера есть обучающие материалы для самостоятельного изучения и погружения в тему: курсы, вебинары.

- Возможность выбрать подходящий тип налогового вычета — на взнос на счет или с инвестиционного дохода.

- Возможность делегировать распоряжение активами профессионалам.

- Помощь службы поддержки. Сотрудники готовы ответить на любой вопрос по ИИС Сбербанка в любое время суток.

Недостатки у инвестсчета в Сбербанке:

- при подаче распоряжения на вывод средств со счета, он автоматически закроется;

- налоговые льготы доступны только если он открыт более 3 лет;

- вкладывать можно не более 1 млн рублей в год.

Выгода от сделок на фондовой бирже зависит напрямую от правильности решений самого инвестора или действий управляющего. Однако во втором случае инвестору придется еще платить за управление, что уменьшит его итоговую прибыль.

Какие налоговые льготы у владельца ИИС

Владельцы ИИС в Сбербанке могут рассчитывать на налоговые льготы двух типов.

Вычет на взнос. Можно вернуть 13% или 15% от суммы взноса на ИИС. Максимальная сумма возврата при ставке 13% НДФЛ — 52 тысячи рублей в год, при ставке 15% НДФЛ — 60 тысяч рублей в год. Возврат можно оформить уже со следующего года после открытия счета. Для получения максимального вычета, нужно пополнить счет за календарный год на 400 тысяч рублей.

Вычет на доход. Владельца счета могут освободить от уплаты НДФЛ доходы от операций с ценными бумагами, фининструментами и купоны по облигациям. Освободить от налога на доход по ИИС-3 можно до 30 млн рублей за весь срок действия инвестсчета и по всем договорам на ведение ИИС-3, которые прекратили действие в одном налоговом периоде. По старому инвестсчету таких ограничений нет, но и ИИС мог быть только один.

Вычет на взнос можно получить через личный кабинет на сайте ФНС. Документы по старым ИИС:

- заявление на закрытие счета;

- справка из ФНС о том, что вычет на взнос ранее не получали, а также о том, что нет других ИИС.

Документы по ИИС-3:

- заявление на закрытие инвестсчета;

- справка из ФНС о том, что в течение срока действия договора на ведение ИИС россиянин не имел одновременно более трех договоров на ведение счета.

Документы для вычета можно загрузить в личный кабинет на сайте ФНС, на портале Госуслуги или через платный сервис по возврату налогов.

Какие инвестиционные стратегии предлагает Сбербанк

Группа 5-летних стратегий ИИС — это набор стратегий для инвестсчета в Сбербанке под разные инвестиционные цели и задачи. Отличия стратегий в потенциальной доходности, составе и балансе активов. Все зависит от того, насколько инвестор готов рисковать.

Каждая стратегия состоит из портфеля с государственными и корпоративными бумагами из разных секторов, а также акций. Управляющие инвестируют в рынки через биржевые фонды, это позволяет диверсифицировать вложения.

Стратегия «Классические облигации». Нацелена на получение дохода выше инфляции и ставки по банковским вкладам в рублях. Деньги вкладывают через паи биржевых инвестфондов под управлением АО УК «Первая». По этой стратегии низкий уровень риска, доходность от 9,2% до 15,3%.

Стратегия «Портфель акций». Уровень риска — высокий. Результат инвестирования может быть как отрицательным, так и положительным до 20,4%. Управляющие инвестируют в акции голубых фишек, а также в акции развивающихся и растущих компаний. Стратегия подходит для инвесторов, которые рассчитывают на потенциальную доходность гораздо выше инфляции и банковских ставок по вкладам

Как открыть инвестсчет в Сбербанке

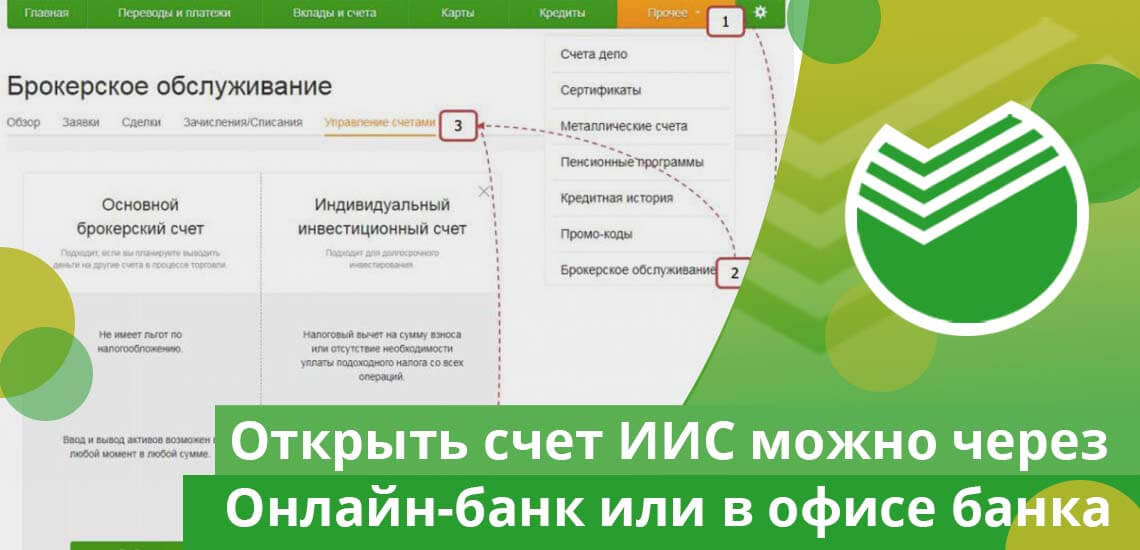

Клиенты Сбербанка могут открыть ИИС за несколько минут без дополнительных инструментов. Для этого:

- Откройте мобильное приложение Сбербанк Онлайн.

- Введите в поисковой строке слово «ИИС».

- Нажмите на строку «ИИС для самостоятельного инвестирования».

- На айфоне нажмите «Продолжить», на смартфоне Android — «Открыть счет».

- Укажите личные данные, выберите тариф брокерского обслуживания.

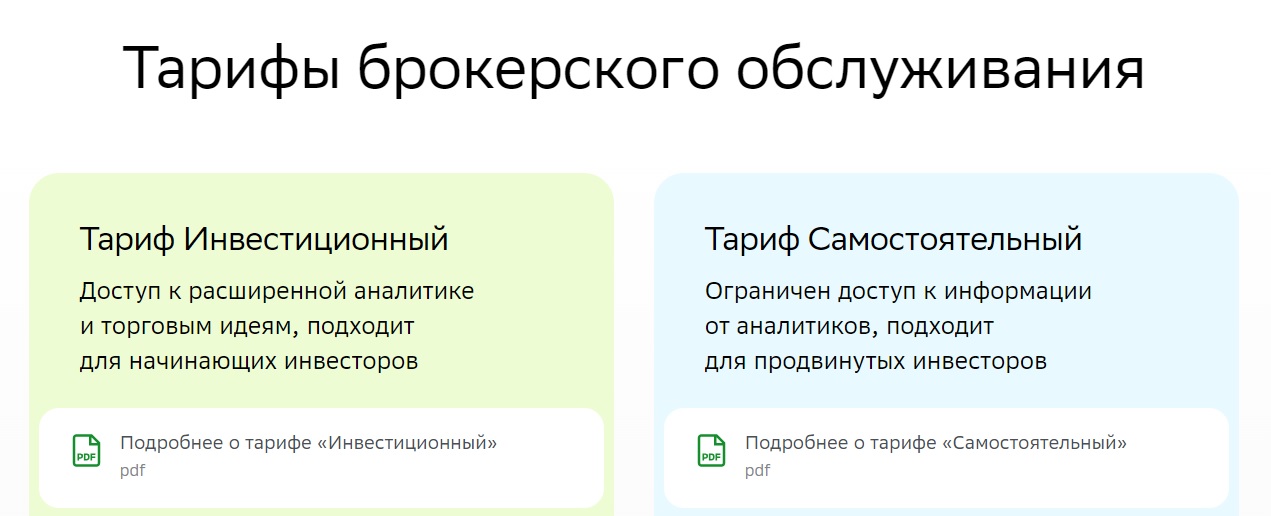

Выберите один из двух тарифов брокерского обслуживания Сбербанка.

Через некоторое время придет уведомление, что счет создан.

Для тех, кто еще не сотрудничал со Сбербанком, доступно открытие ИИС только в офисе финучреждения. Для этого сообщите сотруднику о своем желании, подайте заявление и заполните анкету инвестора. Ознакомьтесь с тарифами и условиями обслуживания. Подпишите договор на доверительное управление, если не планируете управлять счетом самостоятельно. Для оформления счета в Сбербанке понадобится только паспорт РФ.

Как пополнить ИИС

Пополнять инвестсчет в Сбербанке можно несколькими способами:

- Через Сбербанк Онлайн. Для этого откройте приложение и выберите ИИС, найдите пункт «Пополнить». Введите реквизиты счета в Сбербанке, с которого нужно перевести деньги. Введите в поле сумму и подтвердите операцию.

- В отделении Сбербанка. В офисе банка несите деньги наличными или укажите реквизиты счета, с которого нужно пополнить ИИС.

- По реквизитам. Откройте инвестсчет в приложении Сбербанк Инвестор, там есть реквизиты. В любом онлайн-банке или отделении банка пополните ИИС по этим реквизитам.

При пополнении через другое финучреждение могут снимать комиссию. Уточните это в финучреждении перед тем как переводить деньги.

Как закрыть ИИС

Чтобы закрыть инвестсчет в Сбербанке, нужно в первую очередь продать все активы, перевести их на обычный брокерский счет или на обслуживание другому брокеру. После этого в приложении СберИнвестиции щелкните по номеру инвестсчета и нажмите «Закрыть ИИС». ИИС закроется в течение месяца.

Закрыть инвестсчет можно и через офис банка. Предварительно продайте все активы. Учтите, что по некоторым финансовым инструментам деньги от сделки зачислят не сразу, а через 1-2 дня.

Подробнее, как закрыть ИИС в Сбере.

Во что можно вкладывать деньги

Владельцы ИИС в Сбербанке могут вкладывать деньги в такие активы:

- Акции. При покупке акций инвестор приобретает небольшую часть компании и становится ее совладельцем. Цены на акции могут часто меняться. Поэтому и доход может оказаться как весомым, так и уйти в минус.

- Облигации. Это более консервативный и менее рискованный инструмент инвестирования. Особенно низкие риски при покупке государственных облигаций и ценных бумаг крупных стабильных компания. Но и доход по ним невысокий.

- Фонды. Инвестирование в паи биржевых фондов позволяет диверсифицировать портфель. Активами фондов управляют профессиональные финансовые управляющие.

Через фонды можно вкладывать деньги не только в ценные бумаги, но и в другие активы — ценные металлы, недвижимость, валюту.

Как увеличить прибыль на ИИС в Сбербанке

Рекомендации профессиональных инвесторов для получения максимальной прибыли по ИИС в Сбербанке и минимизации потерь:

- Изучайте фондовый рынок. Читайте новости, оценивайте риски.

- Планируйте вложения. Долгосрочные стратегии инвестирования позволяют сохранять спокойствие при краткосрочных колебаниях на рынке.

- Диверсифицируйте портфель. Распределяйте инвестиции между разными активами: акциями, облигациями, недвижимостью, валютой и другими инструментами. Можно диверсифицировать еще и по странам, валютам, отраслям. Это поможет снизить влияние одного актива на доходность всего инвестиционного портфеля.

- Следите за изменениями на рынке. Вносите корректировки в портфель, чтобы снизить риски и избежать больших потерь.

- Инвестируйте в образование. Проходите обучение по финансовым рынкам, обращайтесь к финансовым консультантам. Это позволит принимать обоснованные решения.

Подходите к инвестированию разумно, обучайтесь, чтобы получать доход с ИИС в Сбербанке.

Частые вопросы

Источники:

- Сбербанк. Что такое ИИС

https://www.sberbank.ru/ru/person/call_center - Сбербанк. Индивидуальный инвестиционный счет

https://www.sberbank.ru/ru/person/investments/iis?tab=g

Комментарии: 10

Если у Вас есть иис,то вы пытаетесь укусить локоть,если нет то не совершайте эту глупость.

Здравствуйте, я являюсь зарплатным клиентом сбербанка,оформил ИИС в Сбербанке, для получения налогового вычета с ИИС мне надо самому подавать декларацию или это делает банк?

Уважаемы Дмитрий, вам необходимо подать декларацию самостоятельно.

Моему иис исполняется 36 месяцев в январе 2022 года. Могу ли я в декабре 2021 года взять в кредит 400000 руб., положить их на иис, в январе 2022 г. иис закрыть, погасить кредит и оформить возврат 52000 в налоговой? И не посчитает ли налоговая такие действия мошенническими?

Добрый день! Я открыла ИИС в СБЕРБАНКЕ в 2019 году на сумму 200 тыс.руб. на 3 года. Налоговый вычет не получала. Хочу дополнительно внести еще 200 тыс.руб. Кому и когда мне обратиться за налоговым вычетом?

Уважаемая Светлана, чтобы получить вычет, необходимо подать заявление в налоговую — лично в отделении или на сайте ФНС. Для этого нужно заполнить декларацию 3-НДФЛ, приложив справку о ваших доходах за прошлый год и пакет документов от брокера.

Какая периодичность начисления дивидендов в ИИС сбер(накопительный) или других банков,раз в год,квартал и т.д .Нигде не могу найти.Заранее спасибо.

Уважаемый Ярослав, поскольку декларация по форме 3-НДФЛ сдается в налоговую инспекцию не позднее 30 апреля года, следующего за отчетным, можно сделать вывод, что и начисление происходит раз в год.

После трех лет есть необходимость закрывать ИИС? В целях использования налоговых вычетов на следующую трехлетку.

Уважаемый Василий, если ваш ИИС существует три года, то закрывать его необязательно — вы сможете получать налоговый вычет каждый год. Необходимость закрытия ИИС через 3 года, как правило, продиктована тем, что возникает потребность высвободить денежные средства, которые на нем находятся.