На фондовом рынке торгуются бумаги десятков тысяч компаний. Но еще миллионы акционерных обществ никогда не выходили на биржу, и, возможно, никогда и не выйдут. Это связано с тем, что просто так принести свои акции и предложить их частным инвесторам владельцы бизнеса не могут. Для этого потребуется пройти процедуру IPO.

Что такое IPO, зачем бизнесу заниматься этим, и в чем выгоды участия инвестора в первичном размещении акций новой компании на рынке, расскажет эксперт сервиса Бробанк.

В чем суть IPO

IPO расшифровывается как Initial Public Offering — это первое публичное размещение, которое проходит компания. То есть первый выход ценных бумаг на фондовую биржу для покупки инвесторами. Как только акции начинают торговаться в открытом доступе, она становится публичной.

С помощью IPO компании:

- привлекают новый капитал;

- получают оценку стоимости бизнеса;

- могут брать кредиты на более выгодных условиях.

Участие в IPO выгодно для частных инвесторов тем, что у них появляется возможность приобрести акции развивающейся компании по невысокой цене. Если через пару недель или месяцев стоимость ценных бумаг вырастет, владельцы могут их продать, чтобы получить прибыль. Однако инвесторы могут и дальше держать акции в своем портфеле.

Для выхода на IPO компания нанимает финансового консультанта — андеррайтера. Часто в его роли выступают инвестиционные банки. Профессиональные андеррайтеры помогают компании выйти на биржу. В их обязанности входит установка цены, продвижение ценных бумаг и сбор первичных заявок на акции до того, как они начнут торговаться на открытом рынке.

Как компании впервые выходит на открытый рынок

Чтобы выйти на биржу, компания проходит долгий подготовительный путь. Готовит отчеты за два-три года. Ждет проверок и анализа. К торгам допускают только организации с хорошими финансовыми показателями.

IPO проводят в четыре этапа.

Предварительный этап

Этот этап включает в себя:

- подготовку отчетов;

- оценку активов;

- анализ структуры корпоративного управления;

- оценку финансовой и информационной прозрачности.

Этап иногда длится от года до нескольких лет. От Совета директоров зависит, выходит ли компания на IPO по итогам анализа или нет. Если решение положительное, организация начинает работу с андеррайтером.

Подготовительный

Инвестбанк оценивает компанию, определяет количество акций для выпуска, стоимость и период проведения торгов.

После этого готовят проспект эмиссии — это документ с информацией о компании:

- о руководстве и акционерах;

- финансовые отчеты;

- дивидендная политика.

От компании требуют разъяснение: куда направят деньги инвесторов, и какой срок у размещения акций. Подготовленные документы в РФ подают в Банк России. Если Центробанк дает согласие, назначают дату IPO.

Также андеррайтер с эмитентом разрабатывают инвестиционный меморандум. Это документ для инвесторов, на основании которого можно понять, стоит вкладывать деньги в бизнес компании или нет.

После этого запускают рекламную кампанию: роуд-шоу — несколько встреч андеррайтеров и представителей бизнеса с возможными инвесторами.

Основной

Во время роуд-шоу андеррайтер составляет список инвесторов, которые готовы приобрести акции первыми, еще до выхода на биржу. Андеррайтер получает исключительное право на покупку акций перед IPO с целью перепродажи в будущем.

Если спрос на акции превышает предложение, андеррайтер и эмитент решают, что делать: выпускать дополнительные ценные бумаги или повышать цену.

Завершающий

Часть бумаг продают инвесторам по первым заявкам. Оставшиеся акции размещают на бирже.

После выхода на биржу организация становится прозрачной для всех. Компания публикует финотчеты, планы на будущее, с которыми может ознакомиться любой желающий, чтобы принять решение инвестировать в ее бизнес или нет.

Почему IPO высокорискованные инвестиции

Инвестиции в IPO считают высокорискованными, потому что никто не знает, как поведут себя акции после первого размещения. Они могут подняться, как это случилось с Airbnb — рост на 146%. А могут упасть, как с Uber — минус 7,6% в первый же день.

Поэтому стоит учитывать все данные о компании, и не спешить вкладывать деньги в первое попавшееся IPO. Изучите документы о работе организации, которые есть в открытом доступе и меморандуме, и только после этого принимать решение. Громкое имя и известный бренд — не всегда означают прямой путь к успеху бизнеса.

Как стать участником IPO

Для участия в IPO физическому лицу понадобится брокерский счет, на котором хватит денег для покупки акций. Стоимость бумаг компании, которая публикует акции впервые, может оказаться слишком высокой. Не всем частным инвесторам будут по силам такие траты. Некоторые IPO доступны только квалифицированным инвесторам.

Квалинвесторами становятся не все, а только те, кто соответствует ряду условий:

- Сумма активов от 6 млн рублей. Учитывают балансы на счетах, депозитах, в ценных бумагах и других финансовых инструментах.

- Оборот по сделкам за последние 12 месяцев от 6 млн рублей. Минимальное количество сделок в квартал — 10, в месяц не менее одной.

- Диплом по экономической специальности от вуза с аккредитацией на профессиональную деятельность на фондовом рынке.

- Аттестат специалиста финансового рынка Банка России и хотя бы один международный сертификат CFA, CIIA или FRM.

- Опыт работы в организации, которая совершала сделки с ценными бумагами или производными инструментами. Причем претендент на статус квала должен быть задействован в этом процессе. Если у организации есть статус квалифицированного инвестора — необходимый опыт работы два года, если статуса нет — три года.

Обычным инвесторам проще поучаствовать в IPO российских компаний, чем в международных. Для этого статус квалинвестора часто не нужен. Узнать, какие IPO скоро пройдут на бирже, можно в приложении брокера.

Если у вас еще нет брокерского счета, для начала выберите брокера, пройдите регистрацию и откройте счет. Но до этого изучите, дает ли выбранный брокер доступ к IPO неквалифицированным инвесторам, и какие берет за это комиссии. Кроме того, уточните по горячей линии или в онлайн-чате, с какой минимальной суммы допускают участников.

Порог входа может значительно отличаться для каждого IPO. Но есть брокеры, которые изначально готовы работать только с крупными участниками от нескольких десятков тысяч или даже сотен тысяч рублей.

Не для всех частных инвесторов такой вариант подходит. Если портфель всего на 300-500 тысяч рублей, тратить 10% на одну компанию может оказаться слишком рискованно.

Для участия в первичном размещении пополните брокерский счет. Чтобы купить акции компании, которая выходит на IPO:

- подайте заявку на покупку бумаг;

- дождитесь выполнения заявки и зачисления акций.

На первичном размещении могут сработать не все заявки инвесторов. При проведении IPO брокер и андеррайтер распределяют ценные бумаги между всеми участниками. В приоритете более крупные инвесторы с большим капиталом. Поэтому некоторые заявки выполняют частично или совсем не выполняют.

Можно подать заявку на покупку 500 акций, а зачислят только 100. Однако денег на счете до IPO должно хватать на покупку всех 500 и оплату комиссии брокеру за исполнение всего объема. По итогу снимут сумму и комиссию только за те акции, которые куплены.

Преимущества и недостатки для инвестора

У покупки акций на первичном рынке такие недостатки:

- Высокие риски. Часто акции растут в цене после первого выхода на биржу, но так происходит не всегда, поэтому можно прогадать и потерять часть вложений.

- Ограничения. Не все брокеры дают доступ к IPO неквалифицированным инвесторам.

- Заявку могут не выполнить. Если спрос превышает предложение, удовлетворят не все заявки.

- Высокая комиссия. За право приобретать ценные бумаги по IPO брокер берет большую комиссию в размере нескольких процентов от суммы сделки.

Для инвесторов участие в IPO привлекательно высокой потенциальной прибылью. Акции на биржу обычно выходят с дисконтом, чтобы привлечь больше акционеров. Поэтому в последующие дни стоимость возрастает.

Чтобы учесть возможные риски, изучите перед инвестированием финансовую отчетность эмитента. В России доступны два вида отчетов:

- РСБУ. Финотчеты по Российским стандартам бухучета.

- МСФО. Отчеты по международным стандартам финансовой отчетности.

Из этих документов инвестор узнает баланс, уровень прибыли и расходов, изменения в капитале, долги и другие нюансы, которые касаются финансовых потоков компании.

Какие альтернативы участия в IPO у инвестора

ETF или Exchange Traded Funds — биржевые инвестиционные фонды. Эти фонды покупают большое количество ценных бумаг разных компаний. Они могут состоять из однотипных активов, например, только акций или только облигаций. А могут и сразу из нескольких, например, из акций, облигаций, валюты и производных финансовых инструментов — фьючерсов и опционов.

ETF по итогу выпускает свои акции, которые покупают инвесторы. Все владельцы акций фондов автоматически становятся совладельцами активов большого количества компаний, которыми владеет сам фонд.

График ETF на IPO

Некоторые фонды специализируются именно на приобретении акций копаний, которые выходят на IPO. Если купить бумагу такого ETF, инвестор получит прибыль от первичного размещения, при этом не будет сам тратить время на выбор компаний для вложений.

Для частных инвесторов покупка акций ETF на IPO выгодная альтернатива, так как и суммы потребуются значительно меньше. Чтобы инвестировать в акции фондов, достаточно нескольких сотен или тысяч рублей. Кроме того, вкладывая в акции ETF на IPO, инвестор получает часть прибыли от ценных бумаг не одной, а сразу нескольких компаний.

Фонды, которые инвестируют в участие в IPO:

- FirstTrust US IPO IndexFund (тикер FPX);

- Renaissance IPO (тикер IPO);

- Tinkoff IPO TotalReturnIndex USD (тиккер TIPO).

На рынке торгуется несколько фондов, которые позволят частному инвестору получить доход от вложения в IPO. Они достаточно сильно отличаются уровнем прибыли, поэтому выбирайте наиболее выгодный вариант под свои условия.

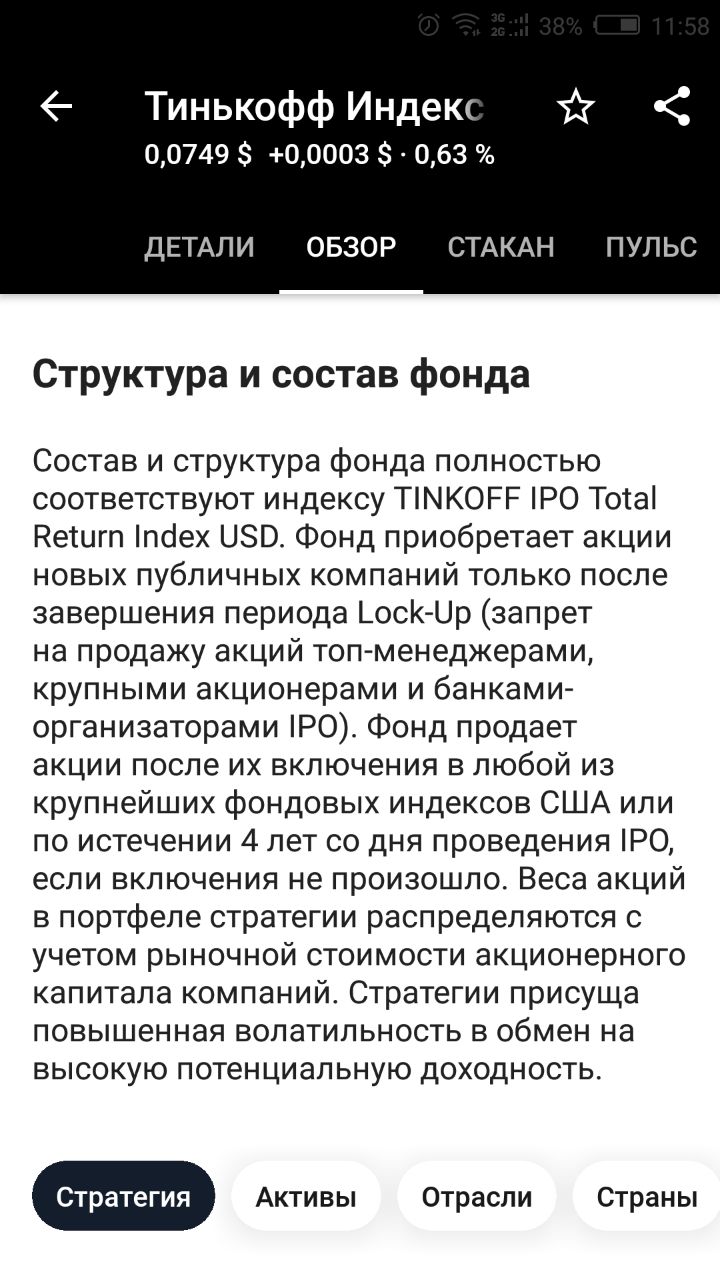

Структура и состав ETF на IPO

Прежде чем вложиться в фонд, изучите всю информацию, которую дает в описании брокер. Уточните, какую комиссию списывает брокер, и сколько берут управляющие фонда за его управление. Сравните предыдущие доходности, но при этом помните, что прибыльность в прошлом никак не гарантирует успех в будущем.

Обратите внимание, что даже ETF на IPO могут быть доступны не всем, а только квалифицированным инвесторам.

Статья не является инвестиционной рекомендацией. Помните, что только инвестор принимает решение о том, в какие активы вкладывать, а в какие нет, также как и сам несет ответственность за все риски, которые берет на себя.

Комментарии: 0

Написать комментарий