С 2021 года в России вступил в силу закон, по которому вкладчики должны платить налог с процентов по вкладу. Если вы размещаете в банке деньги на вкладах, накопительных счетах, получаете проценты на остаток по карте, вам необходимо разобраться с нюансами по налогам. Возможно, вы тоже должны заплатить.

Рассмотрим, что такое налог на вклады, кто его должен платить, а кто нет. Первые налоговые платежи вкладчики должны сделать уже в 2024 году.

- Какие важные моменты по налогу на вклады физических лиц в 2026 году

- С какой суммы начинается налогообложение

- Сумма необлагаемая налогом 13%

- Считаем налог, который нужно заплатить

- Когда не нужно платить налог на проценты по вкладу

- Есть ли послабления для пенсионеров

- Как рассчитать налог

- Когда нужно платить налог на вклады в 2024 году

- Тезисно о налоге на вклады для физических лиц

Какие важные моменты по налогу на вклады физических лиц в 2026 году

Налог на вклады физических лиц появился в 2021 году. В Налоговом Кодексе РФ есть Статья 214.2 «Особенности определения налоговой базы при получении доходов в виде процентов по вкладам». В ней указано, что считать налоговой базой для определения суммы налога для конкретного человека.

Закон об уплате налогов с вкладов вступил в силу с 1 января 2021 года. Предполагалось, что с 2022 году в казну пойдут новые отчисления. Но в марте 2022 года Правительство РФ приняло решение освободить вкладчиков от уплаты нового налога за 2021 и 2022 год.

Фактически платить налоги на вклады клиенты банков начнут в 2024 году. Это будут платежи по итогу 2023 года. Ставка НДФЛ — 13%.

Налогом облагают:

- проценты по вкладу;

- проценты по накопительному счету;

- доход с карт, к которым подключена опция процентов на остаток.

Если у вас открыт только вклад, нужно платить налог только с доходов по нему. Если у вас два вклада в разных банках, плюс накопительный счет и пара карт с процентами на остаток, налог рассчитают с общего дохода по всем этим финансовым инструментам.

Налогом облагаются все указанные источники прибыли, если процентная ставка по ним превышает 1%. То есть, например, если речь о вкладе «До востребования» с доходом 0,1%, за доход по нему ничего платить не нужно. Исключение — валютные вклады, размер ставки по ним значения не имеет.

С какой суммы начинается налогообложение

Теперь самое главное — с какой суммы начинается налогообложение, кто должен платить новый налог, а кто нет. На деле закон о вкладах касается не всех. Он актуален для физических лиц, которые размещают в банках под проценты крупные суммы.

Сумма необлагаемая налогом 13%

Обратите внимание, речь только о процентах, полученных по вкладам и счетам накопительного типа. Это налог именно на прибыль от этого инструмента инвестирования. Если счетов несколько, берется суммарный доход по ним за отчетный год.

По закону НДФЛ спишут только с суммы, которые превышает лимит. Его считают по формуле:

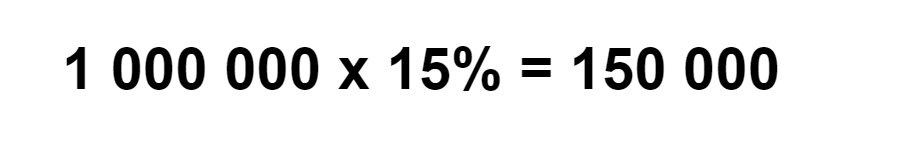

1 000 000 умножить на максимальное значение ключевой ставки ЦБ РФ в отчетном году.

За 2023 год максимальная ключевая ставка составляла 16%, но в расчет берут 15%. Значение ставки для расчета налога фиксируют на 1 число каждого месяца, а ставка 16% была назначена ЦБ РФ в конце декабря 2023 года.

Подставляем числа в формулу, получаем такую сумму процентов, которая не будет облагаться налогом на вклады:

Расчет необлагаемой налогом на вклады суммы при максимальной ключевой ставке за год

То есть если за 2023 год вы заработали по счетам и вкладам в виде процентов менее 150 000 рублей, вы платить налог не должны. Если ваша прибыль больше, тогда нужно заплатить 13% от сверхлимитного остатка.

Считаем налог, который нужно заплатить

С необлагаемой суммой разобрались. Теперь посчитаем, сколько нужно заплатить в разных случаях. Как уже говорилось, речь о доходе, полученном в конкретном налоговом периоде — за один календарный год, например, с 1 января 2023 года по 31 декабря 2023 года.

Важные нюансы по видам вкладов:

- Вклад с ежемесячным или ежеквартальным начислением процентов. В расчет налога пойдут только те проценты, которые банк начислил в отчетном году.

- Вклад, доход по которому начисляется одной суммой в конце срока. Например, вы открыли этот депозит в 2023 году, а фактически проценты по нему получили в 2024 году. В этом случае вы заплатите налог только в 2025 году.

Формула расчета налога на вклады:

Формула расчета налога на вклады, подставляйте в нее свои числа.

Например, в 2023 году весь год вы пользовались услугами банка Тинькофф, держали здесь вклад. На начало года на депозите лежало 700 000 рублей под 7,5% годовых. Проценты начисляли ежемесячно, и они оставались на вкладе для капитализации. За год вы заработали 54 400 рублей. Это меньше необлагаемой суммы, платить налог на доходы этого типа вам не нужно.

Другой пример. За год вы получили доход с вклада в банке Тинькофф 54 000 рублей, плюс у вас был вклад в Газпромбанке, с него вы получили за отчетный год 126 000 рублей. Плюс у вас была дебетовая карта с процентами на остаток, доход по ней 11 000 за год. Общая сумма прибыли — 191 000 рублей. Вычитаем из нее необлагаемую часть 150 000, остается 41 000. Вы должны заплатить налог 13% с этой суммы, то есть 5330 рублей.

Когда не нужно платить налог на проценты по вкладу

Закон предусматривает только две ситуации, когда доход по вкладам не облагается налогом:

- Прибыль меньше необлагаемой суммы в текущем году. В 2023 году это 150 000 рублей. Если ваш суммарный доход из всех источников меньше, ничего не нужно платить.

- Ставка по вкладу или иному инструменту не превышала 1% годовых. Исключение — валютные депозиты.

Во всех остальных случаях придется оплатить налог.

Есть ли послабления для пенсионеров

Налогообложение пенсионеров происходит по тому же сценарию. Закон не предусматривает льготы для физических лиц на пенсии. Если пенсионер получил доход больше необлагаемой суммы, появится необходимость оплаты НДФЛ 13%.

Как рассчитать налог

Большой плюс — вам не нужно самостоятельно считать сумму налога. По итогу отчетного года все банки, в которых клиенты получают процентный доход от вкладов, накопительных счетов и карт с процентами на остаток, передадут информацию в налоговый орган.

Если полученный вами доход превысит необлагаемый лимит, ФНС насчитает 13% на облагаемую налогом сумму и проинформирует вас о необходимости заплатить письмом по адресу регистрации.

Также вы увидите информацию о начисленном налоге с процентов по вкладам в личном кабинете на сайте ФНС или на Госуслугах. Можно оплатить онлайн с карты или любым другим способом, например, в кассе любого банка по квитанции.

Когда нужно платить налог на вклады в 2024 году

Налог по вкладам за 2023 год нужно оплатить до 2 декабря 2024 года. При просрочке согласно НК РФ на недоимку начисляется ежедневная пеня в размере 1/300 ключевой ставки ЦБ РФ.

Отслеживание информации о налоге на вклады — ответственность налогоплательщика. Если ваш доход по вкладам, накопительным счетам и процентам на остаток превысил 150 000 рублей за 2023 год, до 2 декабря 2024 нужно заплатить налог. Сумму смотрите в личном кабинете ФНС или на Госуслугах.

Тезисно о налоге на вклады для физических лиц

- за доход, полученный по вкладам, накопительным счетам и картам с процентами на остаток в 2023 году, налог нужно заплатить до 2 декабря 2024 года;

- есть необлагаемая налогом сумма, которая составляет 1 000 000, умноженный на максимальную ключевую ставку ЦБ РФ в отчетном календарном году;

- необлагаемая налогом сумма в 2024 году — 150 000 рублей;

- налог 13% начисляют только на полученный процентный доход, а не на сумму первоначального вклада;

- если доходность по вкладу меньше 1%, налог на доход по нему платить не нужно, исключения — валютные вклады;

- налоговых льгот для пенсионеров и отдельных категорий граждан нет, все платят по одной схеме;

- банки сами передают в ФНС информацию о доходах вкладчиков, далее ФНС считает налог и информирует физлиц письмом и в личных кабинетах;

- если речь о вкладе с выплатой процентов в конце срока, платить налог нужно за тот год, когда фактически получена прибыль.

Комментарии: 0

Написать комментарий