Кредит под залог — разновидность потребительского кредитования. Залог позволяет улучшить условия по займу, уменьшить ежемесячный платеж, переплату по кредиту.

Залог служит гарантией, что деньги вернутся банку. Если заемщик окажется недобросовестным, банк может продать имущество и компенсировать свои затраты. Разберемся, чем кредит под залог отличается от обычного кредита, как его оформить и какой риск потерять объект залога.

- Чем кредит под залог отличается от обычного кредита

- Какие плюсы и минусы кредита под залог

- Какие требования банки предъявляют к заемщикам

- Что примут в качестве залога

- Какие могут быть ограничения на предмет залога

- Как оформить кредит под залог

- Что такое оценка имущества

- Можно ли потерять залоговое имущество

Чем кредит под залог отличается от обычного кредита

Кредиты под залог — это разновидность потребительских кредитов, при котором требуется имущество в качестве гарантии возврата денег банку. То есть клиент заключает с банком договор, по которому его имущество переходит в залог кредитору до момента погашения долга.

Залоговое имущество позволяет взять кредит на более выгодных условиях — по сниженной процентной ставке, с большей суммой, на долгий срок. Ежемесячный платеж в таком случае окажется подъемным и не повлияет на уровень жизни заемщика.

Потребительский заем под залог можно использовать на любые цели. Обычно выданную сумму клиенты тратят на покупку бытовой техники, ремонт, мебель, поездки в отпуск и даже бизнес. Банк не проверяет, на что потрачены заемные средства.

Для получения денег оформите кредитную карту Альфа-банка 365 дней без %:

| Кредитный лимит | 1 000 000₽ |

| ПСК | 57.191% - 59.443% |

| Без процентов | До 60 дней |

| Стоимость | 0 - 990 руб. |

| Кэшбек | До 100% |

| Решение | 2 мин. |

При кредитовании с обеспечением банк становится залогодержателем. При этом собственность остается оформленной на заемщика. Продать или подарить имущество с обременением невозможно до момента полного погашения долга. Но если залог — квартира, в ней можно сделать ремонт или прописать родственников. Когда заемщик полностью возвращает долг, имущество переходит в его полное распоряжение.

Залоговый кредит схож с ипотекой. Разница между ними в том, что ипотека — целевое кредитование. За банковские деньги заемщик должен приобрести жилье, которое потом и становится залогом. При оформлении кредита с залогом деньги могут потрачены на любую другую цель.

Какие плюсы и минусы кредита под залог

Прежде чем оформлять кредит под залог имущества, нужно оценить все преимущества и недостатки. Достоинства такого вида кредитования:

- увеличенная сумма кредита;

- кредит под залог одобряют с большей вероятностью;

- выплачивать заем легче — за счет залога и сниженной ставки ежемесячный платеж становится меньше;

- услуги на оценку берет на себя банк;

- дополнительные гарантии в виде страхование залога.

С одной стороны, страхование сделает кредит дороже, придется переплачивать. Но с другой стороны, имущество на время кредитования защищено от рисков.

Из недостатков кредита под залог можно отметить:

- на принятие решения у банка уходит больше времени;

- долгий срок оформления займа;

- запрет на любые сделки с жильем до момента погашения кредита;

- риск потерять имущество, если возникнут проблемы с погашением долга.

Залоговый кредит подходит для тех, кто по каким-либо причинам не может предоставить справку о доходах в банк. Имущество будет служить гарантией возврата денег банку.

Какие требования банки предъявляют к заемщикам

Требования к заемщикам по кредиту под залог не отличаются от требований по другим займам:

- минимальный возраст — 18 лет;

- максимальный — около 60-65 лет на момент окончания выплат;

- паспорт Российской Федерации с постоянной регистрацией на территории страны, иногда допустима временная;

- официальное трудоустройство;

- на текущем месте работы стаж минимум 4-6 месяцев.

Подтверждение дохода в некоторых банках не обязательно при залоговом кредитовании. Но для более выгодных условий можно предъявить справку о доходах 2-НДФЛ или по форме банка. Если у заемщика в банке оформлена зарплатная карта, то предоставлять документы не нужно. У банка есть данные о доходах клиента.

Что примут в качестве залога

К залоговому имуществу банки предъявляют гораздо больше требований, чем к заемщикам. Основное — ликвидность. То есть предложенное имущество должно быть легко продаваемым.

Охотнее всего в качестве залога кредитные учреждения принимают недвижимость:

- квартиры;

- частные дома;

- таунхаусы;

- земельные участки;

- нежилые помещения — гаражи, склады.

Также в залог можно предложить автомобиль, технику или даже долю в компании.

При этом имущество должно быть в хорошем состоянии, не быть аварийным. В квартире или доме не должно быть неузаконенных перепланировок. Банки предпочитают брать в залог капитальные дома, так как они надежнее и долговечнее. Деревянные постройки могут прийти в негодность еще до того, как заемщик погасит кредит. Также в частный дом должны быть подведены все коммуникации — вода, газ, электричество.

Собственником жилья должен быть заемщик. Владельцев может быть и несколько, но банк одобрит кредит только в том случае, если все они дадут согласие на оформление недвижимости в залог.

Обратите внимание, имущество нельзя оформить в залог дважды. Если нужен второй кредит, погасите текущий, только после этого можно повторно накладывать обременение и брать заем.

Какие могут быть ограничения на предмет залога

Банк не примет в залог недвижимость, на которую уже наложены обременения. Это не обязательно должен быть заем в кредитной организации, возможны и другие ограничения на распоряжение:

- арест имущества из-за долгов — например, большие задолженности по уплате налогов, алиментов, других обязательств;

- жилье, которое покупали в ипотеку;

- недвижимость, которая находится в доверительном управлении;

- квартира, которую сдали в аренду.

При этом залоговое жилье все-таки можно сдать в аренду, но на это нужно согласие банка. Запрос можно направить лично или письменно по почте в офис банка. Но чаще такие сделки несут риски для банка, поэтому он и отказывает.

Как оформить кредит под залог

Перед тем как начать оформлять залоговый кредит, убедитесь, что имущество подходит под требования банка. Также и сам заемщик должен соответствовать условиям сотрудничества. Если хотя бы одно требование будет нарушено, кредит не выдадут.

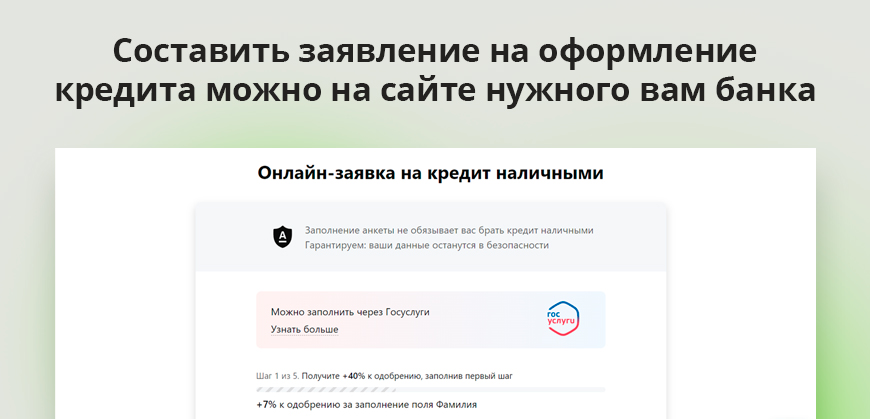

Если все соответствует, можно переходить к заполнению заявки. Удобнее сделать это на сайте банка. Заявка представляет собой небольшую анкету с личными, контактными, паспортными данными, а также сведениями о месте работы, стаже и доходе.

Заявки проверяет скоринговая система. Она оценивает заемщиков по множеству параметров. На ожидание решения обычно уходит до 15 минут. При положительном ответе клиента пригласят в офис для заключения договора. С собой обязательно нужно взять паспорт и пакет документов, в том числе и по залоговому имуществу. Некоторые банки делают запросы и собирают документы самостоятельно, но чаще придется брать справки заемщику.

Банк обязательно потребует:

- документы заемщика: паспорт, второй документ на выбор, документы о трудоустройстве и справки о доходах;

- документы созаемщика, если у недвижимости или другого имущества под залог нескольких собственников;

- документы, которые подтверждают право собственности на объект, выписка из ЕГРН;

- отчет экспертов об оценке имущества;

- сведения о страховке.

Менеджер в офисе банка оформит договор по страхованию и усиленную квалифицированную электронную подпись для подписания и отправки документов в Росреестр. Процесс регистрации в Росреестре занимает до 5 рабочих дней.

После этого банк выдает заем. Погашать его можно как в офисе банка, так и в терминалах, мобильном приложении или интернет-банке. Способы погашения можно узнать на официальном сайте банка.

Что такое оценка имущества

Оценка недвижимости — важный этап при оформлении залогового кредита. Оценка — это профессиональная услуга, которую регулирует ФЗ №135 «Об оценочной деятельности в РФ». Некоторые банки разрабатывают собственные методы оценки для принятия решения об одобрении кредита.

Клиентов обычно интересует только рыночная стоимость имущества, а банкам важна и ликвидационная. Рыночная стоимость — это цена, за которую реально продать квартиру, дом или другое имущество, сумма устраивает как продавца, так и покупателя. Ликвидационная — цена, за которую реально продать жилье в короткие сроки. При этом сумма кредита, которую одобрит кредитное учреждение, не должна превышать оценочную стоимость недвижимости.

Эксперт, который проводит оценку имущества, пишет свое заключение. Обычно объект оценивают по трем методикам, а в конце выводят среднюю стоимость.

Оценивать имущество могут только профессионалы своего дела. У них должен быть специальный сертификат, который подтверждает компетенцию. Такие строгие требования нужны для того, чтобы исключить несправедливую оценку в пользу одной или другой стороны. Сертификат оценщика разрешает заниматься только конкретным видом оценки, например, квартир, домов или нежилых объектов. Банк самостоятельно делает запрос в Росреестр и заказывает услугу оценки.

Можно ли потерять залоговое имущество

Если заемщик оформляет кредит под залог имущества, то должен понимать, что есть риск остаться без него. Вероятность того, что банк заберет квартиру, невысокая. Такой сценарий происходит редко, так как кредитор несет затраты на переоформление, судебные издержки. Чаще банк все же идет клиентам навстречу и одобряет реструктуризацию займа, кредитные каникулы. Если заемщик не отказался от полиса, то в некоторых ситуациях страховая может поддержать заемщика на период нетрудоспособности.

К продаже залогового имущества банк обращается только в том случае, если заемщик долгое время не платит по кредиту, потерял платежеспособность и не восстанавливает доход. Но даже в таких случаях проходит много времени перед тем, как банк заберет обеспечение.

Если все же это произошло, банк продаст имущество, из вырученных средств закроет долг, компенсирует свои расходы на продажу, а остаток перечислит на счет заемщика.

Частые вопросы

Источники:

- Консультант Плюс. ФЗ №135

https://www.consultant.ru/document/cons_doc_LAW_19586/ - Альфа-банк. Кредит под залог

https://alfabank.ru/help/articles/credit/chto-znachit-kredit-pod-zalog/

Комментарии: 0