Сегодня в России действует сразу несколько налоговых режимов, которые трудящиеся граждане могут применить. Не так давно в РФ появился налоговый режим для тех, кто работает сам на себя – такие люди могут стать самозанятыми, и платить налог на профессиональный доход. Что это такое, как им пользоваться, и какие преимущества есть в подобном переходе, подробно изучим далее.

Что такое самозанятость

В России каждый официально трудоустроенный человек оплачивает налоги. Это обязательные платежи государству, за счет которых выполняются социальные обязательства: обеспечивается работа общественного транспорта, строят новые дороги и больницы, закупают медикаменты, обеспечивают армию и т.д.

В нашей стране есть множество людей, которые работают или подрабатывают, но делают это неофициально, а значит, не платят налоги. Они трудятся честно и хорошо выполняют свою работу, но если они не платят налоги на доходы, то они нарушают закон, и у ФНС может появиться право начислить и принудительно взыскать пени за 3 года, что весьма существенно.

Чтобы дать честно работающим людям, желающим трудиться только на самих себя, возможность делать это легально, в России с 1 января 2019 года ввели новый налоговый режим. Он позволяет оформиться в качестве самозанятого, получить определенный социальный статус, а также снять все вопросы от налоговой службы по поводу получения доходов.

Самозанятость – это экспериментальный налоговый режим, который появился в 2019 году в отдельных регионах, а позже распространился на всю территорию России. Официально он называется налогом на профессиональный доход – НПД, а людей, которые решили его применить для своей деятельности – плательщиками налога на профессиональный доход или самозанятыми.

Самозанятыми могут стать граждане при выполнении определенных условий:

- Их заработок не превышает 2,4 млн. рублей в год.

- Они работают сами на себя, не имеют работодателя или наемных сотрудников.

- Они занимаются разрешенной деятельностью.

Работать в качестве самозанятого можно в любом регионе РФ, причем делать это могут не только россияне, но также и граждане стран Евразийского экономического союза (Армении, Беларуси, Киргизии или Казахстана). Для этого нужно только получить ИНН в России.

Самозанятые могут предоставлять разного рода услуги, продавать товары, произведенные самостоятельно, а также сдавать недвижимость в аренду. Режим подходит для самых разных областей, включая IT-сферу, здоровье, спорт, индустрию красоты и моды, творчество, информационную сферу, финансовые и юридические услуги, кулинарию и т.д.

Однако есть ряд сфер, которые самозанятым не доступны. Что им нельзя:

- Продавать товары, которые являются подакцизными или подлежащими маркировке.

- Перепродавать товары не собственного производства.

- Добывать и реализовывать полезные ископаемые.

- Сдавать в аренду коммерческую недвижимость.

- Продавать транспортные средства и недвижимость.

- Быть курьером при условии принятия денег от клиентов в интересах продавца товара.

- Работать по договору комиссии, поручения или по агентскому договору.

Интересно, что человек может совмещать сразу несколько видов деятельности. Например, в будни писать статьи для информационного портала, а в выходные печь тортики или мастерить игрушки.

Плюсы и минусы работы самозанятым

Если вы выбираете подходящий для себя налоговый режим, например, сравниваете открытие ИП или регистрацию в качестве самозанятого, то нужно тщательно изучить все плюсы и минусы данного мероприятия. От выбранного режима будет зависеть многое: размер налоговой ставки, необходимость подачи декларации, дополнительные расходы за счет страховых взносов и т.д.

Какие есть преимущества у регистрации в качестве самозанятого:

- Официальный статус. Гражданин получает возможность сделать свой заработок легальным, и у налоговой службы не будет к нему никаких претензий в виде штрафов за неуплату налогов на доходы. Официальный статус дает право на защиту своих прав в суде, если работник столкнулся с недобросовестным заказчиком, можно возвращать налоги, получать пособия и т.д.

- Подтверждение доходов. Важно, что человек может подтвердить свои доходы при получении кредита или ипотеки, оформления визы и других действий, где нужно подтвердить платежеспособность документально.

- Низкие налоговые ставки. Если стандартная ставка для оплаты налога на доходы составляет 13%, то у самозанятых она не превышает 4% или 6%, в зависимости от клиентов, с которыми они работают.

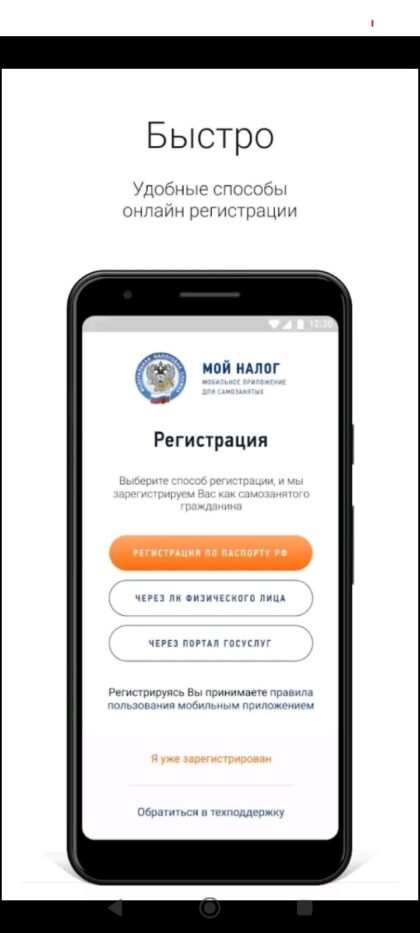

- Простая регистрация. Самозанятым не нужно собирать бумаги, ездить в ФНС, открывать расчетный счет и т.д. Все действия можно выполнить дистанционно через специальное приложение «Мой налог», либо банковские онлайн-сервисы.

- Можно не платить страховые взносы. Самозанятые граждане не платят страховые взносы на ОПС, то есть пенсию нужно формировать самостоятельно. А вот бесплатная медицина доступна, потому как часть налога идет на ОМС.

- Налоговый вычет в 10.000 рублей. Его дают один раз за все время применения особого налогового режима. Его нельзя получить деньгами, его автоматически применяют к выплатам, чтобы снизить налоговую ставку.

- Можно совмещать разные виды деятельности, а также быть ИП и самозанятым одновременно. Например, можно писать статьи, печь тортики и проводить съемки в разные дни, и даже заключать договоры подряда и оказания услуг.

- Нет отчетности. Не нужно заполнять декларации, вся документация хранится в личном кабинете приложения Мой налог, а все доходы учитываются в автоматическом режиме.

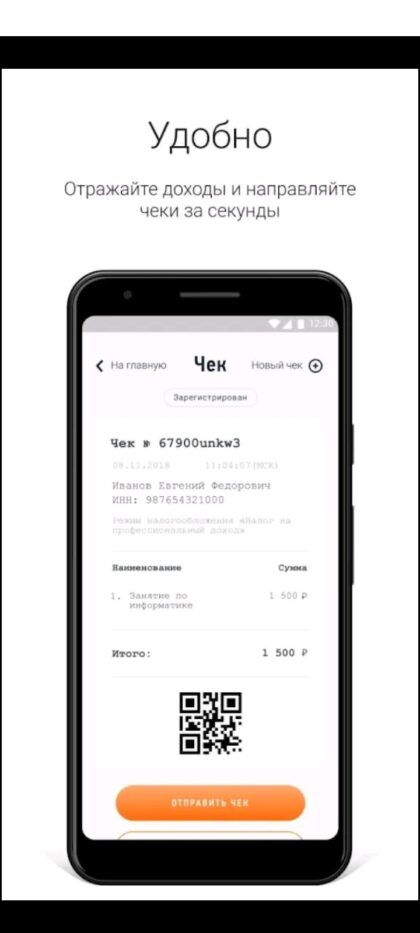

- Не нужен кассовый аппарат. Если клиент захочет получить чек об оказанной услуге, то его можно сформировать за несколько секунд в приложении.

Какие недостатки можно отметить:

- Далеко не все банки и финансовые организации учитывают при определении платежеспособности доходы, полученные самозанятыми гражданами.

- Нельзя нанимать сотрудников по трудовым договорам, только работать самому.

- Пенсия не формируется, годы работы самозанятым не идут в трудовой стаж.

- Ограничения на доход свыше 2,4 млн. рублей в год – свыше этого лимита надо оплатить НДФЛ в размере 13%, а после нужно перейти на другой налоговый режим.

- Нет социальных гарантий. Не оплачиваемого отпуска, больничного, выплат по беременности и родам.

- Нельзя совмещать самозанятость с ОСН, УСН или ЕСХН.

- Нельзя работать с текущим или прошлым работодателем в течение 2 лет после увольнения.

Для кого такой режим будет удобен? Для тех, кто занимается творческой профессией, получает небольшие доходы, находится в декрете, планирует оформить пособия или кредит и просто хочет работать «в белую» и не иметь хлопот с налоговой.

Быть самозанятым – это самый простой способ легализовать свои доходы, получить определенные гарантии и помощь со стороны государства и возможность подтверждать свою платежеспособность. А взамен нужно только оплачивать налоги по сниженной ставке.

Какие налоги нужно будет платить самозанятым

Граждане, оформленные в качестве самозанятых, оплачивают налоги только со своей трудовой деятельности. Если по какой-либо причине гражданин не работал, например, находился на больничном, устроил себе отпуск или просто сделал перерыв в работе, то и платить ничего не нужно, никаких дополнительных взносов.

Самозанятые граждане могут работать с разными типами клиентов:

- С физическими лицами, т.е. с обычными гражданами. При этом налог будет рассчитываться по ставке 4%.

- С юридическими лицами, т.е. с организациями или ИП. Ставка при этом будет 6%.

Каждая продажа будет фиксироваться вручную самозанятым гражданином в приложении «Мой налог». Если клиент – физическое лицо, то ничего дополнительно указывать не нужно, чек формируется автоматически. Если чек нужно выдать юр.лицу, то дополнительно потребуется ввести его ИНН.

Приложение сохраняет данные о каждой продаже, суммирует их и в конце месяца выдает информацию о начисленном налоге. Общая сумма появляется в приложении с 9 по 12 число следующего месяца, а оплатить нужно до 25 числа. Если просрочить, то за каждый день начиная с 26-го числа будет начисляться пени.

Важно, что каждый человек при регистрации в качестве самозанятого получает «налоговый вычет» в размере 10.000 рублей. Эту сумму нельзя снять или перевести на другой счет, этот вычет будет использоваться для снижения процентной ставки:

- При работе с физическими лицами ставка уменьшится с 4% до 3%;

- При работе с компаниями и ИП – с 6% до 4%;

- Вычет дается только один раз и на неограниченный срок. Когда плательщик налога на профессиональный доход израсходует его, то ставки станут прежними, т.е. 4% и 6%.

Из уплаченного налога 37% идет на обязательное медицинское страхование, что подтверждает право самозанятого обращаться за бесплатной помощью по ОМС. А вот взносы в Пенсионный фонд не делаются, работа самозанятым не учитывается в трудовом стаже, поэтому пенсию придется формировать самостоятельно.

Как стать самозанятым гражданином в России

У человека, который хочет стать плательщиком налога на профессиональный доход, есть сразу несколько вариантов, как он может зарегистрироваться в качестве самозанятого. Можно выбрать любой удобный вариант:

- Через мобильное приложение «Мой налог»;

- В личном кабинете плательщика НПД на сайте ФНС;

- Через банк, который имеет такую договоренность с налоговой службой.

Большинство граждан выбирает именно первый вариант, потому как он самый простой: нужно скачать бесплатное мобильное приложение, зарегистрироваться в нем и просто следовать инструкциям и подсказкам системы. От гражданина понадобятся данные его паспорта, контактные данные, а также реквизиты счета, на который будут поступать доходы для учета.

После введения всех данных нужно пройти авторизацию по паспорту и фотографии, либо по данным с личного кабинета налогоплательщика. Также есть возможность регистрации по учетной записи на Госуслугах, в этом случае часть данных «подтягивается» с вашей учетки, и процесс еще больше упрощается.

В заключении вам нужно будет ввести код, который придет по смс для подтверждения регистрации, и придумать пин-код для доступа. Иногда может появляться надпись о тестовом доступе – это значит, что ФНС проверяет данные, у нее на это есть 6 дней. Но пользоваться сервисом можно уже сейчас, в частности, формировать чеки.

Частые вопросы

Источники:

Комментарии: 0

Написать комментарий