Российские банки в 2024 году предлагают потребительские кредиты по средней ставке в 18-24% годовых, а ипотеку — под 8-10% годовых по госпрограмме или под 16-18% годовых без нее. В таких условиях ежемесячные платежи для заемщика становятся непосильными, а общая переплата слишком большой.

Банки предлагают должникам оформить рефинансирование и снизить нагрузку за счет уменьшения процентной ставки, но часто умалчивают о сопутствующих расходах и комиссиях. Обсудим, стоит ли сейчас рефинансировать кредит, можно ли получить от этого выгоду и как ее рассчитать.

Какие кредиты рефинансируют

Рефинансирование подразумевает перевод задолженности из одного банка в другой, то есть это по сути перекредитование. Заемщик закрывает долг у первого банка и оформляет новый в другом, где заключает новый кредитный договор.

Чаще всего банки разрешают провести рефинансирование только тех кредитов, которые оформлены в других банках. В Альфа-Банке есть требование: кредитные карты, овердрафты и другие кредитные продукты, которые выданы АО «Альфа-Банк», не подлежат рефинансированию в этом же банке.

Но есть банковские организации с другой позицией, например, Сбербанк. Он разрешает перекредитовать как собственные кредитные продукты, так и чужие.

Рефинансировать можно:

- потребительский кредит;

- автокредит;

- ипотеку;

- кредитные карты или дебетовые карты с разрешенным овердрафтом;

- карты рассрочки.

Также некоторые банки соглашаются рефинансировать задолженность по займам, которая возникла у должника перед микрофинансовой организацией. Но это скорее исключение, чем правило. Подавляющее большинство банков отказываются перекредитовывать долги перед МФО.

Требования к заемщикам определяет внутренняя политика банка. Например, в Тинькофф банке клиенту достаточно иметь гражданство РФ, прописку и возраст от 18 до 70 лет.

А в Альфа-Банке работают только с россиянами от 21 года. Которые имеют трудовой стаж от трех месяцев и заработок от 10 000 рублей после вычета налогов.

В чем плюсы и минусы рефинансирования

У каждого банковского продукта есть положительные и отрицательные стороны. В рекламе рефинансирования часто упоминают только выгоду, а вот про возможные «подводные камни» не говорят.

Плюсы

Плюсы рефинансирования:

- снижение процентной ставки;

- улучшение условий обслуживания кредита;

- сокращение или наоборот, увеличение срока кредитования;

- объединение нескольких долгов;

- возможность получения дополнительной суммы денег на личные цели;

- вывод поручителя или созаемщика из кредитного договора, а имущества — из-под залога.

Самый главный плюс для большинства заемщиков заключается в возможности объединить несколько кредитов в один. И вносить по нему единый ежемесячный платеж в один банк.

Это значительно повышает удобство оплаты, а также улучшает психологическое состояние человека. Один кредит, пусть даже и большой, всегда легче платить, чем пять маленьких.

Минусы

Теперь о возможных минусах:

- увеличение срока кредита, если платежи на короткий срок для заемщика непосильны;

- оплата страхового полиса и других платных услуг, которые предусмотрены в банке;

- увеличение общей суммы долга, если заемщик получает дополнительную сумму сверх долга.

Для одних заемщиков возможность получения дополнительной суммы на личные цели — плюс, можно не брать новые кредиты. С другой стороны, на эти деньги будут начислять проценты, и сумма платежа может значительно возрасти. Равно как и срок оплаты.

Кроме того, клиент будет заново проходить процедуру проверки, приносить документы, оформлять кредитный договор. Если в новом банке предусмотрены комиссии, например, за смс-оповещение, перевод денег в другой банк, это все приведет к удорожанию кредита.

Стоит ли сейчас рефинансировать кредит и кредитную карту

Представим ситуацию про двух друзей. Один взял кредит в начале 2023 года под 10% годовых, а другой в начале 2024 года под 19% годовых. Если суммы и сроки кредита были одинаковыми, то ежемесячные платежи этих заемщиков будут отличаться практически в два раза.

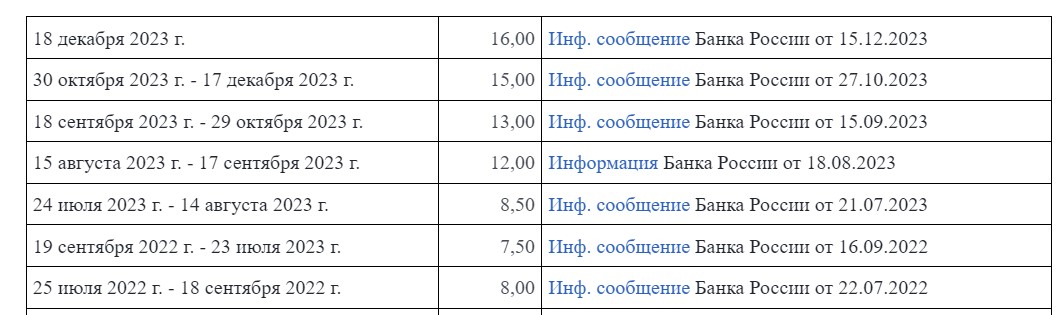

Рыночные ставки изменились так сильно вслед за ключевой ставкой Центрального банка России, которая в 2023 году резко повысилась с 7,5% до 16% годовых.

Изменения ключевой ставки ЦБ РФ с 2022 по 2024 годы

Ключевая ставка — это процент, под который коммерческие банки России получают деньги. И если банк берет межбанковский заем под 16% годовых, то для получения даже небольшой прибыли, он будет выдавать кредиты минимум под 17-18% годовых.

В марте 2024 года Центробанк на очередном собрании оставил ключевую ставку на прежнем уровне — 16% годовых. Глава ЦБ подчеркнула, что регулятор перейдет к снижению ставки не ранее, чем во второй половине года.

Это важно для простых заемщиков, потому что дает ответ на вопрос: стоит ли сейчас рефинансировать кредит:

- Если речь о потребительском кредите, который взят относительно недавно, смысла нет. Банки по-прежнему берут «дорогие» кредиты, и снижать проценты не будут. Нужно подождать, пока регулятор снизит ключевую ставку хотя бы на 2-3 пункта.

- Когда речь идет об ипотеке, то рефинансировать ее имеет смысл только в том случае, если заемщик получил право на участие в государственной программе. Например, у семьи есть ипотека под 11%, родился второй ребенок, и они могут претендовать на семейную ипотеку под 8%. Если под госпрограмму вы не проходите, тогда также стоит подождать.

- В случае, если у заемщика возникли долги по кредитным картам или микрозаймам, то их однозначно нужно рефинансировать. Даже при условии средней ставки по рефинансированию в 17-19% годовых, переплата все равно будет ниже, чем 292% годовых по займам.

Можно воспользоваться услугой перевода баланса, которая есть у некоторых кредитных карт. Суть — в возможности рефинансировать кредиты в других банках за счет кредитного лимита карты, и погасить долг в льготный период.

Такая услуга есть, например, в Тинькофф Банке. Здесь дают беспроцентный период 120 дней для погашения картой кредитов других банков.

Какие банки рефинансируют кредиты

При выборе банка, в котором вы будете проводить рефинансирование, определитесь с кредитом, который нужно переоформить. Если хотите перекредитовать ипотеку, подойдут одни банки, для потребительских кредитов и карт — другие.

Условия для потребкредитов и карт:

- ПСБ — для госслужащих доступна сумма до 5 млн рублей на срок до 7 лет. ПСК от 6,5% до 34,999% в год;

- Банк Открытие — одобрит на цели перекредитования до 5 млн рублей на пять лет. ПСК от 8,889% до 44,989% годовых;

- Совкомбанк — предлагает рефинансирование до 5 млн рублей на срок до 5 лет. ПСК от 14,885% до 31,5% годовых;

- Банк Дом.РФ — предоставит до 5 млн рублей на срок до 60 месяцев под ПСК от 15% до 35,9% в год.

Условия для ипотеки:

- МТС Банк — проводит рефинансирование по семейной ипотеке под ставку от 5,306% до 6,093% годовых;

- Банк Россия — оформит военную ипотеку для семей с детьми под ставку от 6,259% до 6,472% в год;

- Совкомбанк — рефинансирует стандартную ипотеку с ПСК от 15,704% до 25,270% годовых;

- Банк Дом.РФ — предлагает рефинансировать покупку апартаментов с ПСК от 16,556% до 21,238% в год.

| Сумма до | 50 000 000₽ |

| ПСК | 23.437% - 24.859% |

| Срок кредита | 30 лет |

| Первый взнос | От 0% |

| Возраст | 20-85 лет |

| Решение | От 5 минут |

Тарифы для займов:

- Тинькофф Банк — сумма до 5 млн рублей, погашение до пяти лет, ставка базовая от 15,9% до 40% годовых;

- Сбербанк — сумма не менее остатка задолженности по рефинансируемым кредитам, срок погашения — от 3 до 60 месяцев, ставка — от 16,390 до 27,961% годовых.

Как рассчитать выгоду от рефинансирования

Прежде чем подавать заявку на рефинансирование, посетите офис банка, в который хотите перевести свои кредиты. Попросите сотрудника сделать расчеты нового графика платежей, и сравните его с тем, который есть у вас сейчас.

Если получится так, что даже при снижении процентов переплата остается практически такая же или даже растет, значит в договоре есть скрытые условия. Например, вам значительно продлили срок выплат, растянув платежи по времени. Или рассчитали кредит вместе с личным страхованием, включив его стоимость в договор.

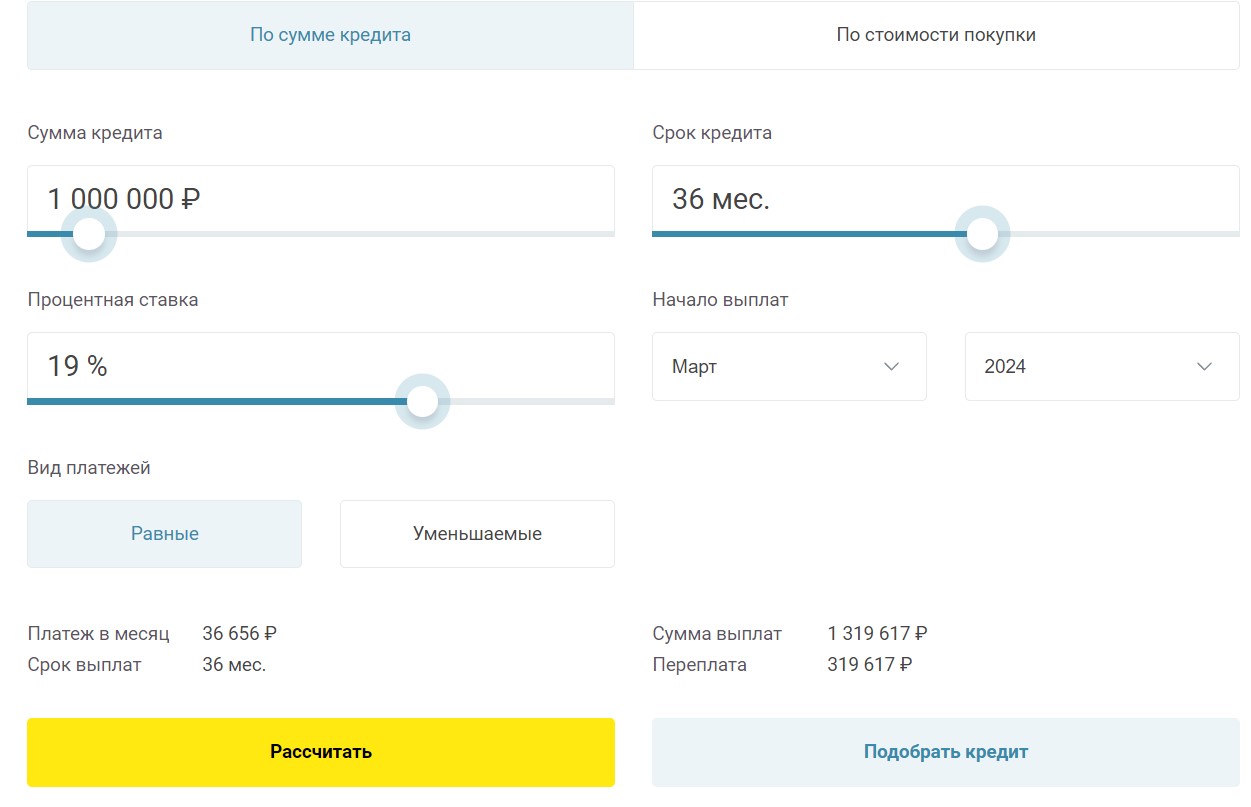

Для расчетов рекомендуем использовать онлайн-калькулятор, чтобы сравнить итоговые цифры. Например, на сервисе Бробанк есть кредитный калькулятор, который быстро и бесплатно сделает все необходимые расчеты.

Чтобы им воспользоваться:

- Выберите способ расчета.

- Укажите нынешнюю сумму задолженности, срок, процентную ставку и вид платежей.

- Нажмите кнопку рассчитать и посмотрите результат.

Пример расчета ежемесячного платежа и переплаты

Пример расчета

Ситуация: заемщик взял 1 млн рублей на 36 месяцев под процентную ставку 19% годовых с аннуитетными платежами. Сейчас его ежемесячные платежи составляют 36 656 рублей, а переплата за три года — 319 617 рублей.

Допустим, зарплатный банк сделал заемщику специальное предложение, и готов рефинансировать его кредит под 16% годовых. Вводим те же параметры в форму калькулятора и видим, что платеж составит уже 35 157, а переплата снизится до 265 653 рублей. Экономия за три года более 50 тысяч.

Учтите, что онлайн-калькуляторы не включают дополнительные расходы, которые могут возникнуть при рефинансировании. Например, если заемщик рефинансирует ипотеку, ему заново нужно оплачивать страхование на себя и объект недвижимости, оплачивать услуги по оценке жилья и оформлению залога.

Кроме того, многие банки на время перерегистрации недвижимости повышают ставку по ипотеке, и снижают ее только после получения документов от Росреестра о переоформлении залога. Это тоже затраты, которые нужно учитывать.

Перед заполнением заявки обязательно посетите отделение банка, и уточните у сотрудника весь список дополнительных расходов, которые возникнут. Суммируйте их с текущими платежами и сравните с предполагаемой выгодой. И только после этого принимайте решение о перекредитовании.

Частые вопросы

Источники:

- Совкомблог Что такое рефинансирование кредита и выгодно ли его делать

https://journal.sovcombank.ru/krediti/chto-takoe-refinansirovanie-kredita-i-vigodno-li-ego-delat- - Сбербанк Рефинансирование

https://www.sberbank.com/ru/person/credits/money/consumer_refinance - Альфа Банк Рефинансирование

https://alfabank.ru/get-money/credit/refinancing - Тинькофф Рефинансирование кредитов других банков

https://www.tinkoff.ru/loans/refinance

Комментарии: 0

Написать комментарий