У вас один или несколько кредитов, и они мешают вам жить? Вы живете в режиме экономии, потому что большую часть денег тратите на оплату кредитов, а не на себя и семью? Вы устали так жить и ищете выход?

Какие варианты у вас есть, чтобы платить по кредитам меньше или избавиться от них?

- ШАГ 1. Анализ текущей финансовой ситуации и имеющихся кредитов

- ШАГ 2. Определите, выгоден ли ваш кредит в сравнении с действующими на рынке предложениями

- ШАГ 3. Снижаем процентную ставку по кредиту

- Какую стратегию выбрать?

- ШАГ 4. Если перекредитоваться не получилось, не опускаем руки

- Лавина

- Снежный ком

- Снежинка

- Смешанная стратегия

- Пошаговый план избавления от кредитов

Дочитайте статью до конца и:

- узнайте 7 работающих стратегий снижения платежей по кредитам;

- получите пошаговый план, как избавиться от кредитного рабства.

На самом деле, чтобы уменьшить платежи по кредитам нужно сделать 4 шага:

- Проанализировать имеющиеся кредиты и текущую финансовую ситуацию.

- Определить, “хороший” у вас кредит или “плохой”.

- Уменьшить процентную ставку по кредиту с помощью наиболее подходящей стратегии перекредитования.

- Применить одну из стратегий досрочного погашения кредитов, если снизить процентную ставку не получилось.

А теперь рассмотрим каждый пункт подробнее.

ШАГ 1. Анализ текущей финансовой ситуации и имеющихся кредитов

Пришло время посмотреть правде в глаза! Вы знаете процентную ставку по своему кредиту, его полную стоимость? Какая кредитная нагрузка на ваш бюджет?

Многие заемщики не могут сразу ответить на эти вопросы, особенно если у них 3 и более кредитов. А еще часто им бывает страшно узнать, как обстоят дела на самом деле!

Как во всем разобраться? Получить полную картину по кредитам и понять масштаб проблемы! Признание проблемы — залог ее успешного решения!

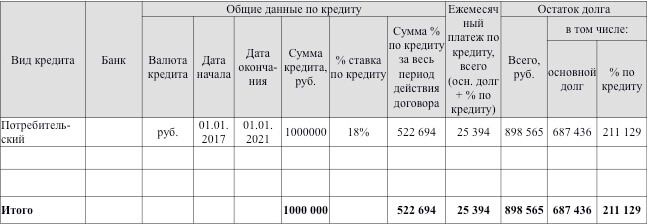

Для начала составьте таблицу по имеющимся кредитам. Например, такую:

Если у вас есть просрочки по платежам — дополните таблицу. Откуда брать данные? Из кредитных договоров, вашего личного кабинета в банке-кредиторе.

Заполнив таблицу, вы увидите реальную картину по вашим кредитам. Поймете, когда и сколько денег нужно отдать ежемесячно, сколько своих денег вы переплачиваете из-за процентов и “дарите” банку. Только после этого вы сможете изменить ситуацию!

А теперь посчитайте кредитную нагрузку на ваш бюджет по формуле:

Кредитная нагрузка на бюджет = Ежемес. платеж по кредиту / доход * 100%

При оценке платежеспособности заемщика, банки обычно считают допустимой кредитную нагрузку не более 40%. На мой взгляд, лучше до 30%. При такой нагрузке семья может жить нормальной жизнью, а не экономить на всем, зажимая себя.

Если ваша кредитная нагрузка более 40%, нужно срочно принимать меры по ее снижению.

ШАГ 2. Определите, выгоден ли ваш кредит в сравнении с действующими на рынке предложениями

- Изучите предложения банков по кредитам с помощью сервиса Бробанк.

- Сравните условия вашего действующего кредита с текущими предложениями на рынке. Что получилось? Например, ставка по вашему потребительскому кредиту – 24%, а в среднем по рынку — 16%. Ваш кредит вам невыгоден, значит он “плохой”. Срочно ищем варианты перекредитования.

ШАГ 3. Снижаем процентную ставку по кредиту

Для этого используем один из вариантов:

- Реструктуризация — изменение условий кредитного договора в пользу заемщика.

- Рефинансирование — погашение текущей задолженности за счет нового кредита.

- Консолидация — объединение всех имеющихся кредитов (в том числе в разных банках) в один банковский кредит на более выгодных условиях и выплата его в одном банке.

Возможные направления реструктуризации кредита для физических лиц:

- Платежные каникулы»: в течение согласованного банком периода заемщик не вносит платежи по кредиту, либо вносит только проценты по долгу.

- Пролонгация — изменение срока кредита: ежемесячный платеж уменьшается, но срок кредита увеличивается.

- Изменение валюты платежа: сумма кредита и размер ежемесячного платежа пересчитывается по согласованному с кредитором курсу.

- Отказ банка от взимания неустоек, штрафных санкций.

- Индивидуальные условия, согласованные кредитором и заемщиком.

Рефинансирование долга дает возможность получить новый кредит на более выгодных условиях. При этом можно поменять следующие опции кредита:

- Сумму ежемесячного платежа.

- Срок кредита.

- Процентную ставку.

Консолидация долга – разновидность рефинансирования. Это объединение нескольких дорогих кредитов в один с меньшей процентной ставкой. Цель консолидации – оптимизация выплат по кредитам и снижение размера ежемесячного платежа по кредитам. Это выгодно и удобно. Сумма платежей по кредиту снижается, и управлять одним кредитом легче, чем 3 или 5-ю.

Какую стратегию выбрать?

Ту, которая выгодна вам! С помощью кредитного калькулятора просчитайте выплаты по кредиту под новый процент с учётом дополнительных расходов.

| №, Месяц | Сумма платежа Платеж | Проценты + долг | Остаток долга |

|---|---|---|---|

| 1. 10.04.2019 | 61 811.94 3 000.00 + 58 811.94 | 3 000.00 + 58 811.94 | 241 188.06 |

| 1. 10.04.2019 | 61 811.94 3 000.00 + 58 811.94 | 3 000.00 + 58 811.94 | 241 188.06 |

При оценке выгод перекредитования учитывайте:

- Размер текущего платежа по кредиту, срок его погашения.

- Сумму страховки по текущему кредиту.

- Платежи по новому кредиту с учетом страховки, дополнительных расходов на оформление.

Банк вправе принять как положительное, так и отрицательное решение по вашей заявке.

Основные причины, по которым банк отказывает в перекредитовании:

- Несоответствие заемщика кредитной политике банка.

- Плохая кредитная история заявителя.

Чтобы не потерять свое время и нервы, перед подачей заявки на перекредитование уточните условия кредитной политики банка и проверьте свою кредитную историю.

ШАГ 4. Если перекредитоваться не получилось, не опускаем руки

Пробуем применить стратегии досрочного погашения кредитов:

- Лавина.

- Снежный ком.

- Снежинка.

- Смешанная.

Лавина

Суть стратегии — выбрать кредит с максимальной процентной ставкой и все силы и средства бросить на его погашение. Позволяет быстро закрыть кредиты и минимизировать суммы имеющихся долгов. Подходит людям, которые могут придерживаться финансовой дисциплины.

Снежный ком

Суть стратегии — как можно быстрее закрыть самый маленький по сумме кредит. На % ставку внимания не обращаем. Даже, если у кредита самая низкая процентная ставка среди имеющихся, закрываем его в первую очередь. По всем остальным кредитам платим по графику платежей.

Снежинка

При появлении свободных денег делаем разовые дополнительные платежи по кредиту сверх ежемесячных платежей.

Смешанная стратегия

Миксуем вышеперечисленные. Например, выбираем кредит с максимальной процентной ставкой и минимальной суммой остатка долга и погашаем его в первую очередь.

Выбор стратегии зависит от целого ряда факторов: ваших финансовых возможностей, процентной ставки по кредиту, сроков кредита и т.д. Поэтому всегда считайте и определяйте стратегию, которая сделает платежи по кредитам минимальными!

Есть еще очень соблазнительная стратегия избавления от кредитов — забыть про долги и вообще их не платить. Но если вы забыли о долгах, то банк о них помнит! И сделает все, чтобы вернуть свои деньги, а также штрафы и пени за просрочки платежей по кредитам.

Вас ждут звонки коллекторов, судебные заседания, судебные приставы. Зачем вам жизнь в постоянной нервотрепке? Лучше возьмите расходы под контроль и уменьшайте сумму долга!

Если вы погрязли в долгах и нет возможности их платить, можно подать на банкротство. Если человек подает на банкротство по собственной инициативе, принципиальной является не сумма долга, а невозможность этот долг погасить. Но эту невозможность нужно доказать в суде!

Также придется оплатить:

- госпошлину — 300 руб.;

- судебные издержки, публикации о банкротстве, почтовые расходы и пр. — 10-20 тыс. руб. и более;

- работу финансового управляющего — 25 тыс. руб. за одну проведенную процедуру + 7% от суммы, подлежащей уплате кредиторам в случае реструктуризации или от суммы, полученной в ходе реализации имущества должника.

Введение процедур банкротства не дает гарантий, что оставшиеся после реализации имущества долги будут списаны!

После завершения банкротства гражданин в течение 3-х лет не может участвовать в управлении организациями. Если до банкротства он был ИП – то в течение 5 лет не сможет заниматься предпринимательской деятельностью.

В течение 5 лет нужно указывать на факт своего банкротства при обращении за кредитами. И также 5 лет нельзя будет подать на банкротство повторно. Поэтому, прежде, чем начать процедуру банкротства, взвесьте все “за” и “против”.

Итак, вы узнали о 7 стратегиях выхода из кредитов:

- Реструктуризация.

- Рефинансирование.

- Консолидация.

- Лавина.

- Снежный ком.

- Снежинка.

- Смешанная.

Пошаговый план избавления от кредитов

И в завершении поделюсь пошаговым планом избавления от кредитов. Следуя этому плану, я смогла досрочно погасить ипотечный кредит в почти 200 тыс. долл. США.

- Аудит текущей финансовой ситуации и имеющихся долгов. Подробнее — см. шаг 1.

- Ведение бюджета и оптимизация расходов. Если вы записываете доходы и расходы, это не значит, что вы ведете бюджет! Записывая расходы, вы фиксируете их на бумаге, т.е. ведете учет. И больше ничего с расходами не делаете. Только учета расходов недостаточно! Через пару месяцев такого учета многие люди бросают записи, т.к. не видят улучшений и не понимают, зачем продолжать тратить свое время. ВАЖНО! Цель ведения бюджета — улучшить вашу жизнь за счет оптимизации расходов (не путать с тотальной экономией). И сделать это возможно, используя комплексный подход: Учет + Контроль + Анализ + Планирование.

- Планирование. Составьте план вашего бюджета минимум на 3 месяца, а лучше на год вперед. В план нужно включить график платежей по кредитам согласно выбранной вами стратегии избавления от кредитов. Строго следуйте намеченному плану!

- Создайте резервный фонд — запас денежных средств, свой личный “банк”. Эксперты рекомендуют создавать резервный фонд в размере 3-6 мес. суммы расходов. Я величину резервного фонда подобрала с учетом своих целей и текущей финансовой ситуации. Начинала с создания 1-мес. запаса и постепенно увеличила до 2-х месячного. Запас денег дал мне чувство уверенности и спокойствия. По мере погашения кредита и снижения платежей по нему, довела размер резервного фонда до 3-х мес. суммы расходов.

- Держите руку на пульсе – постоянно отслеживайте изменения ситуации на рынке и периодически проводите оптимизацию % ставок по своим кредитам.

- Повышайте доходы. Вы оптимизировали расходы, выбрали стратегию погашения кредитов, но понимаете, что свободных денег на погашение кредитов мало? Работайте над повышением доходов.

Помните поговорку? Берешь чужие деньги, отдаешь свои? Прежде, чем взять кредит, подумайте — он точно вам нужен? Посчитайте переплату по кредиту, кредитную нагрузку на бюджет, оцените свои финансовые возможности. Берите столько, сколько сможете отдать. С учётом переплаты по процентам.

Чтобы не стать кредитным рабом, принимайте решение о взятии кредита взвешенно и осознанно!

Наталья Колбасина,

финансовый консультант, консультант по финансовой грамотности проекта Минфина РФ «Вашифинансы.рф».

Комментарии: 2

Как снизить срок выплаты ипотеки сохранив ежемесячный взнос таким же.

Наталия, здравствуйте. При досрочном частичном погашении кредита заемщик может выбрать подходящий вариант — то ли снизить размер ежемесячного платежа, то ли уменьшить срок кредитования. Уточнить подробности вы можете в банке, выдавшем вам ипотечный кредит.