С большинства доходов физические лица обязаны уплачивать налог по ставке 13%, 15%, 18%, 22% или 30%, в зависимости от категории налогоплательщика. По сделкам, когда одна сторона передает в дар другой какое-либо имущество иногда нужно заплатить налог.

Чтобы не запутаться и случайно не нарушить закон, разберем все вопросы, которые касаются дарения, с учетом последних разъяснений ФНС.

- Что такое дарение и как платят налог на него

- Когда нужно платить налог на дарение

- Подарок поступил от работодателя

- Подарок получен от членов семьи или близких родственников

- Подарок получен не от близкого родственника

- Кто, когда и сколько платит

- Дарение между близкими родственниками

- Недвижимость подарена не родственнику

- Как платить налог на дарение

- Как рассчитать сумму налога жилой недвижимости

- Кто платит налог при продаже подаренной недвижимости

- Дарение после 2019 года

- Налоговый вычет

- Как оформить договор на дарение квартиры

Что такое дарение и как платят налог на него

Дарение — это безвозмездная передача другому лицу имущества. Оно не предполагает обмена подарка на что-либо или получения каких-либо благ. Если по условиям договора даритель получает выгоду, это противоречит самой природе оформления имущества в дар и закону.

По договору дарения можно передать другому лицу почти все что угодно:

- недвижимость;

- движимое имущество;

- деньги;

- материальные ценности;

- предметы интеллектуальной собственности: товарные знаки, программное обеспечение, литературные или художественные произведения;

- коммерческие объекты;

- оборудование;

- животных;

- предметы искусства;

- ювелирные украшения;

- повседневные вещи.

Чтобы оформить любое имущество в дар, даритель должен быть его собственником на законных основаниях. Кроме того, имущество не должно находиться в залоге или под арестом.

Сам по себе договор дарения любого имущества достаточно гибок. В него можно включить пункт на случай смерти одаряемого, тогда подарок не перейдет наследникам одаряемого, а вернется в собственность изначального владельца. Также можно составить договор с условием на будущее. Например, указать, что подарок перейдет в собственность одаряемого при наступлении конкретного срока или события.

С 13 января 2025 года дарение недвижимости обязательно нужно оформлять через нотариуса. Это правило действует для всех, независимо от родства и стоимости подарка. Нотариус самостоятельно отправляет документы на регистрацию в Росреестр. За его услуги взимают дополнительную плату — от нескольких тысяч до десятков тысяч рублей в зависимости от стоимости имущества.

При дарении подарка, в частности недвижимости, у лица, получающего подарок, возникает налогооблагаемый доход. Закон называет это налоговой обязанностью.

Когда нужно платить налог на дарение

С точки зрения налогового законодательства, доходом признают экономическую выгоду, которую налогоплательщик получает в натуральной или денежной форме. Основание — п. 1 ст. 41, п. 1 ст. 210 НК РФ. Обязанность уплатить налоговый сбор возникает в зависимости от того, кто выступает в роли дарителя. Это ключевой момент, на который необходимо обращать внимание.

Подарок поступил от работодателя

Если подарок поступает от работодателя, работник не уплачивает налог. В данном случае НДФЛ рассчитывает и уплачивает организация или ИП, в которой трудится наемный сотрудник.

Работодатель рассчитывает налог от стоимости подарка, затем вычитает эту сумму из дохода одаряемого, к примеру, из заработной платы. Основание ст. 24, п. п. 1, 2, 4 ст. 226 НК РФ. Если по каким-то причинам работодатель не может удержать НДФЛ, в соответствии с п. 5 ст. 226 НК РФ, он в обязан уведомить об этом сотрудника.

Уведомление направят и в том случае, если сумма сбора превысит 50% от зарплаты, с которой происходит удержание. В такой ситуации налогоплательщик уплачивает НДФЛ самостоятельно.

Подарки до 4000 рублей, которые получены сотрудником от организации или ИП за один налоговый период — календарный год — не облагаются НДФЛ. Если цена полученного в дар имущества превышает эту сумму, при расчете налога стоимость подарка уменьшается на 4000 рублей.

Расчет производится по формуле:

НДФЛ = (стоимость подарков — 4000 руб.) * ставка налога

Ставка зависит от того, кто выступает в роли плательщика — резидент РФ или нерезидент. Для резидентов:

- до 2,4 млн рублей суммарного годового дохода — 13%;

- от 2,4 млн рублей до 5 млн рублей — 18%;

- от 20 млн рублей до 50 млн рублей — 20%;

- свыше 50 млн рублей — 22%.

Для нерезидентов — 30%.

Рекомендации для компаний, которые дарят сотрудникам подарки

Подарок получен от членов семьи или близких родственников

В большинстве случаев сделки по дарению имущества заключаются между членами одной семьи или близкими родственниками. К примеру, родители дарят своему ребенку квартиру.

В соответствии с абз. 2 п. 18.1 ст. 217 НК РФ, подарки, которые получены от указанных лиц, не подлежат налогообложению. Причем независимо от вида имущества: недвижимость, транспортные средства, деньги, драгоценные металлы, прочие материальные ценности.

При этом в ст. 14 СК РФ указано, что членами семьи и близкими родственниками признают:

- Супругов.

- Родителей и детей, в том числе и усыновленных.

- Дедушек, бабушек и внуков.

- Братьев и сестер — полнородных и неполнородных.

Исключений данная норма не содержит: близкие родственники могут дарить друг другу что угодно, на любую сумму, без каких-либо ограничений, и налогообложения не будет. Неполнородные братья и сестры — это лица с общим отцом или матерью, их также принято называть сводными.

Подарок получен не от близкого родственника

Еще одна достаточно распространенная ситуация, когда подарок поступает не от близкого родственника. При этом даритель может и не быть совсем посторонним лицом. Бывают ситуации, когда имущество в дар передают дяди, тети, двоюродные братья или сестры.

В соответствии с п. 18.1 ст. 217 НК РФ, платить сбор на дарение нужно только при получении:

- Недвижимости — квартира, дом, земельный участок.

- Транспортного средства.

- Акций, пая или долей.

Подарки, сделанные в любом другом виде, НДФЛ не облагают. Например, если подарена одежда, предметы быта, украшения, детские товары и тому подобное.

Кто, когда и сколько платит

Больше всего вопросов возникает при дарении жилой и коммерческой недвижимости. Учитывая высокую стоимость квартир и других объектов недвижимости, налог при их получении приходится платить немалый. И здесь важно разобраться в ситуации, когда платить нужно, а когда нет.

Дарение между близкими родственниками

Частая ситуация: родители дарят ребенку на совершеннолетие квартиру. Налоговый кодекс говорит: если дарение происходит между членами семьи и близкими родственниками, можно не платить. Основание — п. 18.1 ст. 217 НК РФ.

К близким родственникам закон относит:

- родителей, в том числе усыновителей и детей, в том числе усыновленных;

- мужа и жену;

- бабушек, дедушек;

- внуков;

- полнородных или имеющих одного общего родителя братьев и сестер.

Все остальные категории близких и родственников платят. Но и здесь есть нюанс — ФНС может освободить от уплаты НДФЛ одаряемого, даже если он не приходится дарителю родственником из указанного перечня.

Например, свекр может подарить квартиру невестке. Если суд признает их членами одной семьи, налоговики не вправе требовать уплаты НДФЛ при дарении недвижимости. Основание — Письмо Минфина от 29.01.2018 №03-04-05/4896.

Невестке нужно подать заявление в суд о признании ее со свекром членами одной семьи. И принести в налоговую решение суда. На усмотрение суда, к членам семьи могут отнести лиц, которые проживают вместе, ведут общее хозяйство и связаны между собой кровными узами или браком.

Но учтите, что освобождение от налога на основании решения суда — исключительная ситуация, и ФНС вправе оспорить такое решение. Поэтому безопаснее оформлять дарение между лицами из списка НК РФ.

Законом не ограничено количество сделок по дарению имущества. Даритель может подарить несколько квартир, участков или любой другой собственности. А одаряемый может принимать любое количество подарков от одного и того же или разных дарителей.

Недвижимость подарена не родственнику

В больших семьях могут быть хорошие отношения даже среди дальних родственников, и подарки они также могут дарить. Но отсутствие комиссии при дарении применимо только к сделкам между близкими родственниками, перечень которых закреплен в законодательстве.

Если дарение происходит между людьми, которые не относятся к числу близких родственников, появляются нюансы. Не каждый подарок облагается сбором.

Обязанность оплатить НДФЛ возникает только в случае дарения:

- недвижимого имущества — например, квартиры, апартаментов, дома, комнаты, земли;

- транспортных средств — авто для личного пользования, коммерческого или специализированного транспорта;

- акций;

- долей;

- паев.

Что касается дарителя, налоговой обязанности здесь не возникает. Имущество передают на безвозмездной основе без получения чего-либо взамен. Поэтому, никаких налоговых последствий такой подарок не несет.

Есть особенности дарения недвижимости, которая находится в общей собственности. Статья 35 СК РФ предполагает, что даритель действует с согласия второго супруга. Хотя в тексте нет прямого указания на необходимость получения согласия, такую сделку могут признать недействительной. Поэтому, наличие согласия избавит от проблем оспаривая сделки в будущем.

Как платить налог на дарение

Для расчета используют кадастровую стоимость недвижимости по состоянию на 1 января года, в котором зарегистрирован переход права собственности от дарителя к получателю. Основание — статья 214.10. НК РФ.

Для разных категорий физических лиц может действовать ставка НДФЛ 13%, 15%,18%, 22% или 30%.

От чего зависит налоговая ставка:

- Если налогоплательщик фактически находится на территории РФ от 183 дней в течение 12 следующих друг за другом месяцев — он резидент страны. В этом случае налоговая ставка будет стандартной — 13% или 15% от стоимости полученного в дар имущества и итоговой налогооблагаемой базы физлица за год.

- Все остальные лица — это нерезиденты. Они уплачивают повышенную сумму на доходы физических лиц — 30% от стоимости имущества. Основание п. 3 ст. 224 НК РФ. Сроки и порядок уплаты НДФЛ для нерезидентов остаются неизменными.

Налогоплательщики самостоятельно рассчитывают сумму, которая подлежит уплате в бюджет. Доход от подарка облагается налогом только в случае, если дарятся: недвижимость, транспортные средства, акции, доли или паи.

Пошаговая инструкция:

- Рассчитайте сумму к уплате. Для этого стоимость подарка умножьте на 13%, 15% или 30%. Полученный результат и будет суммой к уплате.

- Составьте налоговую декларацию. Заполните ее в соответствии с положениями статьи 229 НК РФ. Можно воспользоваться бесплатной программой с официального сайта ФНС России раздел «Программные средства/Декларация». Если ваш ПК не поддерживает данное программное обеспечение, заполните 3-НДФЛ в Личном кабинете налогоплательщика.

- Предоставьте в налоговый орган по месту жительства заполненную налоговую декларацию. Реквизиты и прочие вопросы, связанные с внесением оплаты, уточните в отделе ФНС по адресу постоянной регистрации. Срок подачи — не позднее 30 апреля года, идущего за годом, в котором получен подарок.

Как рассчитать сумму налога жилой недвижимости

В качестве примера: дядя дарит племяннику квартиру, стоимостью 3 млн рублей. Они не близкие родственники, и одаряемый должен уплатить налог на полученный доход.

Если квартиру подарили в 2024 году, а НДФЛ уплачивается в 2025 году, применяется ставка 13%. Расчет по формуле такой: 3 000 000 рублей * 13%, сумма к уплате 390 000 рублей.

В 2025 году схема расчета изменилась в связи с появлением в России прогрессивной шкалы ставок НДФЛ. Налог с части суммы дохода свыше 2,4 млн руб. рассчитывается по ставке 15%, а с части в пределах указанной суммы — по ставке 13%.

По новым ставкам налог на недвижимость после дарения будет уплачиваться, начиная с отчетности за 2025 год, то есть в 2026 году. В нашем примере племянник получил доход выше 2,4 млн рублей. Формула: (2 400 000 × 13%) + (3 000 000 – 2 400 000) × 15% = 312 000 + 90 000 = 402 000 рублей.

Общую сумму нужно оплатить не позднее 15 июля года, следующего за отчетным. Основание — п. 4 ст. 228 НК РФ. В том же пункте указано: если на момент уплаты налога его сумма превышает 650 000 рублей, эта сумма уплачивается отдельно от суммы налога менее 650 000 рублей.

В некоторых ситуациях физлицам нужно уплачивать НДФЛ не позднее 1 декабря года следующего за отчетным. Например, это нужно сделать, если налоговый агент не смог удержать НДФЛ из дохода физлица. Все варианты перечислены в п. 6 ст. 228 НК РФ.

Кто платит налог при продаже подаренной недвижимости

Для дарения не существует минимального срока владения — имущество могло быть куплено вчера, а подарено сегодня. Продать подаренную недвижимость можно в любой момент.

Но при этом возможна ситуация, когда человеку придется дважды заплатить: первый раз — при получении подарка, и второй раз при его продаже.

Повторно платить НДФЛ придется, если с даты регистрации права собственности до даты продажи прошло меньше:

- трех лет, в том случае, если даритель близкий родственник, член семьи одаряемого или подаренное жилье единственное;

- пяти лет — в любых других случаях на основании п.3 ст. 217.1 НК РФ.

Если минимальный срок владения вышел, подаренную недвижимость можно продавать без уплаты НДФЛ. Если не удалось выдержать положенный срок, используйте послабления.

Дарение после 2019 года

Можно уменьшить сумму налога или не платить его вовсе, если недвижимость получена в дар в 2019 году и позже. Основание — письмо ФНС от 10.04.2020 № БС-4-11/6106@.

Налоговый вычет

При начислении НДФЛ одаряемому обязаны предоставить налоговый вычет. Его размер — это сумма расходов, которые понес даритель подарка в момент покупки указанной недвижимости для себя.

Например, отец купил дом за 5 млн рублей и подарил его сыну. Сын может продать дом и не платить НДФЛ с 5 млн рублей, поскольку эта сумма изначально потрачена на приобретение. Если сын продает дом за 5,5 млн. рублей, он платит налог с разницы в 500 тысяч рублей.

Или второй вариант — если при получении в дар собственности налог уплачен, при продаже его сумма идет в зачет. Доплатить необходимо только разницу, если она есть — пп. 2 п. 2 ст. 220 НК РФ.

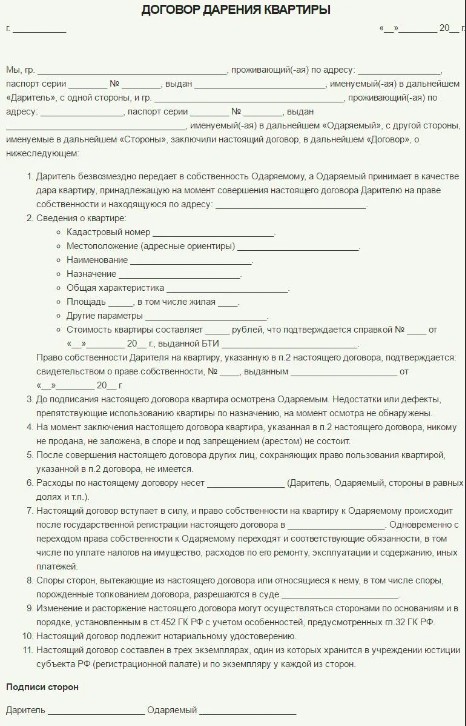

Как оформить договор на дарение квартиры

Пример самостоятельного составления договора дарения

С 2025 года все строго: подарить квартиру или другую недвижимость можно только через нотариуса. Это обязательное условие, независимо от того, кто кому дарит — хоть родителям, хоть ребенку.

Для оформления договора нужно взять с собой:

- паспорта дарителя и получателя;

- выписку из ЕГРН или иной документ, подтверждающий право собственности;

- кадастровый номер объекта;

- если квартира нажита в браке — согласие супруга.

Теперь все делает нотариус:

- составляет договор;

- проверяет документы;

- удостоверяет сделку;

- подает ее на регистрацию в Росреестр.

Ходить по инстанциям больше не нужно. Все оформляют в одном месте.

Но для одаряемого это означает увеличение расходов:

- услуги нотариуса — 0,5% от кадастровой стоимости, но не больше 20 000 рублей;

- за техническую работу — от 4 до 11 тысяч рублей, точную сумму скажет нотариус.

Госпошлину при этом включают в сумму, отдельно платить не надо.

Переход права собственности регистрируют за 3–7 рабочих дней. После этого квартира официально становится вашей.

Частые вопросы

Источники:

- ФНС Если вы получили в дар недвижимость

https://www.nalog.gov.ru/rn25/ifns/r25_01/info/11353124 - Консультант Плюс НК РФ Статья 217. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)

https://www.consultant.ru/document/cons_doc_LAW_28165/625f7f7ad302ab285fe87457521eb265c7dbee3c/#dst24492 - РБК Договор дарения: как правильно оформить передачу квартиры

https://realty.rbc.ru/news/5f1a72ec9a794738d3da3757 - НК РФ Статья 214.10. Особенности определения налоговой базы, исчисления и уплаты налога по доходам, полученным от продажи недвижимого имущества, а также по доходам в виде объекта недвижимого имущества, полученного в порядке дарения

https://www.consultant.ru/document/cons_doc_LAW_28165/74b2540f9f998ab69bdcf3b48ec34e1220d8fb1d

Комментарии: 256

Добрый день мне родители подарили дом и землю облагается ли это налогом

Елена, добрый день. Подарки, которые получены от родителей, не подлежат налогообложению.

Такое ощущение, что люди не читают статью. Откуда вопрос возник? Здесь всё разжевано и в рот положено.

Добрый день, подскажите пожалуйста. Если даритель нерезидент но является близким родственником, сохраняется правило при котором налог платить не нужно? Например мать нерезидент дарит сыну резиденту квартиру.

Алекс, добрый день. В данном случае важно, что одаряемый является резидентом. Это — сделка между членами семьи, налог платить не нужно.

Здравствуйте. Будьте так добры, дайте ответ на следующий вопрос:

В сентябре 2022 г. Отец подарил своей Дочери земельный участок (собственность), путём оформления Договора Дарения и последующей регистрации в Росреестре. Дочь планирует посторить на зем. участке Дом и продать указанную недвижимость (в октябре 2025 г.). Я правильно понимаю, что налог в 13% будет уплачиваться только с построенного дома, но не с земельного участка, так как пройдёт 3 года владения им!? За ранее Благодарю!

Николай, добрый день. Налог со стоимости земельного участка не нужно платить (ст.217.1 Налогового кодекса). Однако рекомендуем продавать объект по 2 договорам: отдельно земля, отдельно дом. В противном случае может возникнуть путаница, и налоговая ошибочно рассчитает налог в том числе за земельный участок.

Здравствуйте, подскажите пожалуйста. Мы купили дом при статусе Луганской Народной Республике, но не успели переоформить на себя и стали Россией.Дом у нас оформлен,как дарение,оценка была 1 млн.руб…мы многодетная семья дети 14,4 ,2 года…каким налогом и расходами мы теперь облагаемся чтобы переоформить дом на себя?Спасибо)

Добрый день. Если вы не успели переоформить дом, то нужно оплатить госпошлину за регистрацию перехода права собственности в размере 2000 рублей. Налоги оплачиваются только через год после госрегистрации права собственности. Для расчета берется кадастровая стоимость. Налоговая их самостоятельно рассчитывает и извещает собственников.

Добрый день. Владею долей в квартире с 2020года,в 2022 дочь подарила ещё мне 1/2долю в этой же квартире, хочу подарить обе свои доли бывшему мужу,у которого есть тоже доля в этой квартире, надо ли кому то будет платить налог? Спасибо

Светлана, добрый день. Налог нужно будет платить бывшему супругу, если вы официально разведены.

Здравствуйте.Моему мужу ,мать подарила квартиру.Он ее продаёт не владея 3 х лет.И приобретает другую, большей площадью,стоимостью.Просят оплатить налог на подаренную квартиру(проданную).Слышали ,кто улучшает свои условия, где двое и более несовершеннолетних детей,не облагаются налогом!Если это так?!..Можно подробнее!

Дарья, добрый день. С 2022 года гражданам, имеющим 2 и более детей, предоставляется возможность продать жилое помещение, которое находится в их собственности, без уплаты НДФЛ. При этом должны быть соблюдены 5 условий (Федеральный закон от 29.11.2021 №382 – ФЗ; НК РФ Статья 217.1., п. 2.1.). Освобождение от уплаты налога действует вне зависимости от того, сколько лет объект недвижимости находился в собственности.

Здравствуйте. Прошу Вас ответить мне на мою ситуацию. Мне не близкая родственница подарила квартиру. Я прописана и проживаю с ней.. Могу ли не платить налог за эту квартиру? Можно ли через суд стать членом семьи родственницы и не платить налог?

Светлана, добрый день. В некоторых случаях, если даритель и одаряемый не являются близкими родственниками, освобождение от уплаты НДФЛ допускается. Для этого должно быть решение суда, которым даритель и одаряемый признаются членами одной семьи (Письмо Минфина от 29.01.2018 года №03-04-05/4896). Показания свидетелей могут использоваться в суде в качестве доказательств.

Здравствуйте.Дочь хочет подарить мне квартиру,которая у нее в собственности 2 года.Должна ли она и должна ли я платить налог за эту квартиру?

Тамара, здравствуйте. При дарении недвижимости между близкими родственниками подоходный налог уплачивать не нужно. При этом период нахождения жилья в собственности не имеет значения (п.18.1 ст.217 НК РФ).

Здравствуйте. Возможно ли при дарении применение налогового вычета 1 мл?

Татьяна, добрый день. Деньги, полученные по договору, переходят в собственность одаряемого (ст. 572 ГК РФ). Он может приобрести жилье на эти деньги и получить имущественный вычет.

Добрый день! Подскажите,пожалуйста,сестра заключила со мной договор дарения доли в квартире (мать одна,отцы разные).нотариус проконсультировать не смог,утверждает,что тк мы не полнородные, то нужно будет платить налог 13%. Так ли это?

Анна, добрый день. При дарении между неполнородными сестрами и братьями налог не уплачивается (абз. 2 п. 18.1 ст. 217 НК РФ). Близкими родственниками, членами семьи признаются:

родители и усыновители;

супруги;

дети (родные и усыновленные);

внуки;

бабушки, дедушки;

полнородные и неполнородные братья и сестры.

У меня в собственности два квартиры. Одну хочу подарить дочери. Вторая в собственности 3,5 года. Её хочу продать. Могу ли я её сразу продать или нужно ждать 90 дней для того, чтобы не платить налог с продажи?

Ольга, здравствуйте. Продать квартиру можно сразу. Возможно, вам будет полезен наш материал «Продавцы недорогой недвижимости освобождены от налога».

Добрый вечер! Получена в дар часть квартиры от свекра, не продавалась 3-ндфл,не уплачен налог по незнанию. Пришёл налог и пени за просрочку. Как быть в такой ситуации? Как через суд доказать, что проживают на одной площади?

Яна, здравствуйте. Для начисления налога проживание на одной жилплощади значения не имеет. В некоторых случаях возможно освобождение от уплаты НДФЛ, если даритель и одаряемый не являются родственниками. Должно быть решение суда, которым даритель и одаряемый признаны членами одной семьи (Письмо Минфина от 29.01.2018 №03-04-05/4896). В качестве доказательств в суде могут использоваться показания свидетелей.

Добрый день! В феврале 2022 года по Договору дарения мама передала дочери недвижимость (землю+дом). Оформлял нотариус, сказал, что налог не распространяется, но пришло письмо от налоговой о необходимости подать 3-НДФЛ и оплатить налог. Подскажите, пожалуйста, как быть?

Мадина, здравствуйте. Вы можете направить в ФНС России письмо с сообщением, что вы не обязаны платить этот налог.

Ольга, здравствуйте! Спасибо за ответ! Какие-то документы (н-р тот же Договор) при этом прилагать нужно или нет?

Добрый день. Вы можете приложить скан договора, а также копию паспорта матери и свидетельство о рождении дочери.

Спасибо большое.

Добрый день. Подскажите, пожалуйста. Оформляли сделку дарения через МФЦ. Квартиру дарил детям дедушка (отчим, с матерью в браке но мне по документам никто). В МФЦ сказали, что близкий родственник, но нам пришло письмо счастья от налоговой о требовании заплатить налог. Как быть. Дети несовершеннолетние.

Виктория, добрый день. Отчим не является близким родственником, если он официально вас не усыновлял. Вашим детям он дедушкой (близким родственником) также формально не приходится. Поэтому необходимо платить налог. За несовершеннолетних налоги платит их законный представитель.

Добрый день! Подскажите, пожалуйста, прадедушкой была подарена квартира несовершеннолетней правнучке. Поступил звонок из налоговой, где сообщили, что они не являются родственниками и нужно будет оплатить налог. Что сейчас можно сделать? Они прописаны вместе с момента рождения, проживают тоже вместе. И ещё вопрос, если ребёнок несовершеннолетний, то ктотдолжен оплатить данный налог? Благодарю.

Мария, здравствуйте. Прадедушка не является близким родственником несовершеннолетней для освобождения от налога. Платить налог нужно на общих основаниях. От имени несовершеннолетнего ребенка это должны делать его законные представители.

Добрый день!

Мы с мужем в гражданском браке — не зарегистрированы, есть общая дочь. Я являюсь собственником земли более 14 лет. Хотим продать землю, соответственно, при продаже деньги будут у меня, но в дальнейшем я хочу гражданскому мужу отдать 50% от суммы сделки. Можно данные деньги оформить договором дарения и будет ли супруг платить НДФЛ?

Анастасия, добрый день. Супруг будет платить налоги. Он не является для вас близким человеком, поскольку брак не зарегистрирован.

Здравствуйте! Подскажите, пожалуйста, когда нужно подавать в налоговую обращение со всеми документами-доказательствами родства о том, чтобы не начисляли налог на подаренное бабушкой внучке имущество? До того, как оно появилось на учете в налоговой и в личном кабинете налогоплательщика или можно/нужно заранее?

Юлия, здравствуйте. В ФНС России нужно обращаться по факту — с момента регистрации сделки дарения в Росреестре. Попробуйте загрузить в личном кабинете на официальном сайте ФНС договор дарения и документ, который подтверждает родство. Напишите следующее: «Прошу не начислять налоги по причине дарения объекта недвижимости родственником. Подтверждающие документы прилагаю». Впоследствии сможете заявить, что своевременно уведомили налоговую.

Спасибо большое!

Можно обратиться в налоговую с документами, подтверждающими родство

Здравствуйте, а может и мне ответите. Я продал магазин кадастровая ст-ть 4100000 по цене ниже ( за 2500000) рыночной (3400000), В тот же период купил квартиру за 2600000 (Это мое единственное ). вопрос: Могу ли я включить 2600000 в вычет в налогооблагаемую базу, а так же лечение зубов у меня и лечение в стационаре жены ? Благодарю , Я пенсионер не работающий

Николай Леонидович, добрый день. Пенсия не облагается НДФЛ. Таким образом, пенсионер без дополнительного дохода не может получить налоговый вычет. Если же пенсионер приобретает квартиру, то начинают действовать специальные условия: гражданин может получить имущественный вычет за год, когда купил квартиру, а также за 3 предыдущих года. К примеру, россиянин приобрел квартиру в январе 2023 года, а вышел на пенсию в июле 2022 года. Он может вернуть налог за 2022, 2021 и 2020 годы, хотя право на вычет за квартиру появилось у него лишь в 2023 году. Если подать декларации сразу за 3 года, то можно одномоментно получить на карту до 260 000 рублей ранее уплаченного налога.

Добрый день ! Мне тетя моего мужа (мы не живет вместе, но не в разводе) хочет подарить долю в доме, где я живу. Нужно ли согласие мужа при оформлении договора дарения. Заранее спасибо.

Рима, добрый день. Согласие вашего мужа не требуется, поскольку в результате этой сделки вы не распоряжаетесь общим имуществом супругов (ч. 3 ст. 35 СК РФ). Согласие мужа тетки требуется, если эта доля в доме является общим имуществом тетки и ее мужа.

Добрый день! Вопрос следующий. Досталась квартира по наследству в которой изначально моя доля составляла 1/4. После деления наследства, мне путем дарения от сестры (у которой изначально не было доли) досталась еще 1/4 доля квартиры и 1/2 осталась у сестры. Итого у меня 1/2 квартиры и 1/2 у сестры. При продажи квартиры, придется ли платить НДФЛ, кому и с какой части квартиры?

Роман, добрый день. Налог придется платить, если будут основания для уплаты. Для этого необходимо учитывать длительность владения объектом недвижимости (начиная с 1/4 доли) и его стоимость.

Здравствуйте, я получила в наследство земельный участок, хочу подарить его далекой родственнице. Нужно ли платить какие то налоги с этой сделки будет?

Ольга, здравствуйте. Дарителю ничего не нужно платить. А родственнице придется платить налог. От уплаты налога при получении участка в дар освобождаются только близкие родственники дарителя — родители, супруги, дети, братья, сестры, внуки, бабушки, дедушки.

Доброго дня! Мать подарила сыну дом. Договором дарения предусмотрено, что в случае смерти сына имущество возвращается дарителю. Сын умер, имущество возвращено. Мать хочет продать дом. Для целей налогообложения НДФЛ при продаже дома какая дата будет учитываться в качестве даты приобретения данного имущества — дата первоначальной покупки этого дома матерью или дата возвращения имущества после смерти сына? Заранее благодарю за ответ

Анна, добрый день. Срок владения начнет течь заново, с момента регистрации права собственности матери после смерти сына.

Добрый день! Я — опекун ребёнка, не являющегося кровным родственником, оформила договор дарения ему 1/2 доли собственности (жилой дом и участок земли). Ребёнку на данный момент 15 лет. Облагается ли его собственность, полученная на основе договора дарения, налогом? В каком размере?

Буду признательна за ответ.

Татьяна, добрый день. Согласно действующему законодательству, освобождаются от налогообложения только сделки, которые заключены между близкими родственниками. Ребенку нужно будет заплатить налог по договору дарения — 13% от кадастровой стоимости по состоянию на 1 января года, в котором зарегистрирован переход собственности.

Отец составил договор дарения на коров, своему сыну. Должен ли сын платить налоги , сколько % и как это рассчитать ?

Дима, здравствуйте. Поскольку такой договор дарения заключен между близкими родственниками, налог платить не требуется.

Если в договоре дарения между чужими людьми стоимость квартиры стоит ноль рублей, надо ли одаряемому платить налог?Налог сможет оплатить , если только продаст подаренную квартиру, а это единственное жильё дарителя.

Уважаемая Екатерина, установление в договоре дарения стоимости квартиры необходимо для исчисления налога с дохода, полученного гражданином при получении имущества в дар. Крайне не рекомендуем искусственно занижать стоимость жилья. В лбом случае, инспектор ФНС обратит на это внимание и налог в лбом случаем будет заплачен от кадастровой стоимость жилья. Единственное исключение — наличие реальных оснований для того, чтобы снизить стоимость недвижимости, но для такого случая необходимо предоставить веские аргументы в пользу ощутимого расхождения с кадастром.

Сын приобрел комнату в общежитии ,но оформил как дорение, посоветовала — кто продавал .Что документы оформят быстрее.Но через месяц ему пришел налог .Он инвалид 3 группы — правильно ли это.

Уважаемая Наталья, да, одаряемый должен заплатить налог за полученную недвижимость в размере 13% о кадастровой стоимости жилья.

А воспользоваться налоговым вычето минус 1 000 000 от налогооблагаемой базы он не может? И как рассчитывается надогооблсгаемая баз от выгодоприобретения — по кадастровой стоимости или по рыночной? Если по рыночной, то какое ведомство её определяет?

Уважаемый Георгий, при начислении налога НДФЛ одаряемому обязаны предоставить налоговый вычет. Его размер — это сумма расходов, которые понес даритель подарка в момент покупки указанной недвижимости для себя. Например, дом куплен за 5 млн рублей и подарен сыну. Сын может продать дом и не платить НДФЛ с 5 млн рублей, поскольку эта сумма изначально потрачена на приобретение.

Или второй вариант — если при получении в дар собственности налог уплачен, то при продаже его сумма идет в зачет и доплатить необходимо только разницу, если она есть — пп. 2 п. 2 ст. 220 НК РФ.

В отличии от кадастровой, рыночную стоимость устанавливает собственник недвижимости, риелтор или профессиональный оценщик, который может быть привлечен по инициативе любой из сторон сделки.

Если дядя подарил племяннице по договору о дарении квартиру, то она должна заплатить 13%? Если не заплатит, то являеться ли это сделка фиктивной? Получается она должна будет оплатить штраф и все? А если племянница захочет продать квартиру сроком владения больше 5 лет, то она должна будет платить налог?

Александр, добрый день. Дядя и племянница — не близкие родственники, налог будет начислен. Сделка не будет признана фиктивной по причине неоплаты налога. Возникнет долг, который взыщут. Если продать квартиру в безналоговый период, то платить налог не нужно. В вашем случае декларации должны подаваться и за дарение, и при дальнейшей продаже.

Сестра родная хочет сделать мне крупный денежный подарок на д. р.

Фамилии у нас разные. Что ей написать в назначении платежа при переводе на карту, и какие мне необходимо будет предоставить документы в налоговую? И надо ли их предоставлять? Налоговая что то запросит или мне самой туда сходить?

Уважаемая Светлана, вы можете составить договор дарения в простой письменной форме, нотариальная форма здесь не предусмотрена, хотя, по желанию сторон может быть и она. Деньги лучше перевести после составления договора со ссылкой на него. В назначении укажите ссылку на договор дарения. Налогообложению такой подарок не подлежит.

Купили дом и земельный участок, на материнский капитал, хочу долю подарить и переписать на тёщу, будет ли налог?

Уважаемый Илья, да, за стоимость такого имущества в договоре дарения будет приниматься кадастровая стоимость квартиры, рассчитанная пропорционально доле.

Привет, у меня вопрос к вам как к грамотному юристу.

Бабушка подарила моей родной сестре 2 года назад дачу ( продавать сейчас, сомневаемся из-за необходимости уплаты налога в 13% а деньги им очень нужны на ипотеку).

Поговорили с сестрой , ее мужем и договорилсь между собой устно и письменно что могу забрать себе эту дачу на перестроку и реализацию через 3 года, а ей пока деньги отдам без % (ясное дело пропишем у натариуса в договоре займа займа сумму сроки и расписку для надежности (это мелкие бытовые расходы))

Если сейчас дача будет передана через дарственную от Сестры к Брату ( родные, фамилия одна , сестра осталась со своей фамилией при замужестве ) но дача была подерена бабушкой сестре 2.1 года назад. Нужно Сестре или мне (брату) платить налог в ФНС ( сделка получения кваритры будет через дарение)

По сути это передарение недвижимости которой владеют менее 3 лет( между близкими родственниками) а ранее бабушка владела с 1989г до 2021.

???

Уважаемый Василий, обязанности уплатить налог не возникнет, поскольку дарение происходит между близкими родственниками.

В Сентябре 2019 г. получил от дальнего родственника в дар квартиру.Квартира 3х комн. вся была убитая Кадастровая стоимость 823000 руб. до 2023 года делал кап.ремонт квартиры. По сложившимся обстоятельствам решил квартиру продать. Как будут высчитывать налог с продажи. Квартиру риэлторы оценили 4500000 руб

Уважаемый Леонид, сумма налога определяется как 13% от кадастровой стоимости подаренной квартиры или дома по состоянию на 1 января года, в котором был зарегистрирован переход собственности к одаряемому.

Добрый вечер подскажите пожалуйста дядя подарил 2009 г. несовершеннолетнему ребенку квартиру, налог не платили что делать

Добрый день! мой дядя подарил мне дом, я студент , должен ли я платить налог ндфл? и есть ли для студентов какие то вычеты?

Уважаемый Максим, налог уплатить придется, но при начислении налога вам обязаны предоставить налоговый вычет. Его размер — это сумма расходов, которые понес даритель подарка в момент покупки указанной недвижимости для себя.

Можно ли родителям,резидентам РФ,подарить деньги дочери нерезиденту РФ? будет ли налог?

Уважаемая Марина, в соответствии с абз.1 п.18.1 ст. 217 НК РФ, доход, полученный в денежной и натуральной форме от физических лиц в порядке дарения налогообложению не подлежит, если это не недвижимость, транспортное средство, акции, доли, паи.

Здравствуйте у нас с супругой квартира дольная1/2 у каждого в собственности 8лет , мы хотим сделать дарственную на мою маму,нужно ли моей супруге платить налог? Или же лучше моей супруге сделать на меня дарственную и затем мне уже как сыну сделать на мою маму дарственную?

Уважаемый Иван, налог должен будет оплатить одаряемый (ваша мама). Если супруга сначала подарит свою долю вам, то налог с продажи платить не нужно, если прошел минимальный срок владения, он составляет три года для жилья, подаренного близкими родственниками.

Хочу подарить своей родной дочери нежилое помещение , которым владел 11 месяцев на праве договора купли продажи и сдавал его в аренду как физлицо. При дарении возникнет необходимость в уплате налога

Уважаемый Дмитрий, не возникает. Вы под налог попадаете, поскольку никакого имущества или денежных средств в результате этого юридически значимого действия вы не получили. Дочь, получившая в подарок от родного отца недвижимость, налог платить не должна, поскольку является близкой родственницей дарителя, а данная категория сделок от уплаты налога на дарение освобождается.

Добрый день! По договору дарения (14 февраля 2023 г) от мужа (брак официально зарегистрирован) получила дачный участок и садовый домик. До какой даты я должна предоставить свидетельство о браке в налоговую, чтобы не платить налог.

Уважаемая Ирина, сделать это нужно до 30 апреля года, следующего за тем, в котором вы получили имущество.

Есть квартира в долевой собственности. Я и мама. Мама хочет свою долю подарить моему брату, но он мне сводный, по отцу. Фактически получается, что в этом случае ему необходимо будет платить налог? или все-таки нет?

Уважаемая Анастасия, налог заплатить придется, поскольку закон освобождает от уплаты налога на доходы физических лиц только тех, кто приходится дарителю членом семьи или близким родственником на основании п. 18.1 ст. 217 Налогового кодекса РФ.

Бабушка подарила правнуку дом, нужно ли уплачивать налог?

Уважаемый Александр, нет, закон освобождает от уплаты налога на доходы физических лиц тех, кто приходится дарителю членом семьи или близким родственником (п. 18.1 ст. 217 Налогового кодекса РФ).

Получил в дар от мамы дом 1997 зарегистрировал через БТИ стоит штамп потом перестроил узаконил

потом продал буду ли я платить налолог

Уважаемый Семен, нет, минимальный срок владения, после которого можно продать квартиру без уплаты налога, составляет 3 года. Если бы человек, который подарил вам квартиру, не являлся близким родственником, минимальный срок владения увеличивался до 5 лет. И только если минимальный срок владения не истек, с продажи подаренной квартиры пришлось бы заплатить налог по ставке 13%.

Добрый день, подскажите, пожалуйста, выделяли доли в квартире по мат.капиталу (350000 размер мат капитала) Получилось доли по индивидуальной доле у каждого члена семьи (папа, мама, двое детей) и ещё доля в совместной собственности, сертификат погашал только малую часть стоимости квартиры. Сейчас с бывшим супругом переоформляем квартиру и свою индивидуальную долю, которая у него получилась по мат.капиталу, он может только подарить мне (своей бывшей супруге, и более не близкой родственнице), конечно с согласия банка-залогодержателя. Я должна буду заплатить налог 13 % с этой доли. По логике, т.к. право на эту долю у него возникло из средств мат.капитала , а это 350000 р, то стоимость подарка я считаю долю от 350000 и с нее плачу налог? Или всё-таки придется отталкиваться от кадастровой стоимости квартиры, там просто стоимость несколько миллионов и разница в размере налога ооооочень существенная.

Уважаемый автор, для расчета налога будет учитываться кадастровая стоимость, а не размер материнского капитала.

Родственница хочет подарить 50% дома юридическому лицу и 50 % ребёнку своей внучке.

Цена дома 3,5 млн.руб.

Сколько должно будет заплатить ООО государству и какую сумму.

Заранее спасибо

Уважаемый Виталий, имеет значение участие физического лица в юридическом лице. Если физлицо является учредителем с долей более 50%, то дарение имущества юрлицу не облагается налогом, если физлицо не является учредителем или если доля в УК составляет менее 50%, то при получении подарка возникает обязанность оплатить налог на прибыль в зависимости от применяемой системы налогообложения.

Спасибо большое

Нужно ли сообщать в налоговую факт дарения близким родственником.При получении ЕГРН

Уважаемая Ирина, в таком случае, одаряемые освобождаются от уплаты НДФЛ и представлять декларацию 3-НДФЛ не обязаны.

Здравствуйте. Хочу подарить 1/2 доли принадлежащей мне квартиры другому собственнику у которого 1/4 доли этой квартиры. Я не резидент РФ, одариваемый резидент РФ. Кадастровая стоимость квартиры 2,3млн. Применяется ли в данном случаи налоговый вычет в размере 1млн руб. после оформления договора дарения?

Уважаемый Ян, нет, воспользоваться налоговыми вычетами вправе только налоговые резиденты РФ.

Добрый день! Может ли резидент подарить квартиру по генеральной доверенности своей маме не резиденту, без уплаты налога?

Уважаемый Камиль, да, второй абзац пункта 18.1 статьи 217 НК РФ устанавливает, что доходы, полученные в порядке дарения, освобождаются от налогообложения в случае, если даритель и одаряемый являются членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации. Как разъясняет Минфин, возможность применения пункта 18.1 статьи 217 Кодекса не обуславливается наличием у одаряемого физического лица статуса налогового резидента Российской Федерации.

Может ли близкий родственник подарить квартиру муниципальному служащему?

Уважаемая Мария, да, в соответствии с законом, муниципальный служащий не имеет права принимать подарки только если они связаны с выполнением служебных обязанностей.

Здравствуйте, скажите пожалуйста, мне собираются подарить участок сельхоз земель. Но его кадастровая стоимость не определена, нужно ли мне заказывать оценку рыночной стоимости и потом исходя из полученной цены платить налог?

Спасибо.

Уважаемая Марина, вам необходимо получить выписку о кадастровой стоимости:

— лично в МФЦ;

— онлайн через Госуслуги, на сайте Росреестра или через сервис Федеральной кадастровой палаты.

Добрый день. В 2022 году дальний родственник подарил 2-х летнему ребенку недвижимость. Представителем ребенка является отец ребенка. Подскажите, пожалуйста, должен ли отец платить подоходный налог и подавать декларацию 3-НДФЛ ?

Уважаемая Наталия, да, от налога освобождены только подарки близким родственникам: супругам, родителям и детям, бабушкам, дедушкам и внукам.

Здравствуйте. Подскажите, в 2019 году в мфц взяли налоги на дарение (дарственная от родителей к родной дочери). но сейчас я прочитала статью » по п 18.1 ст 217 НК РФ, закон гласит, что закон освобождает от уплаты НДФЛ тех, кто приходится дарителю членом семьи или близким родственником» . скажите, пожалуйста, законно ли с нас взяли налог? или нет? и если нас обманули, можно ли вернуть налог, спустя 4 года? нужно ли судится? спасибо за ответ.

Уважаемая Марина, близкими родственниками налоги не платятся, к ним относятся родители и дети, бабушки, дедушки и внуки, родные и сводные братья и сестры, усыновители и усыновленные. Вернуть ошибочно удержанный налог вы можете в судебно порядке.

Скорее всего вы заплатили не налог, а госпошлину за оформление дарственной, в МФЦ не взимают налоги, а принимают квитанции по уплате гос. пошлины.

Мой муж (состоим в браке)подарил моему родному брату квартиру. Придётся ли брату платить налог?

Уважаемая Татьяна, да, поскольку к близкими родственниками относятся только родители и дети, бабушки, дедушки и внуки, родные и сводные братья и сестры, усыновители и усыновленные.

Здравствуйте.

У меня такой вопрос — если я получила недвижимость в дар не от родственника и в любом случае должна заплатить налог 13%, но при этом продаю её на следующий год после получения, по стоимости выше кадастровой, должна ли буду платить ещё раз налог при продаже и какой?

Уважаемая Мария, если вы получили в дар недвижимость от постороннего человека или дальнего родственника, то вам необходимо будет сначала заплатить налог на дарение – 13% от кадастровой стоимости квартиры, а при ее продаже в течение пяти лет еще 13%.

Я гражд.Росии получила от мужа наследство 1/2квартиру,а вторую половину дочери моего мужа,но она проживает в другой стране Алма-ате и она дарит мне свою 1-2 часть квартиры по кадастровой стоимости 1200 000,с какой суммы я плачу налог с полной или с 250 000

Уважаемая Татьяна, если вы получили в дар долю жилого помещения, то обязаны оплатить налог в размере 13% от стоимости подаренного имущества.

Добрый день! Муж получил в наследство от своей родной бабушки 1/2 часть квартиры (до совершеннолетия мужа бабушка являлась опекуном в течении двух лет), квартира в собственности мужа менее трех лет. Уточните пожалуйста, является ли опекунство родством и возможно не уплачивать налог при продаже?

Добрый день! Подскажите, пожалуйста, если квартира была получена по договору дарения от близкого родственника, семья является многодетной, в таком случае при продаже будет ли налог?

Уважаемая Ольга, НДФЛ не взимается только в следующих случаях:

— недвижимость была куплена до 1 января 2016 года, и на момент продажи прошло три года владения имуществом;

— если квартира приобретена после 1 января 2016 года, то по истечении пяти лет владения можно продать имущество без уплаты НДФЛ;

— если помещение было приобретено дороже, а продано дешевле, но не менее чем за 70% кадастровой стоимости. Кадастровая цена исчисляется на 1 января года, в котором был подписан договор купли-продажи;

— квартира продана по той же цене, что и была приобретена, и эта сумма не меньше 70% кадастровой стоимости.

Во всех остальных случаях с дохода необходимо уплатить НДФЛ.