Чтобы защитить заемщиков от долговой кабалы, Банк России установил ограничения в деятельности МФО. Эти кредиторы не могут бесконечно раздувать долги, назначать завышенные ставки и выдавать крупные кредиты. Рассмотрим все ограничения подробно.

Расскажем про все ограничения в работе МФО, установленные Банком России. Заемщики защищены законом от завышенных ставок и роста долга до колоссальных размеров.

Чем занимаются МФО

Микрофинансовые организации — официальные кредитные компании, которые выдают россиянам займы. Как правило, к ним обращаются за услугами срочного кредитования. Здесь получают небольшие суммы и на короткий срок до зарплаты.

Основные особенности работы МФО:

- суммы минимальные по сравнению с банковскими кредитами;

- заключают договоры на короткие сроки;

- работают удаленно;

- кредитуют население круглосуточно;

- не требуют справки;

- одобряют большую часть заявок.

Высокая вероятность одобрения и низкие требования к заемщикам привели к большому спросу на займы в МФО. И чаще всего речь о клиентах с невысоким уровнем финансовой грамотности.

Как итог, многие компании начали буквально наживаться на заемщиках, устанавливать запредельные ставки и раздувать бесконечно долги. На рынке можно было встретить займы со ставкой 1000% годовых и выше. То есть при оформлении в долг 10 000, если возникла просрочка платежа, можно было оказаться должным 300 000 рублей и больше. К начальной сумме бесконечно добавляли проценты, пени, штрафы.

Чтобы все это прекратить, Банк России ввел важные ограничения в деятельности микрофинансовых организаций. Таким образом клиенты МФО стали защищены законом.

Чем отличаются МФК от МКК

Микрофинансовые организации разделены на две группы — МФК и МКК, микрофинансовые и микрокредитные компании. Сложнее получить статус МФК, у таких компаний больше возможностей, но требования и контроль выше.

Отличия МФК от МКК:

| Структура | МФК | МКК |

| Сумма займа физлицу | до 1 млн руб. | до 500 тыс. руб. |

| Сумма займа юрлицу | до 5 млн руб. | до 5 млн руб. |

| Привлечение средств физлиц | разрешено | запрещено |

| Размер капитала | от 70 млн руб. | 5 млн руб. |

| Выпуск облигаций | разрешено | запрещено |

| Ежегодный аудит | обязателен | по инициативе Банка России |

| Надзор Банка России | постоянный | в некоторых случаях |

Подробно об отличиях МФК от МКК смотрите на сайте Банка России.

Банк России создал реестр МФО. Работать на рынке могут только включенные в него компании. Предварительно они проходят проверку и берут на себя обязательства о предоставлении отчетности. Если компания работает с нарушениями, есть риск быть исключенной из реестра. Это означает прекращение деятельности.

Реестр МФО регулятор размещает на своем сайте. В списке актуальные и закрытые организации, разделение компаний на МФК и МКК. Каждый желающий может проверить компанию на нахождение в реестре. Если ее нет, обращаться к ней не нужно, работа нелегальная.

Какие у них ограничения

Теперь рассмотрим, какие ограничения установил Банк России для микрофинансовых организаций. Они весомые, после их введения многие компании покинули рынок — они больше не могли вводить заемщиков в заблуждение и получать сверхприбыль. В итоге на рынке остались белые компании, которые готовы соблюдать закон.

Процентные ставки

До 2016 года у микрофинансовых организаций не было ограничений в назначении процентной ставки. Многие компании пользовались этим, устанавливали баснословные проценты, загоняли заемщиков в долговые ямы.

Сначала было введено ограничение по сумме переплаты — не более 400% от начальной суммы займа. После ввели ограничение по предельному значению самой процентной ставки. Сначала это было 2% в день, после 1,5%, далее 1%. В 2023 году был установлен максимальный предел ставки в 0,8%.

Кроме того, регулятор установил предельную процентную ставку для отдельных видов займов и кредитов. МФО и банки не могут брать с клиентов больше. То есть ставка 0,8% в день — максимальная, но в зависимости от суммы и срока займа она может быть меньше.

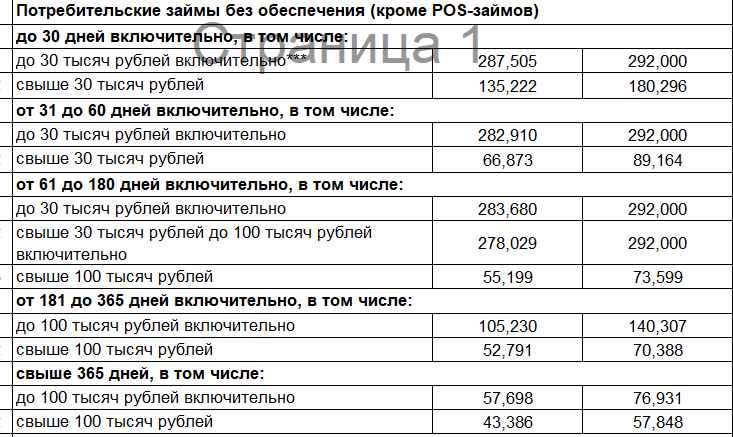

Предельно допустимые ставки регулятор пересматривает раз в квартал. Вот ставки, актуальные на третий квартал 2024 года. Значение максимально возможного процента в последнем столбце:

Ограничения Банка России для МФО по процентным ставкам.

Актуальные значения предельных ставок по займам и кредитам смотрите на сайте Банка России.

После ограничений МФО по части процентных ставок постепенно получить заем стало сложнее. Кредиторы были вынуждены более тщательно рассматривать заемщиков, всем подряд выдавать деньги перестали.

Рост долга после просрочки

После необоснованно завышенных процентных ставок проблемой был рост долга по итогу просрочки. До 2016 года микрофинансовым организациям даже было выгодно, чтобы заемщик нарушал график выплат. Кредиторы назначали огромные пени. В итоге можно было получить 20 000 рублей, а через год оказаться должным полмиллиона.

Чтобы прекратить наживу кредиторов таким способом, регулятор ввел ограничение по сумме долга, которую МФО могут требовать с заемщиков. Сначала было введено ограничение в переплате в 400% от суммы займа, к 2023 году показатель снизили до 130%.

Например, если вы взяли в МФО в долг 10 000 рублей, сумма процентов и пеней не может превысить 130% от этой суммы, то есть 13 000 рублей. То есть ни при каких обстоятельствах, даже после крайне долгой просрочки кредитор не может требовать с заемщика больше 23 000 рублей.

Займы с залогом

Раньше микрофинансовые организации могли выдавать займы под залог квартир заемщиков. В итоге эта сфера кредитования превратилась в сферу отъема недвижимости. Нечестные компании изначально составляли кабальный договор, условия которого трудновыполнимы. Как итог, заемщик лишались жилья, часто единственного.

С учетом того, что к МФО часто обращались клиенты с низким уровнем финансовой грамотности, которые не читали, что подписывали, многие заемщики оставались без недвижимости. И ничего было сделать нельзя, с юридической стороны не подкопаться.

Чтобы это прекратить, Банк России принял решение запретить МФО выдавать займы под залог недвижимости. При этом под залог автомобиля получить заем можно.

Что делать, если МФО нарушает закон

По мере введения и ужесточения ограничений серые и черные компании постепенно ушли с рынка. Остались работать только те организации, которые готовы соблюдать закон и предписания Банка России.

Нарушения — это единичные случаи. Сейчас микрофинансовые организации вынуждены работать честно, так как за обман клиента их могут исключить из реестра МФО, то есть прекратить их работу.

Если случилось так, что микрофинансовая организация превысила максимально допустимую ставку или порог предельной переплаты, вы можете обратиться:

- в прокуратуру;

- в онлайн-приемную Банка России.

Обращение необходимо подтвердить документально: кредитным договором (можно электронным), письмами от МФО с суммой долга к возврату. Если нарушение будет подтверждено, кредитора накажут, а с вас спишут незаконные требования.

Благодаря ограничениям, которые применяет Банк России к сфере МФО, этот рынок стал значительно чище и прозрачнее. Если компания есть в реестре МФО, к ней можно обращаться без опасений — заемщик защищен законом.

Частые вопросы

Источники:

- Банк России, Процентные ставки по микрокредитам ограничат: https://cbr.ru/press/regevent/?id=34564

Комментарии: 17

Здравствуйте. Оформила займ в МФО в декабре 2019 года. На сегодняшний день прислали досудеьную претензию, где указано, что основной долг 10000 р., и проценты 50000 р. Возможно ли как-то уменьшить сумму процентов?

Елена, добрый день. Вы можете уменьшить сумму к взысканию. Приходите на судебное заседание и обратите внимание судьи на актуальную ключевую ставку ЦБ РФ. Упомяните о сверхприбыли микрофинансовых организаций, которую они получают, выдавая займы. Ходатайствуйте о снижении суммы начисленных процентов в соответствии с ключевой ставкой Центробанка. Также можете рассмотреть процедуру внесудебного банкротства через МФЦ. Возможно, вам будут полезны наши материалы «Банкротство физических лиц в 2023 году» и «Банкротство через МФЦ».

Здравствуйте. У меня сложилась ситуация с МФО. Я просрочил платеж и мне насчитали процент в 3 раза больше самого займа, но это по закону. У меня были средства погасить долг вместе с процентами, но у них не работал сайт в тот момент и у меня не получилось перевести деньги на их (МФО) счёт. Брал займ 3 года назад, 7 т.р. В итоге, с исполнительным сбором получилось что я должен чуть меньше 24т.р.Займ брал через приложение, естественно, никаких бумаг не подписывал, даже фото не отправлял ни свое, ни паспорта, просто прописал данные вручную.

Мы в статусе многодетной семьи, 2 ребёнка мои официально, у третьего в графе отец «прочерк». Мой доход на каждого члена семьи намного ниже прожиточного минимума, даже не хватает на 4х человек. Приставы снимают по исполнительному листу 50% от моего заработка. Можно ли убрать процент, отдать столько, сколько брал (7т.р.), или, хотя бы снизить процент снятия с 50% до 25%, например. И, если можно, куда обращаться. В Госуслуги?

Уважаемый Антон, нет, на данном этапе уже нельзя оспорить сумму долга.

Можно ли из средств займа в МКК оплачивать долги по аренде ,по исполн теььному производству

Уважаемый Валерий, вы можете распоряжаться полученными средствами по своему усмотрению.

У вас в статье написано «Общая сумма долга по всем заключенным договорам с одним заемщиком здесь не должна превышать 500 рублей». Ссылку на норму закона укажите.

Уважаемая Светлана, речь идет о Главе 11 Гражданского процессуального кодекса РФ в отношении вынесения судебных приказов.

Подскажите, какой закон, статья и от какого числа ограничивают МФО по начислению процентов? Где прописано,что сумма долга не может привышать более чем в 1.5 раза суммы займа?

Уважаемый Дмитрий, это Федеральный закон «О потребительском кредите (займе)» и Федеральный закон «О микрофинансовой деятельности и микрофинансовых организациях».

у вас опечатка — в предпоследнем абзаце — общая сумма долга не может превышать 500 рублей. Может все-таки 500 000 рублей?

Уважаемый пользователь, благодарим вас за внимательность!

День добрый! Подскажите как поступить в данной ситуации , свн взял деньги ММК сроком на месяц ,отдать вовремя смог.На данный момент просрочка больше 4 месяцев ,какможно остановить проценты по кредиту? Заранее благодарны

Лилия, добрый день. Вам необходимо обратиться в микрокредитную компанию, объяснить ситуацию и попросить о реструктуризации задолженности, предоставлении кредитных каникул и т.п. Также имейте в виду, что законом установлены лимиты по процентам (и иным начислениям) на займы. По договорам, которые заключены с 1 января 2020 года, максимальная переплата по займу составляет 1,5 величины суммы займа. Таким образом, бесконечно начислять проценты МКК не имеет права.

Здравствуйте. Вопрос возник к некой МФО, именуемой себя как ООО МКК Микроклад. Дело в том, что в указанной компании, путем совершения мошеннических действий неизвестным лицом, на мое имя был оформлен микрозайм в сумме 6000 рублей. Оформление договора осуществлялось в онлайн-режиме, использовался не принадлежащий мне телефон и аб. номер, деньги переведены на непринадлежащую мне банковскую карту, а моя личность была идентифицирована через портал госуслуг (попросту кто-то получил доступ к моим персональным данным и оформил займ). По данному факту мною подано заявление в отдел полиции по признакам состава преступления предусмотренного ст. 272 УК РФ » неправомерный доступ к компьютерной информации». В данном случае по 159й «мошенничество» я подавать заявление не могу, так как фактически пострадавшей стороной не являюсь — деньги у меня ни кто не списывал, меня ни кто не обманывал ну и т.д. В настоящее время компания отказывается признавать договор займа не заключённым и вносить соответствующие изменения в мою КИ, что в какой то степени ущемляет мои права, так как я не могу пользоваться другими кредитными продуктами — банки отказывают. Прочитав Вашу статью, у меня возник вопрос: на каком основании вообще данная компания оформила договор онлайн (дистанционно), используя непонятную мне электронную идентификацию моей личности, без посещения офиса, если ей это запрещено? Ведь, исходя из названия компании (ООО МКК Микроклад), она является микрокредитной организацией. Как я могу получить информацию о статусе этой компании (МФК она или МКК)? Могу ли я в судебном порядке оспорить действия компании связанные с дистанционным оформлением договора на мое имя? Если да, то на какую норму законодательства я могу сослаться? Если смысл писать по этому поводу обращение в ЦБ?

«МКК может действовать только за счет собственных средств» — цитата из вашей статьи. А как же норма Федерального закона — Пункт 2.2. статьи 2 Федерального закона от 02.07.2010 N 151-ФЗ «О микрофинансовой деятельности и микрофинансовых организациях»?

Но вы же сами ответили на свой вопрос. Закон то об мфо