Начинающие инвесторы и трейдеры не всегда знают, как анализировать активы и надо ли вообще это делать. Как у технического, так и у фундаментального анализа много приверженцев и каждый отстаивает свою точку зрения. Чтобы не действовать вслепую, эксперт сервиса Бробанк разобрался, в чем разница между этими двумя типами анализов и кому какой подойдет лучше.

Фундаментальный анализ

Фундаментальный анализ – это метод оценки компании по ее экономическим показателям. Он включает проработку факторов, которые влияют на стоимость бизнеса, структуру компании, принципы управления, сферу и другие данные.

- Фундаментальный анализ

- Ключевые базисы

- Методы

- Этапы

- Количественный и качественный фундаментальный анализ

- Преимущества и недостатки

- Технический анализ

- Ключевые базисы

- Основа теханализа

- Виды графиков для теханализа

- Преимущества и недостатки

- Сходства и отличия двух типов анализа в виде таблицы

- Совмещение двух типов анализа

Фундаментальный анализ еще называют «стоимостным инвестированием». Гораздо чаще его применяют при исследовании акций и облигаций. Именно такой тип прогноза чаще всего лежит в основе стратегии «купи и держи», которого придерживаются долгосрочные инвесторы.

Главная цель фундаментального анализа – разобраться, справедлива ли текущая стоимость автивов или нет. С помощью исследования инвесторы ищут компании, которые вырастут в цене или будут платить высокие дивиденды. Последователи фундаментального анализа оперируют понятиями переоцененные или недооцененные активы, также это могут называть «справедливой стоимостью».

Ключевые базисы

- Фундаментальный анализ используют для поиска подходящих активов для долгосрочного вложения.

- С помощью фундаментального анализа находят компании, акции которых недооценены или переоценены в текущий момент, чтобы на основе этих данных строить инвестиционную стратегию.

- Если акция недооценена, инвесторы берут ее в портфель в ожидании дальнейшего роста ее цены и получения прибыли.

Для фундаментального анализа используют общедоступную информацию, которую компания предоставляет в ежегодной финансовой и бухгалтерской отчетности. Найти данные можно на официальном сайте эмитента актива или в документах, которые предоставляют для инвесторов на фондовой бирже.

Методы

Опытные инвесторы проводят фундаментальный анализ по своим наработанным схемам, но выделяют 5 классических методов, которые подходят всем:

- Сравнение. Инвестор сравнивает эмитента ценной бумаги с эталонной компанией в отрасли. При этом важно учесть, чтобы у эталона была справедливая оценка активов. Метод подходит для подсчета мультипликаторов, которые впоследствии будут сравниваться.

- Сезонность. Стоимость акций компаний зависит от производственного цикла, погодных условий, политических изменений. Чаще всего в конце отчетного года и начале следующего финансовые показатели в потребительском секторе улучшаются. Компании закрывают год, проводят расчеты с поставщиками, увеличивают прибыль. Это надо учитывать при проведении оценки.

- Дедукция и индукция. Дедуктивный метод основан на следовании от общего к частному. Инвестор переносит тенденции всей отрасли на анализируемую компанию. К примеру, в основу можно заложить идею, что ориентация на «чистую энергетику» приведет к уменьшению спроса на нефть и газ. Индуктивный метод основан на прошлых данных. При анализе инвестор берет отдельные факты и выявляет зависимости. Например, в отрасли нормальным уровнем P/E считается 20, поэтому при оценке компании этот показатель будет ориентиром.

- Корреляция. Выявление зависимости между активами в портфеле, то есть влияние изменения цены в одном секторе экономики на акции и облигации в другом. Для качественной диверсификации портфеля инвесторы собирают активы таких компаний, падение и рост цен на которые никак не связаны между собой.

- Обобщение и группировка. Инвестор составляет таблицы с показателями по разным компаниям и сопоставляет их по сравнимым показателям. Например, по бухгалтерскому балансу.

При фундаментальном анализе могут применять и множество других методов. В большинстве случаев инвестор отбирает 3-4 подходящих ему, создает собственную систему и устанавливает показатели, на которые будет ориентироваться при исследовании.

Этапы

Фундаментальный анализ используют не только долгосрочные инвесторы. Их проводят специализированные аналитические агентства, а также менеджеры самих компаний-эмитентов для проработки стратегии развития. В классической версии основные этапы фундаментального анализа включают:

- анализ экономической ситуации в мире;

- анализ выбранной отрасли экономики внутри страны и в мире;

- исследование отдельной компании;

- анализ стоимости активов компании.

В качестве источников информации инвесторы используют:

- экономические новости;

- ключевые ставки Центробанков;

- валютные интервенции в стране – действия Центробанка с национальной и инвалютой для балансировки курса;

- макроэкономические показатели – ВВП, инфляцию, безработицу;

- финансовые и бухгалтерские отчеты компании.

Также при фундаментальном анализе опираются на данные экономического и инвестиционного календаря. Брокеры публикуют такую информацию в личном кабинете и на официальных сайтах.

Но даже самый качественный фундаментальный анализ не способен уберечь инвесторов от форс-мажора. На котировки влияют военные конфликты, техногенные и природные катастрофы, а также политическая нестабильность.

Количественный и качественный фундаментальный анализ

Для фундаментального анализа активов используют два типа параметров:

- Количественные – те, которые можно измерить цифрами. Выручка, активы, рентабельность, капитализация, прибыль и многие другие.

- Качественные – те, которые не поддаются количественному измерению, но также влияют на успешность бизнеса. Структура управления, репутация, узнаваемость бренда, патенты, стратегия развития, положение на рынке.

Чаще всего инвесторы при проведении фундаментального анализа рассматривают количественные и качественные параметры в сочетании.

Преимущества и недостатки

У фундаментального анализа несколько преимуществ, но есть и недостатки:

| Преимущества | Недостатки |

| Полученные прогнозы носят долгосрочный характер | Отнимает много времени. Требуется изучать большие массивы информации. Полученные результаты могут быть противоречивыми |

| Позволяет отобрать перспективные компании и выявить аутсайдеров, от акций которых пора избавляться, если они есть в портфеле | Субъективность. Не всем инвесторам удается абстрагироваться и проводить независимый анализ. Иногда личные ожидания накладывают отпечаток на проводимое исследование |

| После фундаментального анализа инвестор видит, какие акции способны принести максимальную прибыль в будущем | Сложность в определении справедливой цены. Бывает так, что анализ проходит в период коррекции рынка, и тогда нет полной уверенности, что полученные данные объективны |

| Позволяет проводить анализ не только конкретной компании, а найти перспективы в целой отрасли экономики, выявить общие тенденции и опасности | Подходы отличаются для разных секторов бизнеса, поэтому без опыта можно пропустить перспективные компании или не выявить те, которые в скором времени начнут падать |

Еще один серьезный недостаток фундаментального анализа – нет наглядности. Все полученные результаты сложно оценить одним взглядом.

Даже ярые приверженцы фундаментального анализа, такие как Уоррен Баффет делают ошибки. Не все вложения известного инвестора-миллионера были успешными. Поэтому нельзя говорить о том, что фундаментальный анализ – гарантия прибыли.

Фундаментальный анализ не способен учесть все факторы заранее, особенно те, которые невозможно спрогнозировать. Основная критика этого способа исследования компаний сводится к тому, что инвестор использует информацию, которая известна всем, поэтому это не дает никакого конкурентного преимущества. Кроме того, эмитенты могут приукрасить свои показатели в отчетности, что случается нередко.

Фундаментальный анализ не подходит для трейдеров или прогноза стоимости актива в краткосрочном периоде.

Технический анализ

Технический анализ не оценивает компании или акции. Он направлен на отслеживание колебания цены и объема торгов для прогноза наиболее удачного момента для покупки или продажи актива. Этот тип анализа больше подходит для трейдеров, чем долгосрочных инвесторов. Если начинающий инвестор с консервативным риск-профилем попытается использовать теханализ, это может привести его к полной потере капитала и нервному потрясению.

Ключевые базисы

- Технический анализ отслеживает статистические показатели, такие как движение цены и объем сделок.

- Последователи теханализа считают, что торговая активность в прошлом и история изменения стоимости – важные индикаторы для прогноза и движения котировок в будущем.

- Движение цен на активы только кажется случайным, на самом деле они находятся под влиянием трендов и паттернов, которые повторяются с определенной периодичностью.

Родоначальником современного технического анализа стала теория Чарльза Доу, а развил и систематизировал понятия Джон Мерфи.

Основа теханализа

Профессиональные последователи технического анализа основываются на трех постулатах:

- цена учитывает все;

- цены движутся по трендам;

- история динамики цен всегда повторяется.

Эти три закона считаются незыблемыми у трейдеров. Но чаще всего они на них не останавливаются, а используют специальные индикаторы и осцилляторы.

В техническом анализе трейдеры руководствуются:

- сложными графическими фигурами;

- графическими паттернами;

- дивергенцией и конвергенцией;

- линиями тренда;

- уровнями сопротивления и поддержки;

- зонами перекупленности и перепроданности.

Основываясь на этих данных, трейдер принимает решение, в какую позицию встать – лонг или шорт.

Виды графиков для теханализа

Технические аналитики исследуют несколько типов графиков:

- Линейные. По горизонтали указаны периоды, по вертикали – цены. Это наиболее простой и наглядный тип графика.

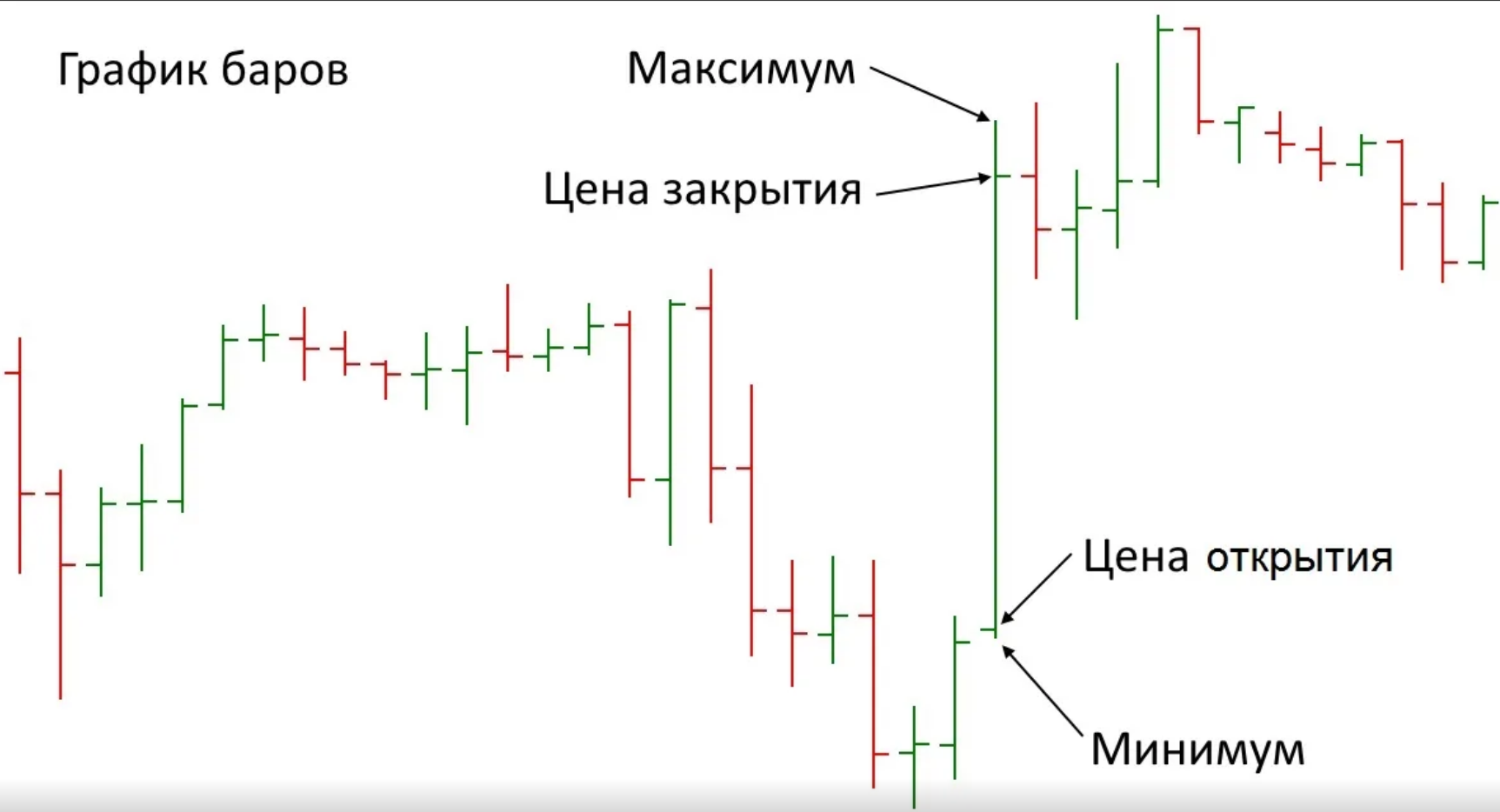

- Бары. Интервал времени представлен вертикальной чертой, у которой нижняя граница – это минимальная цена актива, а верхняя – максимальная. Горизонтальная черта, которая перечеркивает бар – цена открытия и закрытия. Бары не соединены между собой, а соответствуют выбранному периоду времени. Красный цвет у бара, если цена закрытия была ниже цены открытия – актив подешевел. Зеленый – если актив подорожал. По горизонтали указаны периоды, по вертикали – цены.

- Свечи. Пришли на смену барам. Вертикальный прямоугольник – тело свечи, а черточка сверху или снизу – тень свечи. По тени определяют максимальную и минимальную цену актива в периоде. По телу видят цену открытия и закрытия. Японцы использовали свечи с 18 века, это значительно раньше, чем появились бары, но европейцы о них узнали только в конце 20 века.

В сочетании с торговой стратегией осцилляторы и индикаторы увеличивают шансы трейдеров получить прибыль.

Индикаторы и осцилляторы – это математические показатели, которые отражают цену и объём сделок. Их используют для прогноза тенденций и направления движения цены. Трейдеры используют такие показатели технического анализа для поиска точек входа и выхода, то есть принимают решение о покупке или продаже актива.

Индикаторы показывают трейдеру график развития тенденции – ее начало, окончание и разворот. Наиболее легкий способ применения индикатора – среднее скользящее значение. Им, к примеру, может стать средняя скользящая цена закрытия в текущем месяце. Если текущее среднее скользящее значение ниже вчерашнего, значит на рынке понижающаяся тенденция.

Осцилляторы показывают колебания на рынке с неявно выраженной тенденцией. Они позволяют трейдерам определить перекупленные или перепроданные активы. Обычно трейдер отслеживает дивергенцию – это расхождение между осциллятором и ценовым графиком.

В качестве альтернативного метода теханализа используют свечной анализ. Но он считается слишком субъективными, по сравнению с математическими показателями.

Преимущества и недостатки

У технического анализа есть как преимущества, так и недостатки:

| Преимущества | Недостатки |

| Наглядность. Все тенденции по активу видны сразу | Из графика непонятны причины колебаний. Неопытные трейдеры могут неправильно истолковать сигналы и провести поспешные сделки |

| Использовать теханализ можно одинаково легко как на фондовом, так и на товарном или валютном рынке | Субъективность. Два разных аналитика могут прийти к разным выводам при анализе одного и того же графика |

| Можно использовать для сделок на любой срок, как на пару секунд, так и на несколько лет | Статистическая погрешность, на которой основаны все прошлые данные, из-за которой могут возникнуть весомые убытки от проведенных сделок |

| Более просто обучение теории. Весь анализ основан на графиках, которые легче анализировать, чем бухгалтерские или экономические показатели в фундаментальном анализе | Анализ основан только на прошлых данных, а прогнозировать аналитики пытаются будущие тренды, поэтому вероятность ошибки достаточно высока |

Технический анализ дисциплинирует трейдеров. Они не проводит сделки без сигналов, которые возникают на основе анализа цены актива при установлении заданных параметров спроса и предложения.

В мире инвестиций немало историй о том, как с помощью технического анализа никому неизвестные трейдеры нажили целое состояние. Но если углубиться в эти историй, их герои после громкого успеха уходили в долгосрочное инвестирование, а если продолжали спекулировать, в итоге оставались ни с чем. Об этом в частности написана книга «Воспоминания биржевого спекулянта» о Джесси Ливерморе, которые несколько раз зарабатывал на бирже миллионы, а потом оставался ни с чем.

Технический анализ нередко подвергают критике и называют «самосбывающимся пророчеством». Считается, что слишком большое количество трейдеров следят за сигналами и видят одинаковую картину развития события, поэтому предпринимают одинаковые действия, чем вызывают исполнение прогноза.

Сходства и отличия двух типов анализа в виде таблицы

| Параметр сравнения | Фундаментальный анализ | Технический анализ |

| Уровень сложности | Провести фундаментальный анализ без специальных знаний сложно | Технический анализ проще фундаментального, но без опыта ни один начинающий трейдер не сможет правильно интерпретировать графики |

| Вид актива и типы рынка | Используют для фондового рынка. Анализа акций и облигаций | Подходит для разных активов и всех типов рынка |

| Срок | Долгосрочные сделки | Обычно применяют для краткосрочных сделок. Но могут использовать и для поиска точки входа и выхода по средне- и долгосрочным инвестициям |

| Доходность | Рост портфеля происходит вместе с ростом рынка | При правильном входе и выходе некоторым трейдерам удается получить сотни процентов, но можно и так же быстро все потерять |

| Затраты времени | В основном только на начальном этапе при отборе компаний | Постоянное вовлечение в процесс торговли |

| Принятие решений | Решения основаны на глубоком анализе и прогнозных показателях | Решения основаны на тенденциях рынка и стоимости активов |

| Основа анализа | Прошлые, текущие показатели деятельности, а также будущие прогнозы | Только данные, накопленные в прошлом |

| Количество сделок | Небольшое количество сделок, в основном пару раз в месяц или в неделю | Очень много сделок в течение дня |

| Кому подходит | Тем, у кого много времени до достижения поставленной финансовой цели и настрой на долгосрочное инвестирование | Людям с определенным складом характера, которые умеют принимать решения без эмоций, только под руководством рассудка и технических сигналов |

Оба типа анализа перестают работать, когда наступает непредвиденное событие. Обычно это какой-то форс-мажор, который инвесторы и трейдеры называют – «черным лебедем».

Совмещение двух типов анализа

Принято считать, что технический анализ используют для быстрых сделок, а фундаментальный – для долгосрочных. Поэтому инвесторы с длинным горизонтом планирования могут игнорировать теханализ. Если сравнить оба типа анализа, фундаментальный ориентирован в будущее, а технический основан исключительно на прошлом.

Широкое распространение теханализа в последние годы связано с развитием техники и технологий. Многие начинающие трейдеры уверены, что смогут обыграть рынок с помощью «специальных алгоритмов» и в итоге теряют весь капитал

Опытные управляющие компании умело сочетают два вида анализа. Также поступают и опытные инвесторы. Начинающим участникам фондового рынка можно осваивать оба типа прогнозов, но на небольших портфелях. Как правило, на отработку новой стратегии или полученных знаний, рекомендуют направлять сумму, которую не жалко потерять.

Спорить об эффективности одного или другого типа анализа можно долго. Но чаще всего стороны сходятся в одном – технический анализ показывает лучшую прибыль в краткосрочном периоде, а фундаментальный – на сроке от 5-10 лет.

Комментарии: 0