Когда человек приходит в банк для оформления вклада, но он не знает конкретную программу, которую хотел бы выбрать, консультант начинает предлагать ему разные варианты вложений: открытие классического накопительного вклада, срочно, до востребования, мультивалютного вклада и т.д. Этот обзор Бробанка будет посвящен инвестиционным вкладам, в чем подвох, их преимуществам, недостаткам и возможным рискам.

Какие бывают вклады в банках

Нам со всех сторон говорят о том, что деньги не должны лежать просто так под матрацем или в домашнем сейфе, деньги должны работать. И это действительно так – если купюры лежат у вас на сохранении, то они постоянно обесцениваются за счет инфляции, которая в этом году как никогда высока (официально – 13-14%, неофициально – порядка 20%).

Еще совсем недавно у россиян было множество вариантов для инвестирования – акции, облигации, ОФЗ, инвестиционные счета и т.д., но после февральских событий, большая часть этих инструментов стала недоступна. Санкции сказались на всех сферах нашей жизни, включая и финансовый сектор.

Чтобы хоть как-то сгладить действие инфляции, можно отнести деньги в банк, и разместить их на счете под проценты. Таким образом, ваши накопления будут под надежной защитой банка и государства, и плюс они станут приносить небольшую прибыль, которая частично замедлит обесценивание рубля.

Какие есть основные виды банковских вкладов:

- Срочные – классический вклад, который оформляется на определенный срок. В договоре указывается срок действия предложения и процентная ставка, которую вкладчик получит при выполнении условий договора. Забрать деньги раньше можно, но банк при этом снизит ставку.

- Вклады до востребования – такие вклады оформляются бессрочно, то есть деньги могут лежать на счету сколько угодно времени. Проценты здесь небольшие, зато деньги можно снимать в любое время.

- Валютные вклады – открываются в иностранной валюте, в свете последних событий, возможна принудительная конвертация.

- Целевые вклады – оформляются под конкретную цель, например, накопление взноса на жилье или оформляемые к совершеннолетию ребенка.

- Металлические (ОМС) – являются аналогом покупки драгоценных металлов. На счету хранятся деньги, привязанные к стоимости металлов, их в любой момент можно вывести.

Это крупное деление банковских вкладов по типу. По своим особенностям они также могут подразделяться на вклады с простым и сложным процентом, то есть с капитализацией, и приносить своему владельцу больше дохода.

Инвестиционный вклад: что это такое

Некоторым гражданам при обращении в банковское отделение могут предложить оформить инвестиционный вклад. Это вклад с повышенной ставкой, который можно будет открыть только при одновременном оформлении инвестиционного продукта в банке.

Деньги клиента в этом случае разделяют на две части:

- Первая часть – это классический депозит, по которому банк обязан выплачивать проценты, указанные в договоре, а также возвращать вложения обратно вкладчику. Эта сумма защищена по программе АСВ на сумму до 1,4 млн. рублей.

- Вторая часть – это финансовый (инвестиционный) инструмент, который не защищается государством. Банк сам решает, в какие инструменты вкладывать деньги, и от этого инвестирования он получает доход. Прибыль клиент делит с банком.

В зависимости от выбранного финансового продукта, инвестиционная часть денег может быть размещена по разным направлениям. Например, деньги могут разместить на брокерском счете, направить на инвестиционное страхование жизни, разместить на ИИС с доверительным управлением и т.д.

Чтобы лучше разбираться в этих финансовых инструментах, мы кратко расскажем обо всех вариантах:

Накопительное страхование жизни (НСЖ)

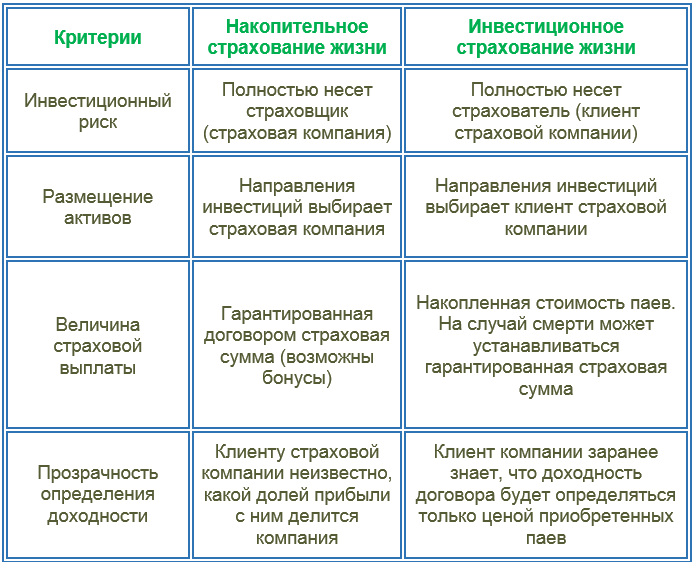

Встречается часто, поэтому рассмотрим самым первым. В этом случае клиент помимо банковского договора также заключает со страховой компанией договор накопительного страхования жизни, и делает по этому договору регулярные взносы.

Договор НСЖ может быть оформлен на срок от 5 до 30 лет. Если клиент захочет забрать деньги раньше срока, то страховая компания вернет только часть денег (выкупную сумму). Сумма прописывается в приложении к договору страхования.

Часть взносов действительно идет на страховку, а часть инвестируется, и именно за счет инвестируемой части клиент получает доход. При этом доход по НСЖ не гарантирован, и сложно прогнозируется.

Если в период действия страхового договора с клиентом произойдет страховой случай, то он получит выплату от страховщика. Если обойдется без происшествий, то клиент получит накопительную часть средств и доход, если он был получен.

Инвестиционное страхование жизни (ИСЖ)

Здесь действует похожий принцип, но есть и принципиальное отличие: клиент не делает регулярные взносы страховщику, а вносит на счет страховой компании сразу всю сумму. По окончании срока договора клиент получит внесенную изначально сумму и прибыль, если она была. Договор заключается на небольшой период до 5-7 лет.

Доверительное управление

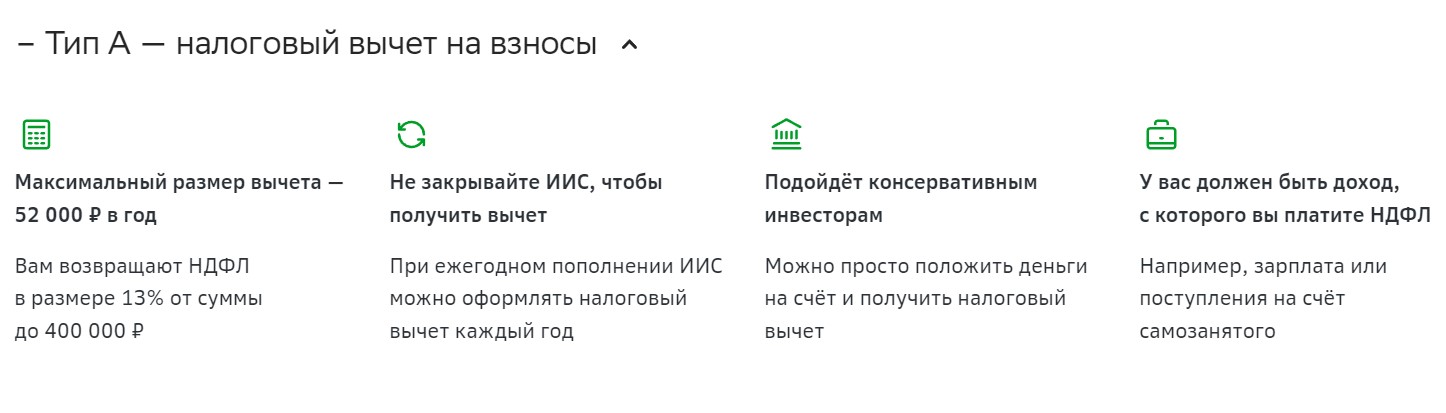

К доверительному управлению относятся брокерский счет или индивидуальный инвестиционный счет (ИИС). ИИС более привлекателен за счет того, что государство предоставляет владельцам таких счетов ежегодный налоговый вычет на вложенные средства, он составит 13%.

Доверительное управление интересно тем, что клиент может выбрать для себя подходящую стратегию риска и доходности. Но к сожалению, доходность здесь не гарантирована, клиент может понести значительные убытки, если выберет высокорисковые инструменты.

Деньгами будет распоряжаться специальный управляющий, который вкладывает средства в облигации, акции, фонды недвижимости, золото и т.д. За свою услугу он берет процент от вложенной суммы.

Паевые инвестиционные фонды (ПИФ)

Здесь управляющая компания (УК) получает доступ к деньгам пайщика (вкладчика), и направляет их в заранее известные финансовые инструменты, и отчитывается об этом в инвестиционной декларации. УК за управление деньгами забирает из каждого инвестиционного фонда часть средств в качестве своего вознаграждения.

Если действия управляющей компании были успешны, вкладчик получает доход. Причем чем больше пайщики вкладываются в фонды, тем больше будет их доход.

Плюсы и минусы инвестиционного вклада

Если ранее вы еще не сталкивались с таким финансовым инструментом, то не стоит торопиться его оформлять. Нужно сначала взвесить все за и против, с которыми вы можете столкнуться.

Какие есть плюсы:

- Процентная ставка по таким предложениям выше, чем по классическим вкладам;

- При грамотной работе управляющей компании или брокера, инвестиционный вклад может принести дополнительный доход за счет инвестиций;

- Открыть инвестиционный вклад также просто, как и обычный, по паспорту;

- Вкладчику не нужно самостоятельно инвестировать средства, за него это делает управляющая компания;

- При выборе ИИС можно получить налоговый вычет от государства;

- Депозитную часть можно забрать в любой нужный вам момент.

Какие есть минусы и в чем подвох:

- Дополнительную прибыль можно получить только если действия управляющей компании были верными;

- За работу управляющей компании или брокера нужно платить вознаграждение;

Еще один подвох — если забрать деньги с НСЖ раньше срока, то можно вернуть только часть денег.

Кому может подойти такой вариант вложений? Тем людям, которые имеют достаточные накопления, и хотят разделить свои деньги по разным финансовым продуктам. Если вы готовы рискнуть частью вложенных средств, то можно получить дополнительный доход.

Какие риски может нести инвестиционный вклад

Самый главный недостаток инвестиционного вклада – это невозможность прогнозирования результатов вложения денег. Можно действительно получить прибыль от инвестирования, а можно остаться в убытке, если действия управляющей компании окажутся недостаточно продуманными.

Важный момент – нельзя самостоятельно управлять своими деньгами и решать, в какие именно инструменты вкладываться. За вас это будут решать работники или автоматизированные алгоритмы управляющей компании, которые тоже могут ошибаться в прогнозах.

Кроме того, если нужно будет экстренно вывести часть или всю сумму вложенных денег, то клиента может ждать неприятный сюрприз: депозит может быть возвращен без процентов, либо даже не возвращен полностью. Все будет зависеть от условий договора, в которые мало кто вчитывается.

С 1 октября 2021 года клиентам, которые захотят вложиться в инвестиционные продукты, нужно будет пройти тест. По замыслу регулятора, такая методика поможет клиентам банков лучше разобраться в тех продуктах, которые им предлагают, и своевременно отказаться от инвестиционного счета, если человек не согласен на риски.

Комментарии: 0