При рассмотрении заявки на получение кредита банки изучают различные параметры потенциального заемщика и его анкетные данные. Один из важных критериев — показатель долговой нагрузки. С его помощью кредитор определяет, потянет ли человек выплату ссуды, а также то, сколько вообще ему можно одобрить.

Рассмотрим показатель долговой нагрузки, что это, как определить, как он влияет на результат анализа заявки. Для всех банков, предложения которых расположены на Бробанк.ру, важна платежеспособность заемщика. Если выяснится, что выплата долга ему ее по силам, поступит отказное решение.

ПДН с 1 октября 2019 года

Банки раньше всегда оценивали уровень платежеспособности потенциальных заемщиков, соотносили их доходы и расходы. Но никакого законодательного регулирования этого вопроса не было. Кредиторы все равно выносили решение на свое усмотрение. Поэтому порой деньги выдавались людям, которые по факту не могут нормально выполнять свои обязательства — они сильно закредитованы или имеют долги иного вида.

Чтобы избежать проблем, связанных с выдачей кредитов гражданам с низким уровнем платежеспособности, Центральный Банк внедрил такое понятие, как показатель долговой нагрузки или сокращенно — ПДН.

С 1 октября 2019 года всех заемщиков стали оценивать по показателю текущей долговой нагрузки. Кредитные организации теперь обязаны это делать и принимать во внимание.

Что означает показатель долговой нагрузки заемщика

Ничего сложного в этом термине нет, показатель долговой нагрузки — это соотношение уровня дохода потенциального заемщика и объема всех выплачиваемых им платежей по кредитам. Некоторые важные моменты:

- в расчет идут не только действующие кредиты, но и микрозаймы;

- если у человека есть оформленная на его имя кредитная карта, в расчете ПДН будет учитываться весь доступный по ней лимит. И не важно, пользуется картой клиент или нет, сколько по ней минус сейчас. Если лимит — 1 000 000, столько и будут учитывать;

- если гражданин выступает поручителем или созаемщиком, банк также может отнести эту ссуду к расходам. Нельзя исключить тот факт, что клиенту придется нести бремя выплат по этому обязательству.

Уровень ПДН рассчитывается только при сумме выдач более 10 000. Если лимит меньше, что особо актуально для МФО, кредитор не обязан его определять.

Надбавки к коэффициентам риска

Сам показатель ПДН был введен из-за серьезного увеличения проблемных договоров. Банки выдавали людям кредиты, при этом заемщики не оказывались достаточно платежеспособными и в какой-то момент перестали справляться с выплатой обязательств.

В сфере кредитования есть такое понятие — коэффициент риска, оно также введено в обиход Центральным Банкам. По закону банки обязаны резервировать капитал на каждую выданную ссуду. Это делается обязательно, чтобы в случае просрочки у банка были собственные средства на покрытие убытка. В итоге кардинально снижаются риски банкротства организации.

Чем выше качество заемщика, тем меньше средств нужно резервировать под выданную ссуду. Чем выше уровень ПДН, тем больше резерва должен сделать банк. Эта мера создана специально, чтобы банки ограничили выдачу кредитов гражданам, которые несут повышенные риски.

При этом Центральный Банк не говорит, что при определенном уровне ПДН кредиторам запрещено выдавать ссуду. Просто при высоком уровне они будут вынуждены резервировать больше средств.

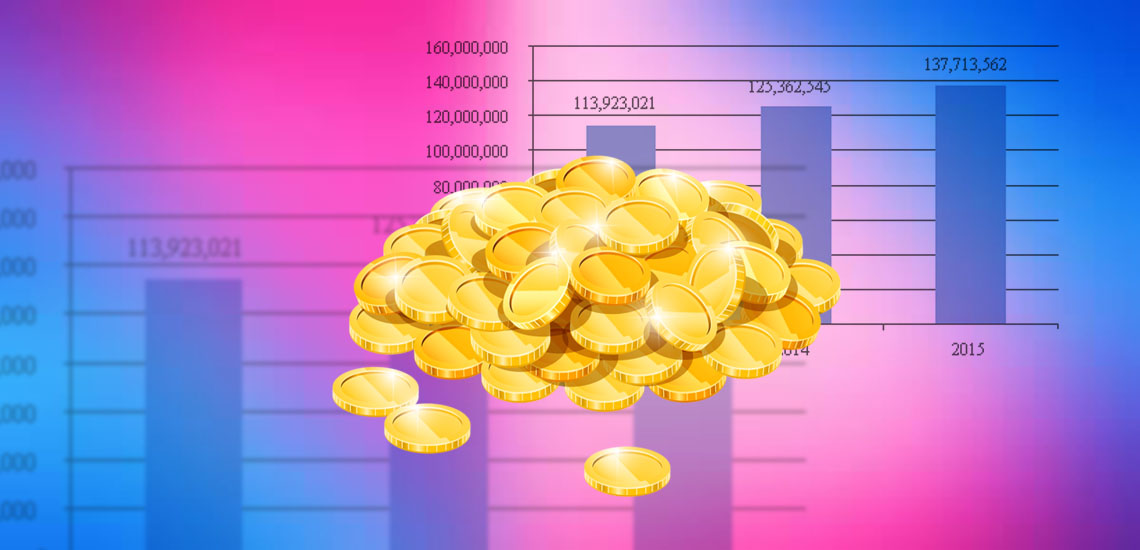

Соотношение ПДН И ПСК

Расчет по предельной нагрузке коррелирует с полной стоимостью кредита (ПСК). На основании сопоставления этих факторов выводится надбавка к коэффициентам риска. Информация с сайта Центрального банка (первый столбец таблицы — значение ПСК):

Какие выводы можно сделать:

- чем выше процентная ставка по кредиту, тем больше резервов должен заложить под него банк. Это логично — обычно повышенные ставки как раз устанавливаются по рискованным сделкам: выдача без справок, в режиме экспресс, заемщику низкого качества;

- если уровень ПДН выше 50-60%, ЦБ РФ применяет высокие коэффициенты риска. Чем ниже уровень платежеспособности заемщика, тем больше резервов под ссуду должен заложить кредитор.

Чем выше ставка по кредиту (соответственно, чем выше риск невозврата), чем ниже общий уровень платежеспособности заемщика, тем больше рисков несет банк, тем больше капитала он должен зарезервировать. ЦБ РФ сделал это намерено: чтобы банки сто раз подумали, выдавая ссуду потенциально проблемному клиенту.

Как рассчитать долговую нагрузку

Пытаться точно рассчитать это значение бесполезно. Дело в том, что нет общей схемы расчета. Каждая организация ведет его по своему, учитывает разные факторы. Поэтому вы можете сделать только приблизительный расчет.

Для начала рассмотрим статьи расходов потенциального заемщика. В части расчета ПДН берутся расходы только на кредитные обязательства, отраженные в кредитной истории. Любой кредитор всегда делает запрос в БКИ и видит полный расклад по клиенту.

Что входит в расходы:

- фиксированные ежемесячные платежи по всем действующим кредитам;

- если речь о кредитной карте, кредитор может учесть 5% от суммы лимита или 10% от фактического долга;

суммы просроченных обязательств; - дополнительно учитывается и предполагаемый платеж по оформляемому кредиту, то есть он также будет учитываться при расчете ПДН.

Например, наш потенциальный заемщик платит ипотеку по 20 000 в месяц и имеет кредитную карту с лимитом в 80 000 рублей. В случае с кредиткой банк учтет в качестве регулярных расходов 10% от всего ее лимита, то есть 8000 рублей. Плюс но кредиту, который оформляется, платеж составит 5000 в месяц. Итого банк насчитает расходов 33 000 рублей.

Теперь что касается доходов. Если оформляется серьезный кредит со справками, тогда в качестве прибыли будут учитываться только подтвержденные документально доходы. На что может смотреть кредитор:

- доходы, указанные в справке 2-НДФЛ;

- доходы, указанные в декларации для ФНС;

- дополнительные источники прибыли, подтвержденные документально;

- информация о доходах, указанная в выписке из ПФР.

Берется суммарный показатель. Пусть наш потенциальный заемщик имеет доход в виде зарплаты, что подтверждается 2-НДФЛ. В ней после налогообложения отражается средний доход за месяц в 100 000 рублей.

Что получается в итоге. Расходы на кредитные обязательства — 33 000, уровень доходов — 100 000. Уровень ПДН составляет 33%, что в целом вполне приемлемо. Повышающий коэффициент будет небольшим, вероятность одобрения высокая. Конечно, при условии общих благополучных данных.

Если кредит оформляется без справок

В таком случае долговая нагрузка компании или физлица определяется стандартно — путем запроса информации в Бюро кредитных историй. Но вот узнать достоверный уровень дохода при этом невозможно.

В этом случае главный показатель — состояние кредитной истории. В ней банк видит общую сумму ежемесячных расходов на обслуживание кредитов и кредитных карт. В итоге берется среднее арифметическое общей суммы ежемесячных платежей за последние 2 года. Выведенный средний ежемесячный показатель умножается на 2. Полученный результат и учитывается как максимально возможный средний доход клиента.

Допустим, потенциальный заемщик за последние 2 года в общей сложности отдал банкам 300 000 рублей, то есть средний платеж в месяц — 12500. Для этого заемщика при расчете ПДН будет учтен доход в 25 000 рублей.

Получается, что при оформлении кредита без справок уровень ПНД будет довольно высоким у людей, которые ранее не пользовались кредитными услугами или брали единичные небольшие ссуды. В целом такие заемщики действительно несут риски, так как не несут справки и при при этом не имеют опыта в области кредитования. Поэтому и коэффициент для них будет высокий, получить одобрение будет сложнее.

| Стоимость от | 0₽ |

| Узнать КИ | Можно |

| Улучшение КИ | Есть |

| Документы | Паспорт РФ |

| Отчет | Онлайн |

| Время | За 5 минут |

Последует ли отказ при высоким ПДН

Обратите внимание, что предельная долговая нагрузка на человека Центральным Банком не указывается. Есть только рекомендация не выдавать ссуды гражданам, которые отдают в виде долгов более 50% от дохода. Но тут не все однозначно, потому что кто-то получает 20 000, а кто-то 120 000. Поэтому это просто рекомендация, не имеющая отношения к ПДН.

Здесь все решает банк. Конечно, при высоком ПДН, составляющим больше 50-60% получить одобрение будет сложнее, таких заявителей банки будут рассматривать более тщательно. Но одобрение не исключается. Если банк будет готов сделать повышенный резерв на эту ссуду, если клиент в целом качественный и сможет выполнять обязательство, он может получить положительный ответ.

По этой части у каждого банка своя кредитная политика. Один более строгий, другой более лояльный. Все индивидуально, но однозначный отказ за низкий ПДН не последует. При этом учитывайте, что банк при принятии решения также рассмотрит и другие ежемесячные обязательства гражданина, не только кредитные платежи.

Комментарии: 2

Здравствуйте. Я получаю зарплату 37000 руб. в месяц, а 26000 руб. отдаю в банк на погашение кредита (очередной месячный платеж по кредиту). Это не нарушение закона? И что делать?

Уважаемый Валерий, принимая долговые обязательства на себя, клиент должен самостоятельно рассчитывать возможную и посильную для себя долговую нагрузку. Нарушений закона в вашем случае нет.