Самозапрет на кредиты доступен всем россиянам с марта 2025 года. Можно запретить самому себе брать кредиты не только в банках, но и в микрофинансовых организациях.

Запрет касается не всех кредитных продуктов, а только необеспеченных. Разберемся, как установить самозапрет на кредиты и можно ли его при необходимости снять.

- Что подтолкнуло к созданию самозапрета на кредиты

- Как работает самозапрет на выдачу кредита в 2025 году

- Для кого разработан самозапрет

- На какие кредиты распространяется и не распространяется самозапрет

- Как оформить запрет на кредиты

- Через Госуслуги

- В МФЦ

- Что будет при подаче заявки на кредит с самозапретом

- Подводные камни запрета на кредиты

- Преимущества и недостатки установления самозапрета на кредиты

- Как снять запрет на выдачу кредитов и займов

- Можно ли оформить самозапрет на выдачу кредитов родственникам

Что подтолкнуло к созданию самозапрета на кредиты

Центробанк ежегодно фиксирует рост числа кредитных мошенничеств. Основной инструмент злоумышленников — социальная инженерия. Это специальный метод психологического воздействия на жертву, когда человек добровольно переводит деньги, раскрывает персональные данные и даже оформляет займы, чтобы отдать сумму аферистам.

Сценарии, которые используют мошенники для «развода», широко известны, но жертвы по-прежнему поддаются на них. Чтобы завоевать доверие или запугать человека мошенники представляются сотрудниками Центробанка, прокуратуры, службы безопасности обслуживающего банка или судебными приставами. На самом деле у аферистов нет ничего общего с этими структурами. «Громкие» должности специально используют, чтобы склонить жертву к нужному действию — перевести деньги.

Суть схемы: «на ваше имя оформлен кредит, но если это не вы, то срочно его закройте». После этого жертве предлагают найти сумму и перевести ее на специальный «защищенный» счет. По факту именно этот счет и есть главная цель «развода». Как только деньги туда попадут, с ними можно распрощаться.

Мошенникам не важно, какие это будут деньги, и откуда их возьмет жертва. Это могут быть накопления с вклада, деньги с дебетовой карты или наличные из-под подушки. Но если сбережений у человека нет, его «заставят» снять весь доступный кредитный лимит, оформить потребительский кредит или взять несколько займов в МФО. Главное действовать быстро и не дать человеку опомниться.

Потеря любых сумм неприятна, даже если это небольшие накопления. Но если речь о заемных деньгах — это может превратиться в многолетнюю историю с моральными и финансовыми последствиями. Доказать, что деньги взяты под гипнотическим воздействием почти нереально. Поэтому заемщику придется самому закрывать долги, которые оформлены «добровольно».

Центробанк решил исправить ситуацию и разработать механизм, который позволит частично снизить риск получения кредитов без согласия заемщика.

Как работает самозапрет на выдачу кредита в 2025 году

По данным Банка России, только за прошлый 2024 год злоумышленники обманными путями смогли украсть более 27 млрд рублей.

При обмане россиян используют возможность получения кредита онлайн, подтверждение личности через учетную запись портала Госуслуги. Чтобы уберечь население, Центробанк предложил идею самозапрета, и депутаты ее поддержали.

1 марта 2025 года начал вступил в действие Федеральный закон от 26.02.2024 №31-ФЗ. Он внес изменения в закон о кредитных историях, теперь россияне могут ставить самозапрет на свое имя.

Как это работает:

- Физлицо оформляет заявление на запрет выдачи на свое имя кредитов и займов в кредитных организациях.

- Информация о самозапрете отображается в кредитной истории — КИ заемщика.

- Банк или МФО при получении заявки от этого человека видят в КИ самозапрет и отказывают в выдаче кредита или займа.

Некоторые россияне уверены, что есть мифические МФО, которые не проверяют кредитную историю заемщика. Но это не так — абсолютно все кредитные организации проверяют КИ клиента. Есть МФО, которые могут «закрыть глаза» на некоторые нюансы рейтинга заемщика, но проверяют его всегда.

|

«Самозапрет на кредиты поможет снизить риски стать жертвой мошенничества. Защита от мошенничества была одним из ключевых факторов при разработке законопроекта, при этом механика самозапрета качественно проработана с логической точки зрения. Основной плюс можно применить в обе стороны кредитных правоотношений. Самозапрет поможет физлицам избежать использования их персональных данных мошенниками для заключений кредитных договоров, в том числе займа. И для финансовых организаций станет дополнительной антифрод-мерой». |

|

|---|---|

|

Валерий НечаевРуководитель управления сопровождения основной деятельности и взаимодействия с государственными органами ООО МФК «Джой Мани |

Из минусов отметим возможность блокировки со стороны банка неиспользуемых кредитных карт. А также отказ в подключении кредитного лимита к картам, по которым договор начал действовать после подключения самозапрета.

Для кого разработан самозапрет

Самозапрет на выдачу кредитов, по мнению законодателей, пригодится всем россиянам. Даже если финансовая грамотность на высоком уровне — это не защитит от случайной компрометации персональных данных или потери документов. Например, преступники могут взломать базу данных обслуживающего банка или украсть паспорт.

Если с финансовой грамотностью не все в порядке, опция самозапрета еще более полезна. Даже россияне с высшим образованием, которые работают на высокооплачиваемых должностях и хорошо разбираются в экономике, нередко становятся объектами злоумышленников. Известны примеры, когда дети и родители высокопоставленных чиновников «добровольно» переводили деньги мошенникам или раскрывали конфиденциальную информацию.

Но особенно полезен самозапрет для пожилых россиян, которые чаще всего становятся жертвами аферистов. Этим лицам блокировка поможет не только сохранить деньги, но и эмоциональное здоровье. Даже если они сами не разберутся как установить самозапрет, можно попросить помощи у своих более «продвинутых» родственников, а им останется только подписать документ.

Самозапрет желательно активировать, если:

- вы никогда не берете займы, кредитный карты и другие кредитные продукты по внутреннему убеждению;

- планируете уехать за рубеж и хотите быть уверены, что на ваше имя никто не оформит долги во время вашего отсутствия;

- у вас уже есть долги — оформлена ипотека, автокредит, потребительский заем или рассрочка на бытовые товары, и вы точно знаете, что вам наверняка не понадобится еще один заем или новая кредитная карта.

Так как самозапрет можно будет устанавливать и снимать неограниченное число раз в течение года или даже месяца, он может выступать как предупредительная мера для непредвиденных случаев. То есть если доступ к кредитам заблокирован в Бюро кредитных историй, вы будете защищены, даже если потеряете паспорт или скомпрометируете персональные данные.

Однако самозапрет — это не повод расслабляться. О потере паспорта все равно нужно заявить в правоохранительные органы, а данные поменять. Но заблокированный доступ к оформлению кредитов сохранит моральное спокойствие хотя бы в отношении кредитной истории.

На какие кредиты распространяется и не распространяется самозапрет

Существенный минус нового закона заключается в невозможности запретить выдачу всех кредитов. Самозапрет можно установить только на ограниченное число продуктов:

- потребительские кредиты и займы,

- овердрафты,

- договоры, которые предполагают выдачу кредитных карт.

Самозапрет нельзя установить:

- на ипотеку,

- автокредиты,

- кредиты под залог транспортного средства,

- основные образовательные кредиты,

- кредиты с поручительством.

ЦБ РФ объясняет это так: кредиты с обеспечением в виде поручительства или залога получить сложнее, чем обычный потребкредит. Заемщика проверяют тщательнее, запрашивают много данных, нередко требуют личное присутствие участников договора, что затрудняет мошеннические действия.

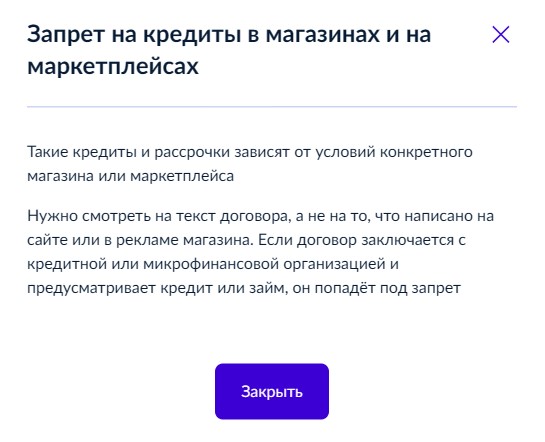

Некоторые россияне хотели бы использовать самозапрет в качестве самоограничительной меры в импульсивных покупках. И написать заявку на запрет выдачи самому себе рассрочек в магазинах и маркетплейсах.

Но здесь важно понимать, что есть рассрочка от самого магазина без процентов, а есть рассрочка от банка или МФО, где проценты есть, но платит их продавец. И в первом случае запрет не поможет.

Самозапрет на кредиты в магазинах и маркетплейсах

Важно: самозапрет нельзя установить на выдачу денег по уже имеющимся кредитным картам. А также на оплату задолженности по ранее выданным кредитам или займам.

Как оформить запрет на кредиты

Самозапрет можно оформить двумя способами — онлайн через Госуслуги и оффлайн при обращении в ближайшее МФЦ. В обоих случаях услуга для заявителя будет бесплатной.

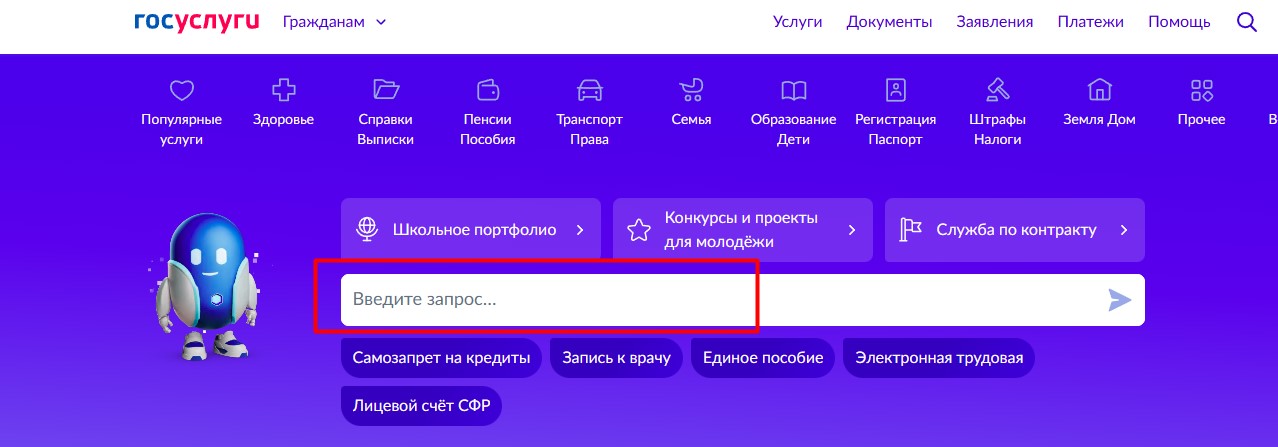

Через Госуслуги

Использовать портал Госуслуги проще всего. Единственный минус — для этого нужна подтвержденная учетная запись на едином портале.

Как оформить самозапрет через Госуслуги:

- Зайдите на единый портал государственных услуг.

- Выполните авторизацию.

- Напишите в поисковой строке «самозапрет на кредит».

Поисковая строка

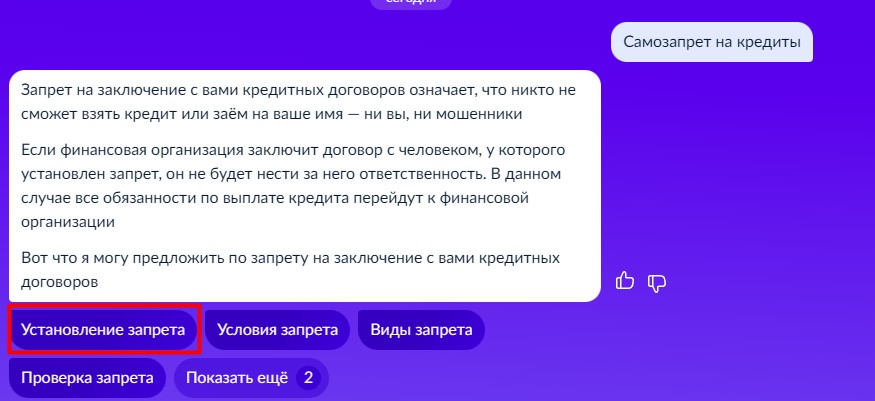

Выберите опцию «Установление самозапрета».

Поиск услуги «Самозапрет на кредиты»

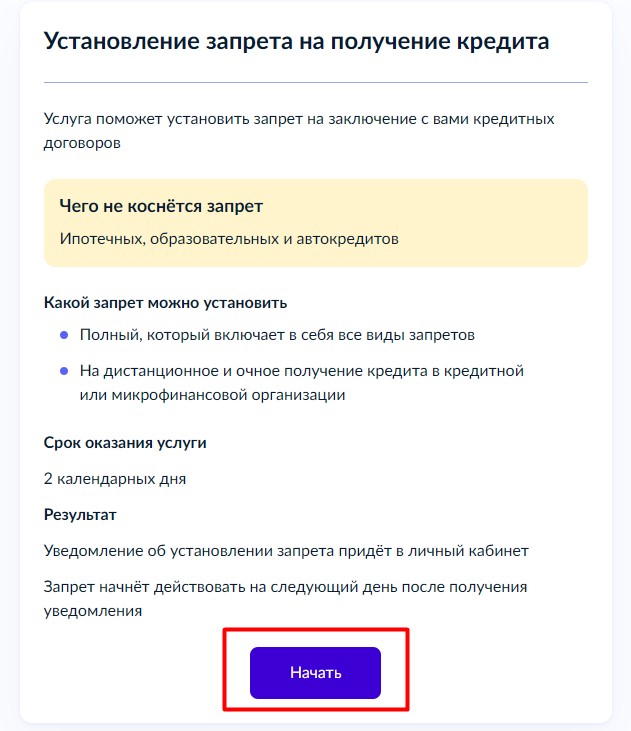

Изучите условия услуги и нажмите «Начать».

Изучите условия услуги самозапрета

Проверьте свои личные данные и подтвердите их.

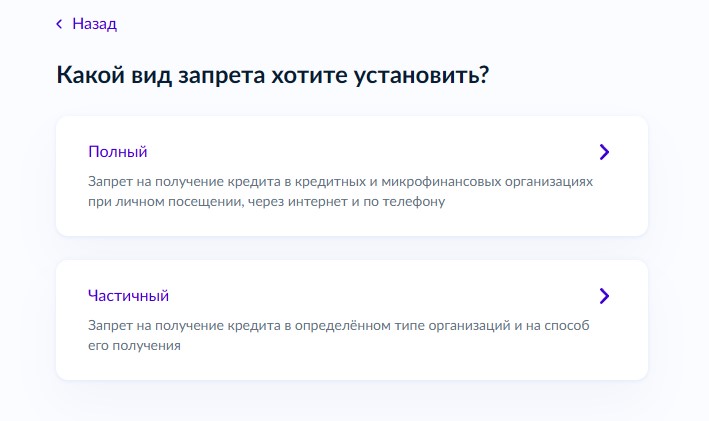

Выберите, какой именно запрет вы хотите поставить — полный или частичный. Полный подразумевает запрет на получение кредитов в банках и МФО при любом типе обращения. Частичный позволяет запретить оформление кредита только в банках или только в МФО, а также получать деньги при личном посещении или обращении онлайн.

Выбор типа самозапрета

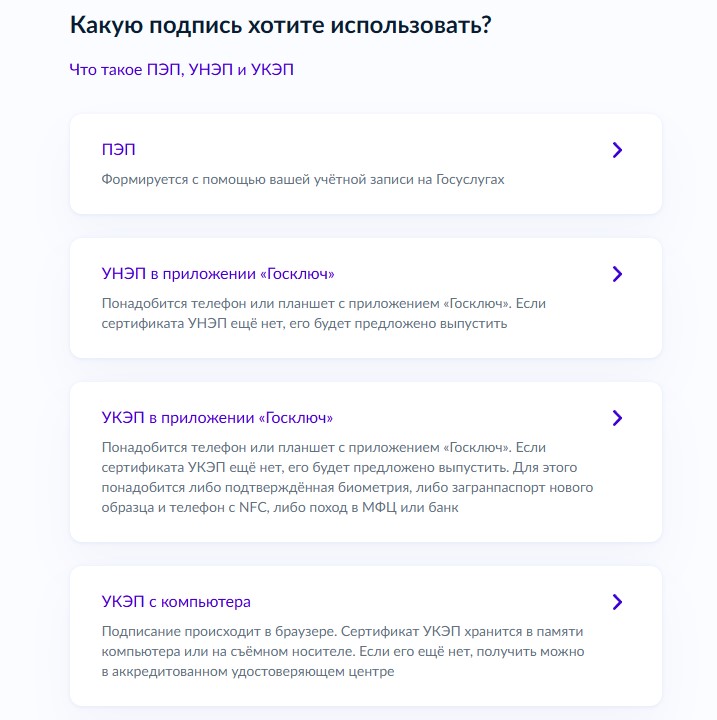

Выберите вариант подписи, которым подтвердите свое заявление. Изучить их описание можно сразу на этой же странице. Чаще всего выбирают ПЭП — простую электронную подпись, которую система создает за считанные секунды.

Выбор электронной подписи для самозапрета

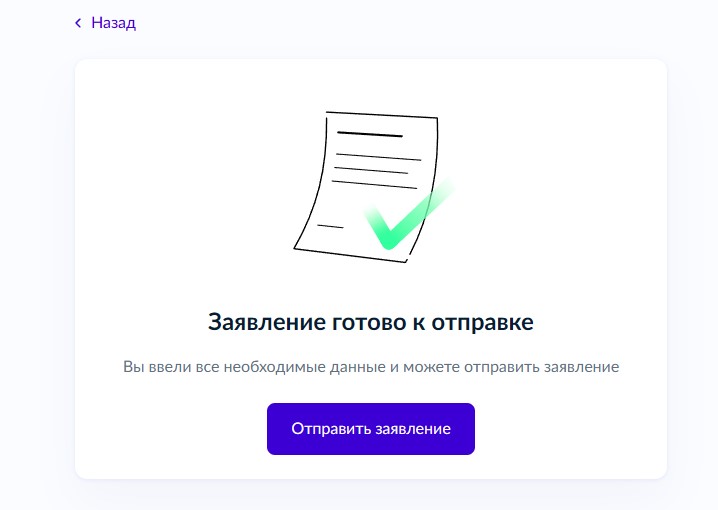

Получите подтверждение о готовности заявления.

Сообщение о готовности заявления на самозапрет кредитов

Нажмите «Отправить заявление». Если подать заявление до 22:00 по местному времени, отметка о запрете появится в кредитной истории заемщика в этот же день. Если позже — на следующий день.

В МФЦ

Возможность подать заявление о самозапрете на выдачу кредита в МФЦ будет реализована с 1 сентября 2025 года. Предположительно, для этого понадобится паспорт и СНИЛС.

В МФЦ оператор поможет заполнить заявление и даст его на подпись, после чего отправит в БКИ — бюро кредитных историй. Услугой смогут воспользоваться не только россияне, но и иностранные граждане с ИНН.

Что будет при подаче заявки на кредит с самозапретом

В течение двух дней после подачи заявления на оформление самозапрета, отметка об этом появится в кредитной истории заемщика. Любой банк, МФО и другие кредитные организации увидят ее при проверке анкеты заемщика.

Если заемщик поставил самозапрет, и после этого подал заявку на получение потребительского кредита, займа, карты с овердрафтом или кредитным лимитом, он получит отказ. Любой отказ влияет на кредитный рейтинг и снижает его.

Маловероятно, но в некоторых случаях банк или МФО могут одобрить потребкредит даже заемщику с самозапретом. В этой ситуации кредитор не сможет требовать от заемщика возврата денег, обязанность на погашение долга ляжет на самого кредитора.

Важно: самозапрет распространяется только на определенный перечень кредитов и только на те способы получения, которые отметил заемщик в заявке через Госуслуги или МФЦ. Если вы запретили только онлайн-выдачу, то получение кредита через офис банка все еще будет доступно.

Подводные камни запрета на кредиты

Как у любой законодательной инициативы у самозапрета на кредиты есть как сторонники, так и противники. Вторая категория заостряет внимание на моментах, которые неочевидны на первый взгляд. Например:

- самозапрет не защитит от методов социальной инженерии, а также утечки и взлома баз данных банков, МФО и других кредиторов;

- при взломе аккаунта на Госуслугах мошенники смогут снять самозапрет, о чем жертва может узнать далеко не сразу.

Преимущества и недостатки установления самозапрета на кредиты

Основные плюсы установки самозапрета на оформление кредита:

- защита от несанкционированных кредитов при потере персональных данных и документов, удостоверяющих личность;

- защита от необдуманных шагов под воздействием социальной инженерии;

- нет ограничений по числу установок и снятия блокировки;

- активация возможна даже при нулевой кредитной истории, что важно для тех, кто принципиально не хочет брать кредиты;

- защита от требований кредитора вернуть займы, которые были выданы при подключенном самозапрете.

Минусов у самозапрета на кредиты значительно меньше, чем плюсов, но они тоже есть. Однако некоторых из них можно избежать или снизить негативные последствия:

| Минусы | Пути решения |

| Срок от поступления заявки до появления информации о самозапрете минимум сутки или двое, что может быть слишком долго для экстренных ситуаций — утечка персональных данных, потеря паспорта | Установить самозапрет, как только эта услуга станет доступна |

| Минимальный срок для снятия самозапрета два дня, если деньги нужны срочно — это может стать проблемой | Можно занять деньги на два дня у знакомых или родственников, а вернуть долг как только появится доступ к оформлению кредитов |

| Порча кредитной истории при подаче заявок с установленным самозапретом. Это могут быть как заявки от самого человека, так и от мошенников, которые завладели персональными данными | Не подавать самому заявки на кредитные продукты, до тех пор, пока не будет снят самозапрет. Защиты от несанкционированных запросов на займы и кредиты от мошенников пока нет |

| Активирован самозапрет или нет, можно узнать только из кредитной истории, а бесплатный отчет доступен всего два раза в год | Дважды в год любой россиянин может запросить свою кредитную историю в БКИ. В большинстве случаев этого достаточно, чтобы убедиться, что новых кредитов нет и самозапрет активен. Но если есть опасения, что данные скомпрометированы, можно запросить отчет через посредников. Запрос платный, но зато вы будете спокойны, что с кредитной историей все в порядке |

При правильном подходе большую часть недостатков самозапрета на кредиты можно обойти. Будьте внимательны к своей кредитной истории, и даже если вы никогда не оформляете займы, проверяйте ее.

Обратите внимание, что даже самозапрет не сможет стать абсолютной защитой от мошенников, поэтому минимум дважды в год запрашивайте свою кредитную историю бесплатно через Госуслуги.

Как снять запрет на выдачу кредитов и займов

Снять запрет на выдачу кредитов и займов можно в любое время также, как и подавали заявку на запрет — через Госуслуги. Позднее опция появится также в офисах МФЦ.

Инструкция:

- Перейдите на портал Госуслуги и выполните авторизацию.

- Наберите в поисковой строке «Снять самозапрет на кредиты».

- Подтвердите операцию электронной подписью.

- Дождитесь снятия самозапрета.

|

«Электронная подпись может быть квалифицированной на специальном носителе, которую можно получить через налоговую, так и простой, которая формируется на сайте Госуслуг. По сути, простая электронная подпись — это дополнительный код-пароль, который вводится при подписании документа в специальной графе». |

|

|---|---|

|

Анастасия ТюменцеваРуководитель компании Pro Zakon в Санкт-Петербурге |

С момента подачи заявления на снятие блокировки до отмены самозапрета потребуется два дня. Такой тайм-аут — специальная мера, продуманная Центробанком. Разработчики считают, что этого срока хватит, чтобы принять взвешенное решение. То есть человек трезво оценивает свое желание оформить кредит, а не находится под психологическим воздействием злоумышленников.

Аферисты всегда торопят жертву, не разрешают класть трубку и заставляют совершать импульсивные поступки. Находиться под прямым воздействием мошенников непрерывно два дня — почти нереально. Жертва сумеет опомниться и понять, что ее обманывают.

Чтобы не брать в долг, а пользоваться собственными деньгами, оформите дебетовую карту МТС Кэшбэк:

| Стоимость от | 0 ₽ |

| Кэшбек | 1-25% |

| Процент на остаток | Нет |

| Снятие без процентов | 100 000 ₽/мес. |

| Овердрафт | Нет |

| Доставка | 1 день |

Можно ли оформить самозапрет на выдачу кредитов родственникам

Многие россияне беспокоятся за своих родителей, дедушек и бабушек. Старшее поколение особенно доверчиво, и его представители часто становятся жертвами мошенников.

Также в некоторых семьях есть люди, страдающие игровой или другой зависимостью, и они бездумно набирают кредиты, которые нечем отдавать. В этой ситуации логично было бы установить запрет на выдачу кредитов всей семье, чтобы обезопасить родных.

|

«Установить самозапрет возможно только на себя имея подтвержденную учетную запись, а на родственника даже по доверенности — нельзя. Поэтому рекомендуем совместно зайти на Госуслуги через учетную запись родственника и в его личном кабинете установить самозапрет». |

|

|---|---|

|

Анастасия ТюменцеваРуководитель компании Pro Zakon в Санкт-Петербурге |

Поэтому, если вы беспокоитесь за своих родных, расскажите им о такой полезной опции, заведите им учетную запись на портале Госуслуги и поставьте самозапрет с их разрешения.

Частые вопросы

Источники:

- Государственная Дума РФ. Возможность оформить самозапрет на кредит

http://duma.gov.ru/news/58847/

Комментарии: 3

…Для активации самозапрета нужно заявление. …. Кому, куда, как? Можно поподробнее, пожалуйста?

Уважаемый Дмитрий, чтобы ввести ограничения на оформление кредитов и на онлайн-операции, нужно подать заявление в свой банк. На данный момент ЦБ РФ определил только общие правила введения запрета. Как следует из Указания № 6071-У, заявления о запрете нужно будет подавать отдельно в каждый банк.

«Что делать если «чужие» долги уже есть в кредитной истории». Тут пропущен очень важный момент. Надо нанять хорошего адвоката, заплатить ему кучу денег, и тогда В СУДЕ, И НИКАК ИНАЧЕ с небольшой вероятностью вы сможете признать договор не заключённым. А то по статье как-то это очень просто выходит, а в действительности половина популяции медведей должно сдохнуть, чтобы появился хоть маленький шанс.