Банковский сертификат — это ценная бумага, которая является аналогом вклада. Это документ, подтверждающий вложение средств в конкретный банк на конкретных условиях. Как и по вкладам, есть проценты и сроки размещения денег. Но механизм этого инструмента инвестирования несколько другой.

Что такое банковский сертификат, какими они бывают, актуально ли вообще такое вложение средств. Самое главное — чем он отличается от вклада, какой инструмент инвестирования выбрать. Важная для вкладчиков информация — на Бробанк.ру.

Что такое банковский сертификат

Это ценная бумага, подтверждающая, что гражданин вложил средства в определенный банк. То есть любые финансовые операции будут проводиться только при предъявлении этого документа. Без него ни снять деньги, ни вернуть вложенное невозможно.

При открытии сертификата к нему “прикрепляются” основные характеристики:

- сумма вложения;

- срок действия ценной бумаги (максимум — 3 года);

- процентная ставка;

- номинал, это могут быть только рубли;

- вид документа.

То есть все те же параметры, что характерны для обычного вклада. Только периодичности выплаты процентов нет, они выдаются клиенту разово при погашении (возврате) сертификата.

Сберегательные банковские сертификаты — продукт для физических лиц. Юридические получают депозитные сертификаты.

Именные банковские сертификаты

Это значит, что ценная бумага принадлежит конкретному человеку, и только он сможет обратиться в банк и обналичить средства. Точно также, как и со вкладом. Единственное отличие от вклада — погасить сертификат можно в любом отделении банка, хоть в другом регионе. Вклад же закрывается только в том отделении, где был открыт.

Именной банковский сертификат может быть передан другому человеку в рамках цессии (переуступки прав). Например, отец решил отдать документ и права на деньги ребенку. На обратной стороне ценной бумаги вписывается новый владелец, передача фиксируется в банке.

Именной сертификат оформлен на конкретного гражданина, поэтому может быть изъят в рамках исполнительного производства.

Неименные сертификаты

Иначе их называют на предъявителя. То есть ценная бумага не регистрируется на конкретного человека. Кто ее в банк принесет, тот и получит в итоге деньги. Такие документы были весьма популярными, их могли оформлять и передавать в качестве подарка.

Но банковские сертификаты на предъявителя несли большой риск. В случае кражи или утери кто угодно мог обратиться в банк и забрать деньги раньше отведенного срока. Сертификат, как и вклад, можно погасить досрочно с потерей процентов, и преступники этим пользовались.

Если человек терял сертификат на предъявителя, ему предстояла сложная судебная процедура восстановления своих прав. Первым делом гражданин должен был незамедлительно обратиться в банк и по регистрационным данным заблокировать ценную бумагу, а после идти в суд ее восстанавливать.

В связи с большим ворохом проблем и тем, что сертификаты на предъявителя не были защищены АСВ (система страхования вкладов), с 1 июня 2018 года Центральный Банк запретил выдачу неименных бумаг.

То есть действующие пока что сертификаты на предъявителя погасить можно, а новые получить уже нельзя. Если учесть, что документ действует только 3 года, то вскоре они вообще исчезнут.

Сертификат как инструмент инвестирования

Банковский сертификат — это инструмент по хранению собственных средств. Его покупку рассматривают граждане, изучающие инструменты инвестирования. Но если изучить статистику, россияне отказываются от приобретения этой ценной бумаги в пользу вклада.

Объем действующих сберегательных сертификатов по данным Центрального Банка:

- январь 2017 года — более 485 000 штук;

- июль 2017 года — 460 000 штук;

- январь 2018 — почти 388 000 штук;

- июль 2018 — 363 000;

- январь 2019 года — 151 000;

- июль 2019 года — 53 270 штук;

- январь 2020 — около 33 000;

- июль 2020 — 21 737 штук.

То есть отчетливо прослеживается динамика кардинального снижения количества действующих сберегательных банковских сертификатов. Можно сделать вывод, что люди сдают ценные бумаги и новые не покупают.

Рынок банковских сертификатов контролирует ЦБ РФ. Банки обязаны передавать ему информацию о выданных и погашенных ценных бумагах.

Если рассмотреть предложения крупных российских банков, то они больше не занимаются выдачей и обслуживанием банковских сертификатов. Так, в Сбербанке, ВТБ и Газпромбанке этой услуги для физлиц нет.

Получение и обслуживание сертификата

Если вам удалось найти банк, выдающий такие ценные бумаги, вы можете обратиться в его отделение с паспортом, где на месте будет оформлен сертификат. Банковские сертификаты могут выпускаться только как именные продукты, на выданном бланке будут отражены данные держателя и параметры обслуживания.

Важные моменты:

- вкладчик выбирает срок до 3 лет, он фиксируется на документе;

- по вкладу будет действовать фиксированный процент;

- проценты выплачиваются только после возврата сертификата в банк, то есть одной суммой;

- всегда можно погасить сертификат досрочно, но тогда ставка пересчитается по ставке до востребования, обычно это 0,01% годовых. То есть доходности не будет;

- вложенная по именному документу сумма участвует в системе страхования вкладов. Если банк закроется, инвестор получит возмещение.

Сертификаты банков можно оставлять в наследство (по завещанию, наследование в общем порядке). Также их можно использовать в качестве залога для финансовых сделок с банками.

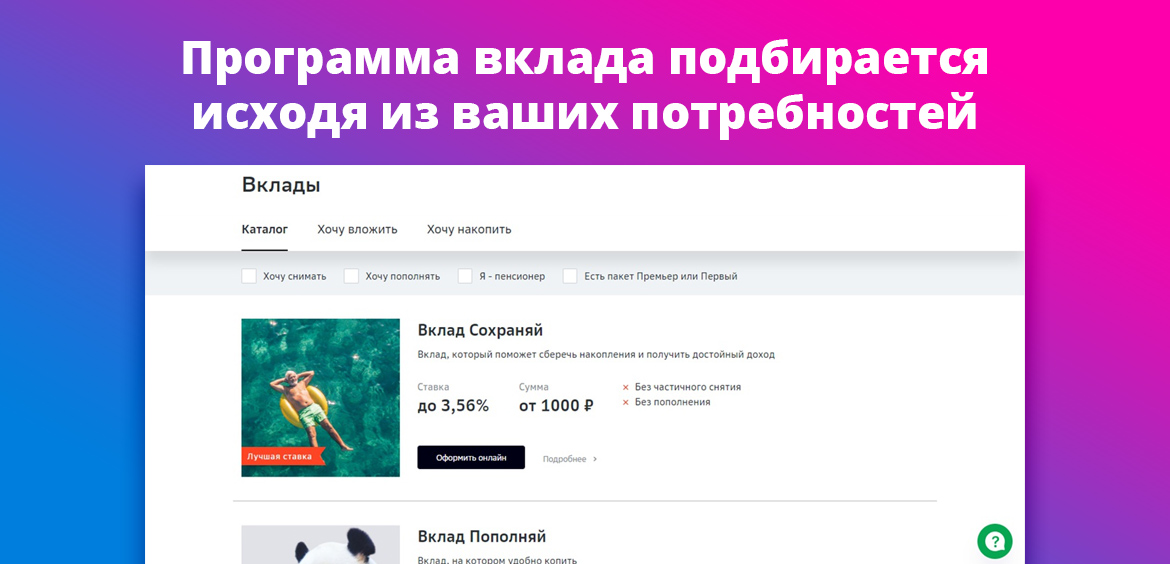

Вклад или сертификат

В последнее время россияне практически полностью отказались от сертификатов в пользу вкладов. Доходность по ценной бумаге может оказаться несколько выше, но это превышение несущественное, то есть критической роли в выборе не играет.

Чем стандартный вклад лучше:

- его можно пополнять, если выбрать программу с соответствующей опцией. Это отлично подходит тем, кто планирует делать накопления;

- можно выбрать программу с возможностью частичного снятия, сертификат коммерческого банка такой возможности никогда не предполагает;

- с ним можно проводить операции, просто придя в банк с паспортом. В другом случае обязательно нужно предъявить сертификат;

- при утере сертификата его придется восстанавливать;

- вклад можно пролонгировать по сроку его окончания. Если сертификат закончится, для продления вложения нужен перевыпуск новой бумаги.

Банковский вклад — более удобный и функциональный инструмент инвестирования, поэтому граждане стали выбирать именно его. Раньше востребованность сертификатов была продиктована возможностью выпуска их на предъявителя, но с 2018 года выдаются только именные ценные бумаги.

Как сдать ценную бумагу

Спешить не нужно, для получения заявленной доходности нужно подождать окончание срока действия ценной бумаги. Даже если это сертификат на предъявителя, то он все равно действующий, несмотря на то, что такие бумаги больше не выпускаются.

Вы посещаете любое отделение обслуживающего банка, предоставляете кассиру паспорт и сам сертификат. На месте сразу выдаются деньги. При желании можно сразу открыть здесь же вклад, выбрав любой продукт из линейки.

Частые вопросы

Источники:

Комментарии: 0