С 2022 года регулярно обсуждают тему потенциального дефолта в России. Для тех, кто помнит 90-е, само это слово звучит особенно угрожающе, потому что ассоциируется с глубоким кризисом, безработицей и обесцениванием накоплений.

Однако те, кто глубже в экономике, успокаивают общественность, доказывая, что рядовым россиянам это ничем не угрожает. Разбираемся, как все обстоит на самом деле, и будет ли дефолт в России в ближайшее время.

- Что такое дефолт

- Почему от России ожидают дефолта

- Как развивалась ситуация 2022 года

- Затронуло ли это население и компании

- Почему о дефолте говорят сейчас

- Почему раньше в РФ случился дефолт

- Какие последствия были у дефолта в прошлый раз

- Есть ли признаки дефолта в 2025 году

- Что с кредитными рейтингами

- Что с выполнением обязательств

- Какие прогнозы

- Что будет, если случится дефолт

- С деньгами

- Кредитами

- Вкладами

- Другими странами

- Стоит ли сейчас паниковать

- Итоги

Что такое дефолт

Так называют неспособность компании или государства платить по своим обязательствам. Как банкротство частного лица, но на более масштабном уровне. Компании и страны часто получают деньги в долг за счет того, что размещают облигации. Долговые бумаги, предъявитель которых может в определенную дату получить определенную сумму или проценты. Подробнее о том, что такое облигация простыми словами.

Например. В 2023 Министерство финансов выпустило на биржу облигации ОФЗ 26242. Это более 529 млн бумаг, каждая из которых стоит 1000 рублей. Инвесторы купили эти бумаги, потому что так на каждую 1000 рублей они смогут каждый год получать почти 90 рублей процентами. А в конце срока погашения — в августе 2029 — получить свою вложенную тысячу.

Государство таким образом пополнило бюджет более чем на 500 млрд рублей. Но оно должно будет вернуть их в 2029 году. А до того момента каждый год выплачивать акционерам суммарно более 50 млрд рублей процентами. Если на любой из этих платежей, как по процентам, так и по погашению бумаг, у государства не хватит денег, то это и будет дефолтом. Как правило отсутствия платежа по одному выпуску означает проблемы и с другими, и фиксируют дефолт всего эмитента ли страны.

Бывает еще технический дефолт — когда выплаты задерживаются на небольшой срок, например, из-за перебоев в системах платежей. Несколько таких случаев произошло в 2022 году, когда другие страны блокировали платежи России. Подробнее о том, что такое дефолт.

Почему от России ожидают дефолта

О неизбежности дефолта РФ заговорили весной 2022 года. Потому что, по мнению западных стран, Россия не могла рассчитаться по своим обязательствам из-за введенных санкций. Речь идет в первую очередь о еврооблигациях, которые выпущены в валюте.

Как развивалась ситуация 2022 года

4 апреля 2022 года Минфин дал распоряжение на погашение купонов держателям еврооблигаций из заблокированных резервов. У России были на это деньги, не только в рублях, но и в валюте. Но технически государство не могло рассчитаться. Так как Минфин США блокировал все платежи, которые пыталась провести Россия. Банку JP Morgan запрещено обрабатывать операции по суверенному долгу РФ. Ограничения коснулись бумаг Russia 22 на сумму 552 млн долларов и выплат купонов по евробондам Russia 42 в размере 84 млн долларов.

Проблемы с выплатами привели к тому, что S&P заявили об SN выборочном дефолте по обязательствам в валюте. Платежеспособность государства в рублях снизили до уровня СС. Это показывало высокую вероятность наступления суверенного дефолта.

Тогда Минфин перечислил в Национальный расчетный депозитарий (НРД) 649,2 млн долларов в рублях. Выплаты можно было получить в рублях, а иностранцы смогли принять зачисления на специальные счета типа «C».

Если выплаты получают нерезиденты, они смогут купить на них валюту только по разрешению специальной вневедомственной комиссии. Либо могут потратить эти выплаты на покупку новых облигаций Минфина РФ. Также эти деньги можно расходовать на налоговые платежи или любые другие операции. Свободно купить валюту нерезиденты смогут только после разблокировки российских валютных счетов.

Но даже в такой ситуации признать дефолт довольно сложно. Для этого 25% владельцев бумаг должны подтвердить неплатежеспособность эмитента. При этом Минфин уже выкупил около 72,4% от выпуска, по которому возможно объявление формального дефолта 4 мая 2022 года. Кроме того, большинству российских инвесторов, такой поворот не нужен. Так как они получают выплаты по еврооблигациям, и многие из них готовы к платежам в рублях.

Другая проблема в объявлении дефолта — это оценка рейтинговых агентств. Все международные агентства в 2022 году отозвали суверенный рейтинг у РФ. Так что, по сути, признать наступление дефолта в РФ некому.

По международному праву нарушение договорных обязательств, в том числе смена валюты — это технический дефолт. Но, если расценивать ситуацию с точки зрения России, неисполнение обязательств скорее носит формальный, чем реальный характер. При разблокировке операций со стороны американского посредника все держатели облигаций смогут получать выплаты в стандартном порядке.

Затронуло ли это население и компании

На обычных россиян ситуация с «дефолтом» 2022 года не повлияла практически никак. Но некоторые российские компании оказались в стадии технической невыплаты долгов.

РЖД 14 марта 2022 года не смогла выплатить купон по еврооблигациям на 250 млн швейцарских франков. Причина в блокировке транзакции зарубежными банками-посредниками. По тем же причинам не прошли выплаты и по другим выпускам евробондов РЖД на сумму 650 млн фунтов стерлингов. 23 марта компания направила 23,4 млн фунтов в Deutsche Bank. Но после того как деньги пришли, банк заявил, что не сможет провести выплаты из-за санкций.

Nordgold по техническим причинам не выплатила проценты по еврооблигациям на 400 млн долларов с погашением в 2024 году. 9 апреля компания не смогла провести купонный платеж на сумму 8,25 млн долларов.

Северсталь также просрочила выплату купона по выпуску еврооблигаций с погашением в 2024 году. Citibank, который выступал банком-корреспондентом, заморозил платеж. Компания-эмитент должна была выплатить по купону 12,6 млн долларов.

Алроса 9 апреля не смогла выплатить купон на 11,6 млн долларов по евробондам с погашением в 2024 году. Компании также пришло уведомление от Ирландской фондовой биржи о делистинге еврооблигаций с 12 апреля. Теперь инвесторы не смогут купить евробонды Алросы на Ирландской бирже.

Русгидро не выплатила купоны по выпуску еврооблигаций, так как The Bank of New York Mellon заблокировал денежные средства на сумму 812,5 млн руб.

Почему о дефолте говорят сейчас

Сомнения, что Россия справится с долгами, вызывает то, какие суммы занимает Минфин, насколько активно, и под какую ставку. Например, в июне прошло дополнительное размещение бумаг с доходностью выше 12% — общий объем этой партии ОФЗ (26248) выше 600 млрд рублей. На обслуживание государственного долга из бюджета страны уходит все больше средств. Тем временем дефицит бюджета сохраняется, а Центральный банк не торопиться снижать ставку, чтобы сделать эти заимствования дешевле.

В дополнение к этому россиян настораживает волатильность курса доллара. С января по июнь американская валюта просела ниже 80 рублей. Этот, казалось бы неплохой для многих сигнал, сильно бьет по выручке экспортеров и сокращает поступления в бюджет. Возникает вопрос — из каких денег государство вообще собирается выплачивать долг.

Третий важный момент — считается, что просто предсказать дефолт практически невозможно, он наступает внезапно. Все может начаться с какой-то причины, не связанной с долгами Минфина или пополнениями бюджета напрямую. С высокой закредитованности граждан, финансового кризиса в мире, с геополитическими конфликтами. На дефолт может повлиять множество событий.

Однако стоит помнить, что в первую очередь дефолт — это невозможность расплатиться по долговым обязательствам. Далее разберем подробно, почему это произошло в первый раз и почему маловероятно сейчас.

Почему раньше в РФ случился дефолт

Современная Россия уже переживала дефолт — в 1998 году. В тот период ситуация значительно отличалась от сегодняшней. В конце 90-х годов XX века РФ столкнулась с дефолтом по внутренним причинам. Денег на обслуживание долгов и поддержание баланса бюджета у страны не было. Именно поэтому настал кризис.

В конце 90-х совокупный долг РФ доходил до 200% ВВП. Курс рубля поддерживался с помощью валютных интервенций. Деньги на стабилизацию бюджета привлекали за счет ГКО — государственных краткосрочных облигаций. Довольно быстро средств на выполнение обязательств в казне не осталось.

В 1998 году РФ могла выйти из ситуации — избежать дефолта и сохранить рейтинг. Для этого было достаточно запустить «печатный станок». Как это сегодня делают в большинстве стран мира. Новыми деньгами можно было рассчитаться с долгами по ГКО и пополнить бюджет.

Следствием такого решения стала бы сильнейшая инфляция. Но действующее на тот период правительство не захотело пойти по этому пути. В итоге 17 августа 1998 года рынок российского госдолга перестал существовать, так как правительство отказалось платить по обязательствам. Рубль за несколько месяцев обесценился в 3 раза.

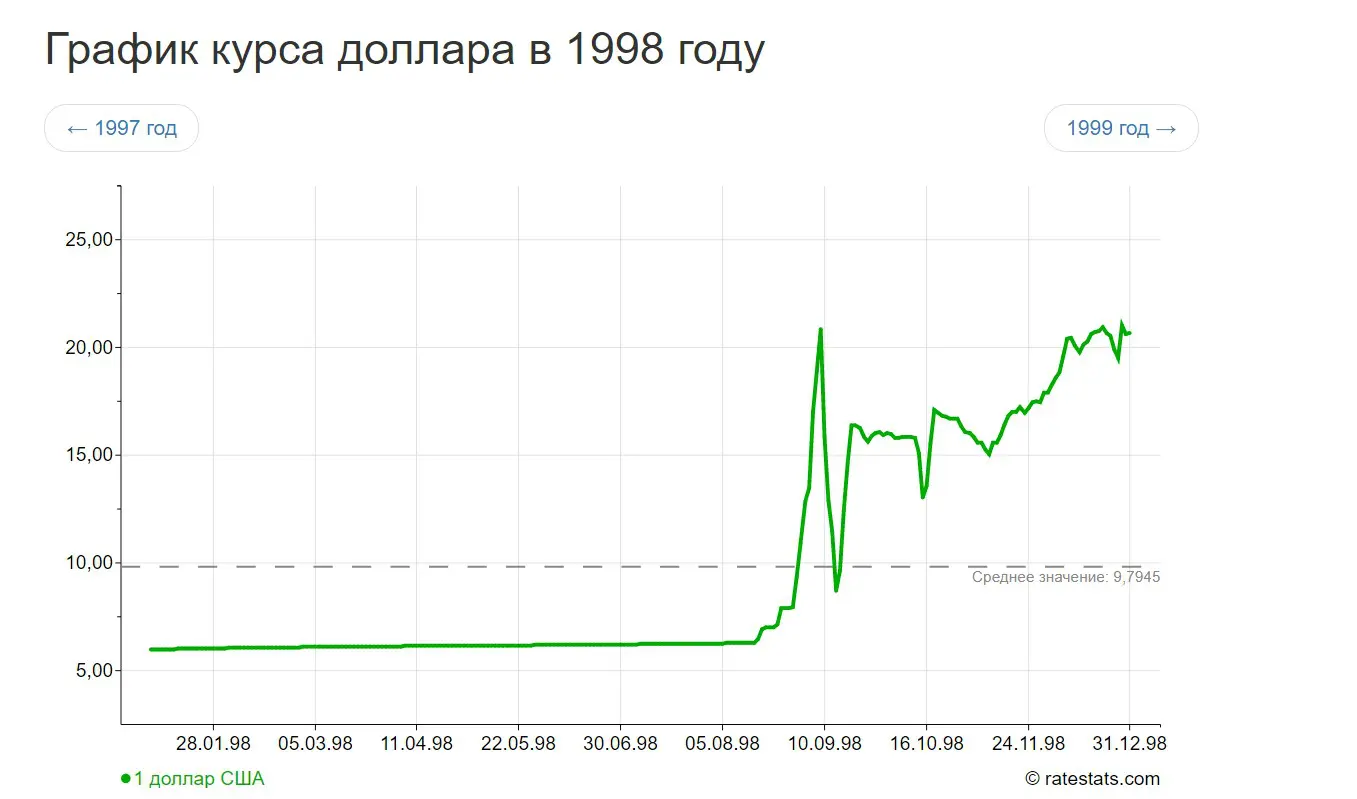

В 1998 году доллар буквально за несколько недель стал стоить выше 20 рублей вместо 5 рублей. Такое обесценивание рубля в 4 раза становится большим ударом для экономики и граждан. Источник: Ratestats

С 6 рублей в августе 1998 года до 21 рубля к концу года. После этого рубль больше никогда не удерживали. Правительство перестало контролировать курс, и он ушел в свободное плаванье.

Какие последствия были у дефолта в прошлый раз

В стране начался дефолт, который обернулся серьезным кризисом для многих россиян и компаний:

- заморозка вкладов на банковских счетах;

- банкротства банков и предприятий;

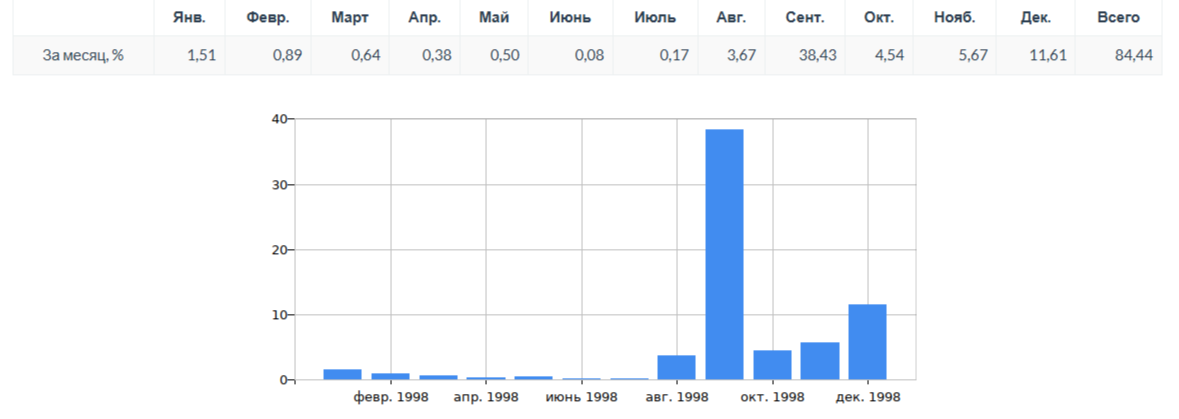

- инфляционная волна с годовым значением почти 85%.

В 1998 году инфляция могла доходить до почти 40% в один месяц, а накопленная за год получилась выше 80%. Источник: СтатБюро

Если исключить человеческий фактор и личные последствия для множества россиян, то дефолт 1998 года стал началом оздоровления российской экономики. За 2-3 года бюджет вернулся к профицитным значениям. Появились новые производства и компании, которые пришли на смену зарубежным. Они стали первым в череде импортозамещения.

Долги по пенсиям, зарплатам и социальным пособиям были выплачены, а рост ВВП достигал 7-10%. До кризиса 2008 года Россия переживала экономический расцвет. Снизилась безработица, появились новые вакансии, поднялись заработные платы.

Однако с негативными последствиями дефолта РФ боролась несколько лет. Гасила долги, реструктуризировала кредиты и заново формировала имидж государства, привлекательного для инвестиций.

Есть ли признаки дефолта в 2025 году

В марте 2022 года международное рейтинговое агентство Fitch понизило рейтинг России до уровня «дефолт неизбежен». С тех пор прошло больше трех лет, и о финансах страны все еще много опасений.

Что с кредитными рейтингами

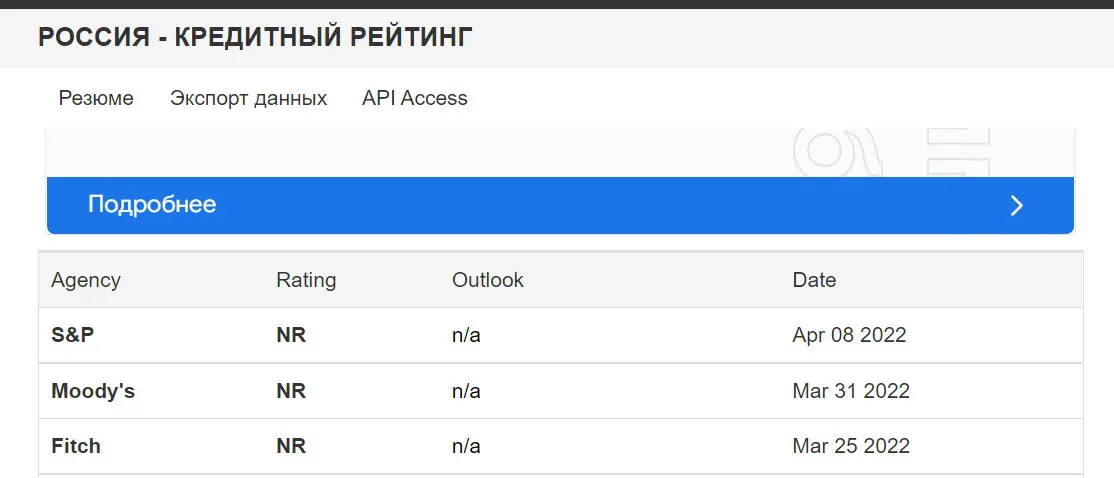

Все международные рейтинговые агентства в марте-апреле 2022 значительно снизили суверенный рейтинг РФ из-за торговых и экономических санкций. Значение показателей менялось поэтапно:

- Fitch. С 9 августа 2019 года у РФ был рейтинг BBB (стабильный). 2 марта 2022 года его снизили сразу на 6 пунктов до В (негативный). 8 марта агентство опустило значение еще ниже, присвоив рейтинг С. Это означало, что начался дефолт или подобный ему процесс, и страна оказалась в тупике, при которой нет возможностей для внешнего финансирования долга. 28 марта 2022 года Fitch Ratings отозвало суверенные рейтинги Российской Федерации.

- Moody’s. С 8 февраля 2019 года рейтинг РФ находился на уровне Bаа3 (стабильный). 25 февраля 2022 года показатель переведен на пересмотр. 3 марта того же года снижен до В3, 6 марта до Са (негативный) — обязательства близки к состоянию дефолта. 31 марта 2022 года Moody’s Investors Service отозвало суверенные рейтинги РФ.

- S&P. С 23 февраля 2018 года у РФ был рейтинг BBB- (стабильный). 27 февраля 2022 года агентство его понизило до ВВ+. 3 марта до ССС-. 17 марта до СС, что означало высокую вероятность наступления дефолта. 8 апреля 2022 агентство отозвало все суверенные рейтинги у РФ.

В 2022 году ведущие три рейтинговых агентства отозвали рейтинги, и пока что это остается так. Источник: TradingEconomics

На 4 июня 2025 года у РФ нет присвоенных рейтингов у ведущей тройки международных рейтинговых агентств. Зато в мае китайское агентство China Chengxin International Credit Rating немного повысило свою оценку России до BBB+g. Это значение говорит о среднем риске дефолта. В целом в системе рейтингов A — высокая оценка, C — низкая, а B — средняя. В феврале 2018 года у РФ была оценка BBB- от S&P, например.

Что с выполнением обязательств

Как уже говорилось, в апреле 2022 года в РФ действительно возникли технические трудности с выплатой денег. Но проблема была решена, и Россия выполняет обязательства настолько, насколько может.

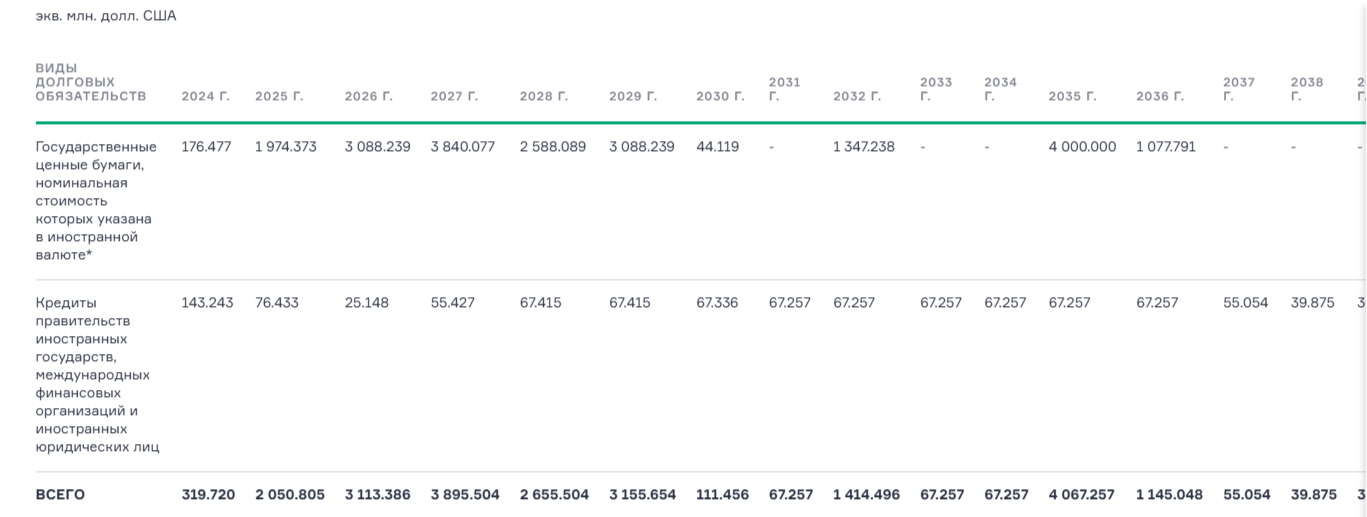

Стоит учитывать, что в 2026-2027 году Россию ждут очень крупные платежи по облигациям в иностранной валюте, превышающие таковые за, например, 2024 год, в 20 раз. Источник: Минфин России

Сейчас инвесторам приходят платежи по самым разным выпускам облигаций, и с платежами проблем нет.

Какие прогнозы

К моменту ввода западных санкций Россия в 2022 году пришла с другим «багажом», по сравнению с ситуацией 1998 года:

- положительная динамика развития и устойчивые макроэкономические показатели;

- значительный объем золотовалютных резервов, в том числе и физического золота;

- низкая долговая нагрузка.

Поэтому возможный дефолт РФ в 2022 году по внешним долгам скажется на жизни россиян не так сильно, как ситуация в 1998 году.

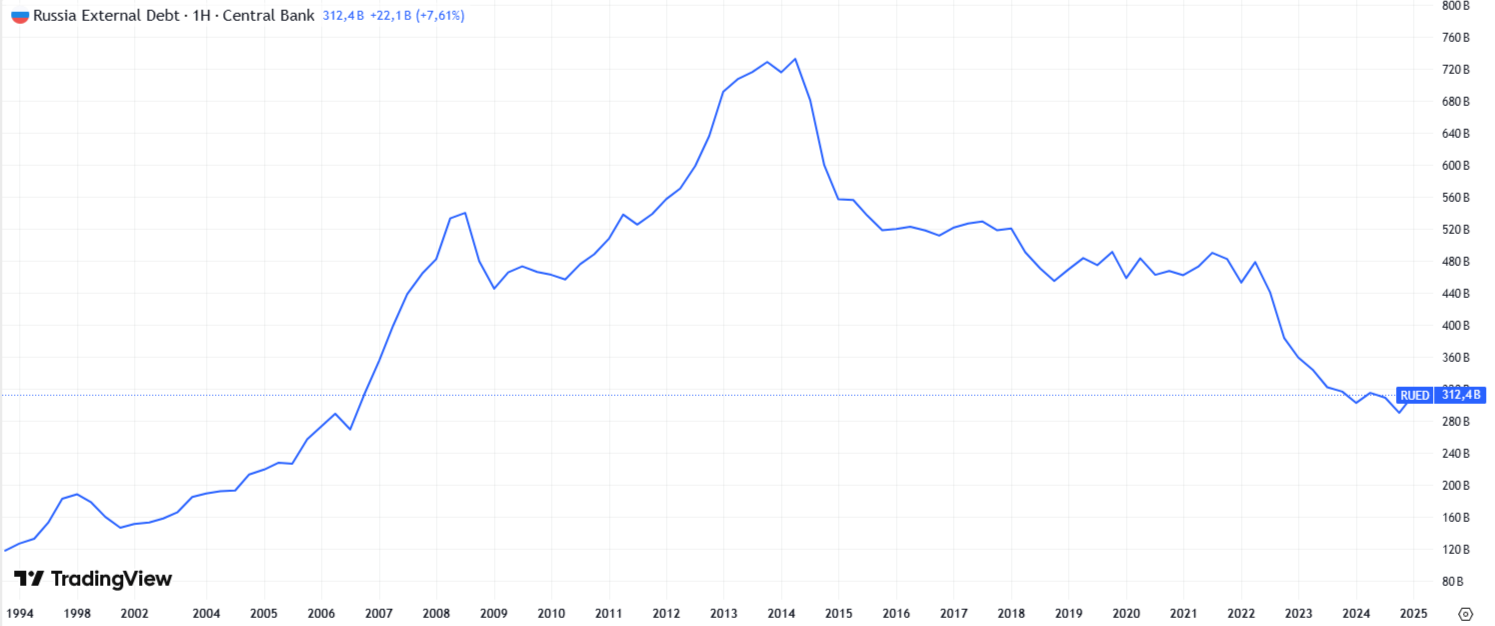

По-настоящему высоким внешний долг России был в 2013-2014, а в декабре 2024 он опустился до минимумов с 2006 года. Источник: TradingView

По состоянию на май 2025 года внешний долг России составлял 290 млрд долларов США. Из них почти 184 млрд — в иностранной валюте. Международные резервы по данным ЦБ на конец мая составили почти 680 млрд долларов.

С 2022 года цена российских облигаций неизменно падает, пусть и с некоторыми колебаниями и отскоком в 2025 году. Источник: TradingView

Падение цен на облигации России означает, что у российских инвесторов есть опасения, что Минфин не справится или откажется от обязательств по выплате долгов по заимствованиям внутренним кредиторам.

Цены на ОФЗ в рублях падают, а спрос на них снижается. Это говорит о том, что россияне ожидают роста инфляции в ближайшие годы. И поэтому инвесторы не готовы вкладываться даже в государственные ценные бумаги.

Что будет, если случится дефолт

Основные негативные последствия суверенного дефолта РФ по внешнему долгу в текущих реалиях вызовут:

- проблемы с выходом на международный рынок заимствований;

- сложности с привлечением иностранных инвестиций.

В текущих условиях эти «наказания» для России кажутся несущественными. Рынок международного капитала для РФ уже перекрыт из-за санкций. Кроме того, страна не нуждается в привлечении кредитов из-за рубежа.

Но суверенный дефолт РФ неминуемо скажется на рынке корпоративных заимствований. Компаниям будет сложнее привлекать кредиты и деньги нерезидентов, что приведет в итоге к росту цен для конечных потребителей.

Объявление суверенного дефолта России по внешним долгам никак не скажется на жизни обычных россиян. У резидентов, которые владеют еврооблигациями Минфина минимальные риски. Так как они могут получать выплаты в российских рублях.

С деньгами

По сути, объявление суверенного дефолта России — это еще один способ давления на страну на мировом рынке. Считают, что в текущих условиях это не скажется на росте курса рубля. Так как у ЦБ и Минфина есть ряд инструментов по корректировке курса. Но в долгосрочной перспективе, Россия может столкнуться с некоторыми негативными последствиями дефолта.

Кредитами

Все будет зависеть от того:

- Вызовет ли дефолт государства дефолты и банкротства крупных компаний и банков.

- Произойдет ли девальвация рубля, то есть существенное падение его курса.

При стандартном сценарии и то, и другое произойдет. Не стоит ожидать, что тогда по кредитам можно будет не платить. Даже если ваш банк обанкротится, ваш долг просто выкупит другой кредитор. Но если ваш кредит в рублях, то, скорее всего, после девальвации реальная «стоимость» ваших платежей будет не такой ощутимой.

Вкладами

А вот вклады при девальвации пострадают сильно, так как прибыль по ним может не перекрыть то, насколько обесценится валюта после дефолта. На случай, если банк обанкротится, в России есть программа страхования вкладов для сумм до 1,4 млн рублей. Но трудно сказать, стоит ли уповать на работу этой программы в условиях, когда у государства закончатся деньги, а среди крупных банков обанкротится большинство.

Другими странами

Если Россия не исполнит свои внешние обязательства, значит какие-то страны не получал от нее денег, которые рассчитывали получить. Кроме того, российским компаниям будет труднее выжить при таком масштабном экономическом потрясении, а значит будет нарушено много других договоренностей и логистических цепочек. Это может вызвать цепную реакцию. Под ударом окажутся торговые партнеры и держатели долга России.

Стоит ли сейчас паниковать

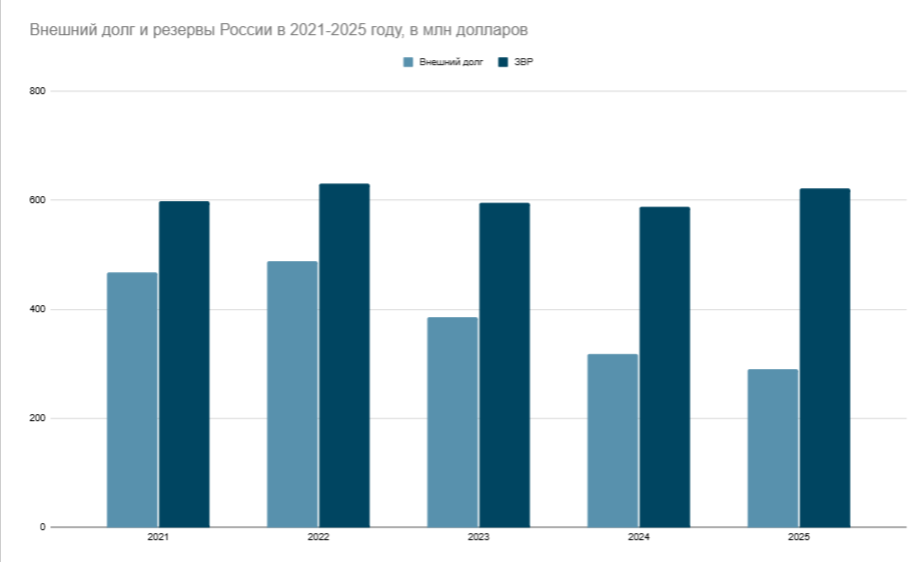

Сейчас причин для беспокойства не больше, чем было в любой момент с 2020 года. Позитив в том, насколько сильно изменилось соотношение внешнего долга России и золотовалютных резервов за это время.

Сумма международных резервов России за последние 5 лет глобально не изменилась и сейчас находится выше 600 млрд долларов. В то же время долг упал на 40%. Источник: ЦБ РФ

В то же время внутренний долг России с 2021 года вырос с 14,7 трлн рублей до 23,7 трлн рублей. Для сравнения — запланированный объем поступлений в бюджет России в 2025 году около 40 трлн рублей.

Итоги

Предсказать, когда именно в России случится дефолт и произойдет ли он вообще в ближайшие 10-20 лет, точно нельзя. В своей оценке шансов России не справиться с обязательствами ошибались многие, включая глобальные рейтинговые агентства. Однако стоит учитывать, что если в стране наращивается объем заимствований, в том числе внутренних, при высокой ставке, то это в любой случае не самый хороший признак.

Но страшнее всего для обычных россиян не дефолт сам по себе, а его последствия — в частности, девальвация. Но девальвация может произойти и по массе других причин не связанных напрямую с дефолтом государства.

Комментарии: 0

Написать комментарий