Россияне с интересом и оптимизмом изучают предложения для инвестирования накопленных сбережений. Одни выбирают ИИС, другие брокерский счет, третьи банковский вклад. Но есть и такие, кто готов рассмотреть более рискованные, но при этом гораздо более выгодные предложения, и инвестировать деньги в МФО.

Микрофинансовые компании предлагают инвесторам прибыль, которая выше, чем у остальных вариантов пассивного заработка. Специалист сервиса Бробанк расскажет, что такое инвестиции в МФО, какие риски и преимущества у такого типа вложений. А также на что обратить внимание инвестору при выборе компании микрокредитования.

- Отличия инвестиций в микрофинансовую компанию

- Какой закон регулирует деятельность МФО в РФ

- Заключение договора и начисление процентов

- Можно ли вывести деньги досрочно

- Риски инвестирования в МФК

- Преимущества инвестирования в МФО по сравнению с другими вариантами вложений

- Как выбрать компанию микрозаймов для инвестирования

- ТОП-5 МФО для инвестирования

- Итоги

Отличия инвестиций в микрофинансовую компанию

Микрофинансовые учреждения отличаются от банков по законодательному регулированию, но в некоторых аспектах они схожи. И те, и другие выдают займы частным лицам и юридическим компаниям. И там, и там принимают деньги от населения для приумножения. Но если банки размещают средства вкладчиков на депозитных счетах, то в МФО физические лица могут только инвестировать. Для компаний микрозаймов даже введен запрет на использование слов «депозит» или «вклад».

Основы инвестиций в МФО разъясняет Антон Соловьёв, генеральный Директор МФК CASHMOTOR:

|

«Инвестиции в микрофинансовые компании (МФК) могут предложить инвесторам высокие доходности по сравнению с банковскими вкладами. Это объясняется тем, что МФК взимают высокие процентные ставки на предоставляемые ими микрокредиты.

Однако, микрокредитные компании или МКК — компании с собственным капиталом менее 70 миллионов рублей — не имеют права привлекать инвестиции от физических лиц, которые не являются акционерами или учредителями. В отличие от МКК, в МФК могут инвестировать юридические и физические лица. С инвесторами заключается договор займа на сумму не менее 1,5 миллиона рублей». |

|

|---|---|

|

Антон Соловьёвгенеральный Директор МФК CASHMOTOR |

У многих МФО до сих пор ассоциируются с чем-то не до конца легальным. Но за последние 20 лет этот рынок сильно изменился. Сергей Гатауллин, техноброкер, экономист, IT-менеджер, кандидат экономических наук, пишет об МФО так:

|

«Деятельность МФО в нашей стране эволюционирует и проходит путь от выдачи микрозаймов под космические проценты заемщикам с недостаточной финансовой грамотностью и последующего активного сотрудничества с коллекторами по «выбиванию» таких долгов, к регулируемой деятельности под контролем ЦБ, с вполне понятными условиями и рисками, предполагающими оценку.

То есть за последние пять-семь лет сформировано как нормативно-правовое, так и клиентское пространство, а инвесторы могут оценить уровень риска и принять для себя решение относительно приемлемости данного финансового инструмента». |

|

|---|---|

|

Сергей Гатауллинтехноброкер, экономист, IT-менеджер, кандидат экономических наук |

Прямо сейчас существенно меняется бизнес-модель МФО.

Снижается доходность. например, Центральный банк ограничил максимальный ежедневный процент по микрозаймам на уровне 0,8%. Теперь МФО не могут получать с займов огромные прибыли. Ограничена и максимальная сумма переплаты — она не должна превышать 130%. То есть с займа в 10 тысяч рублей максимальные накопленные проценты могут составить только 13 000 рублей. В одном из своих отчетов Центробанк открыто говорит, что эти изменения затронут минимум треть участников рынка.

Снижаются риски. Центробанк вводит ограничения на выдачу займов клиентам с высоким уровнем задолженности, макропруденциальные лимиты. В итоге МФО не могут в большом объеме выдавать займы всем, кому можно. Согласно отчету ЦБ от 2 квартала 2023 года, лишь 25% займов были выданы заемщикам с показателем долговой нагрузки (ПДН) от 80%. Тогда действовал лимит таких выдач в 35%, но в 4 квартале 2023 года, например, этот лимит понижен уже до 15%.

В том числе на фоне этого МФО стали выдавать больше займов не в краткосрочном сегменте и под высокие проценты, а в среднесрочном под более низкие ставки, но более надежным заемщикам. Так, на краткосрочные займы приходилось только 35% всех выдач.

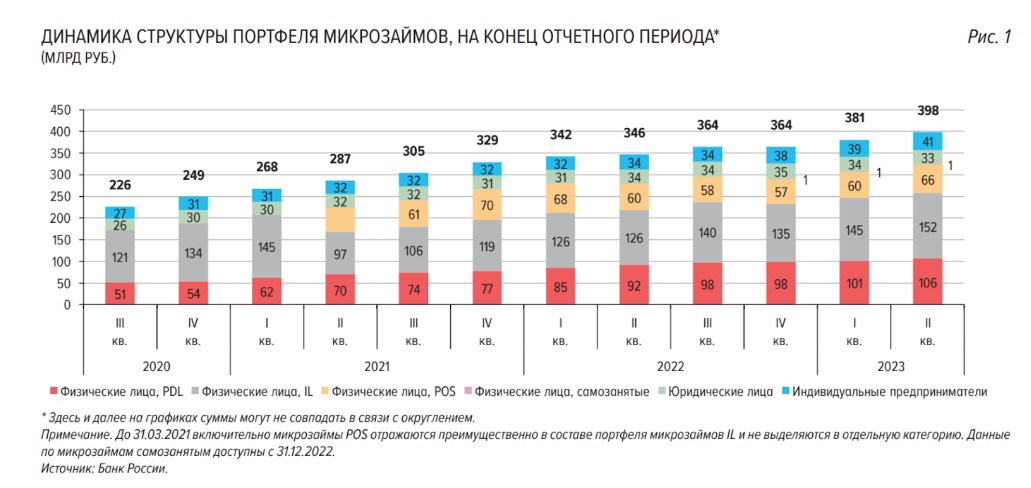

В 2021 году МФО стали оформлять рассрочки на товары (POS). Заметно, что большая часть займов выдается в сегменте среднесрочных займов IL, а не краткосрочных займов PDL. Источник: https://cbr.ru/

Появляются новые клиенты. Недавно МФО стали сотурдничать с маркетплейсами — теперь там можно оформлять рассрочку на товары в МФО. Центробанк также отмечает рост числа клиентов из сферы малого и среднего предпринимательства.

Все МФО в РФ делятся на два типа:

- Микрофинансовые компании (МФК). Крупные организации с капиталом от 70 млн рублей, которые могут привлекать средства частных лиц и даже размещать облигации.

- Микрокредитные компании (МКК). Небольшие компании с капиталом от 5 млн рублей, которым запрещено привлекать средства не от учредителей.

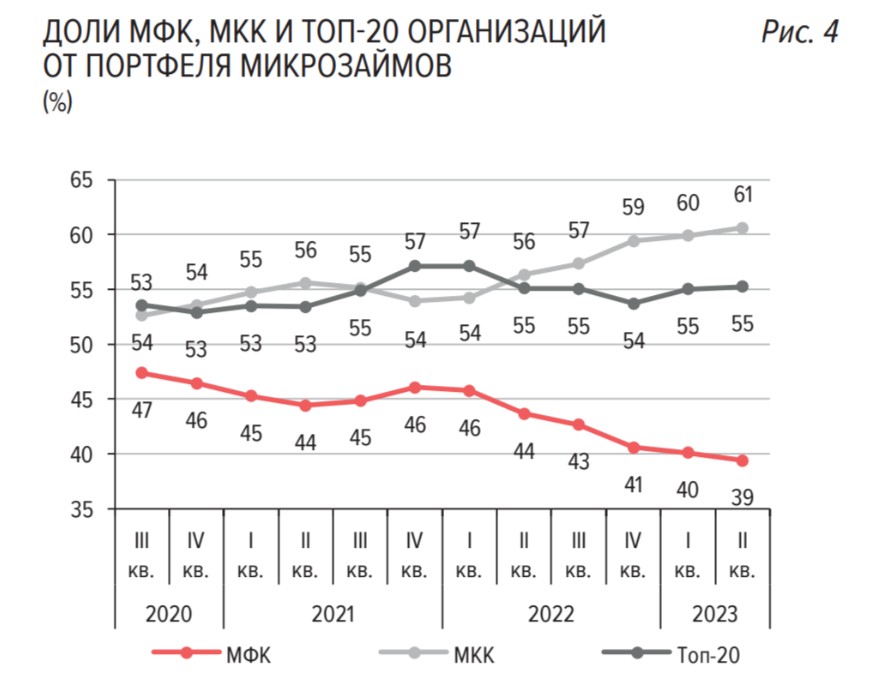

Рынок микрозаймов сильно меняется. В частности, небольшие МКК, доступа к которым нет у частных инвесторов, на второй квартал 2023 года занимали большую долю портфеля микрозаймов, чем крупные МФК. Однако достаточно стабильной остается доля 20 крупнейших организаций. Источник: https://cbr.ru/

Минимальная сумма инвестирования в МФО для физического лица или индивидуального предпринимателя — 1,5 млн российских рублей, для юридического — 500 тысяч рублей.

С полученного дохода необходимо самостоятельно уплатить подоходный налог. Для частных инвесторов он равен 13% или 15%, в зависимости от налоговой базы. Кроме того, такие инвестиции не застрахованы государством.

Если в МФО говорят, что сумма вложений будет застрахована, инвестора намеренно вводят в заблуждение либо обслуживающий специалист неверно преподносит информацию.

Срок инвестирования колеблется от месяца до 3 лет. Процентная ставка, которую предлагают МФО на вложенный капитал, находится в диапазоне от 12 до 20% годовых. Иногда в рекламе можно встретить предложения в 30-40%. Но помните, чем выше процент обещанной доходности, тем больше вероятность стать участником финансовой пирамиды или другой мошеннической схемы.

Какой закон регулирует деятельность МФО в РФ

Деятельность микрофинансовых компаний регламентирует ФЗ РФ №151 от 02.07.2010 года. Центробанк контролирует, как МФО выполняют работу, и проверяет наличие действующих лицензий.

Перед началом инвестирования самостоятельно проверьте актуальность лицензии у микрофинансовой компании в реестре на сайте ЦБ РФ. Этот реестр в том числе содержит ссылку на официальный сайт организации — перейдите по ней, чтобы избежать сайтов-подделок. Не сотрудничайте с МФО, которые вызывают сомнение.

С 29 марта 2016 года в ФЗ №151 внесена поправка. Она относится к инвесторам, которые вложили в МФО сумму больше 3 млн рублей. При банкротстве МФО эти лица получат приоритетное право на возврат денег с продажи имущества компании. С остальными инвесторами МФК тоже придется рассчитаться. Это проконтролирует Центробанк. Просто так исчезнуть у компании микрозаймов не получится. Но процесс возврата длительный, и будет проходить только в судебном порядке.

Заключение договора и начисление процентов

Микрокредитная организация с каждым вкладчиком оформляет договор займа, где инвестор выступает кредитором, а МФО — заемщиком. В тексте двустороннего соглашения обязательно указывают:

- реквизиты сторон;

- срок;

- сумму инвестиции-займа;

- установленный процент;

- права и обязанности сторон;

- порядок выплаты процентов с указанием номера счета, куда их переводить.

Схема начисления процентов на инвестиции в МФО похожа на банковские вклады. Бывают программы с ежемесячным начислением и выплатой процентов, ежеквартальным или общей суммой в конце срока. Некоторые компании даже предлагают варианты с капитализацией процентов. В этом случае на уже накопленные проценты тоже начислят дополнительный процент прибыли, что увеличит итоговую доходность от инвестиции. Подробнее о том, что такое капитализация.

Важно помнить, что с полученной в текущем году прибыли физлица обязаны самостоятельно уплатить НДФЛ до февраля следующего года. Но большинство МФО облегчает жизнь своим вкладчикам, и делают это за него. Для этого в договоре инвестор указывает дополнительно свой ИНН.

Можно ли вывести деньги досрочно

Инвестированные в МФО деньги можно вывести досрочно, но не каждого вкладчика устроит схема, которую предлагают компании. Суть в том, что в большинстве компаний микрозаймов до истечения срока позволяют забрать только разницу сверх 1,5 млн рублей. То есть, если общая сумма инвестиций 2,7 млн, то компания микрокредитования вернет инвестору только 1,2 млн. Оставшиеся 1,5 млн рублей придется ждать до окончания срока инвестирования.

МФО не обязаны возвращать досрочно деньги инвесторам, если это не прописано в условиях договора.

Если в МФО предусмотрено досрочное изъятие инвестиций, компания может вернуть деньги по запросу клиента.

Например, клиент разместил в МФК 3 млн рублей по ставке 20% годовых, а при условии досрочного изъятия — 17%. Через 4 месяца вкладчик решил приобрести автомобиль и вывести свои деньги из МФО. По условиям договора в примере, клиент информирует МФО о намерении досрочного изъятия за один календарный месяц. Для этого он пишет заявление, и спустя 30 дней компания возвращает ему всю сумму взноса с начисленными процентами по сниженной процентной ставке.

Общий срок инвестирования в примере составил 5 месяцев. За этот период инвестор получит итоговую сумму 3 184 875 рублей, после вычета подоходного налога из полученной процентной прибыли в 212 500 рублей. НДФЛ в размере 13% равен 27 625 рублей.

Риски инвестирования в МФК

Инвестиции в МФО рискованны.

Нет страхования. Государство не страхует деньги инвесторов МФО, в отличие от банковских вкладов. Только некоторые МФО заключают договора со страховыми компаниями, но, как правило, на небольшие суммы. Они не покрывают все риски инвестора. Кроме того, чаще всего страхование проходит у дочерних страховщиков, которые могут разориться одновременно с микрокредитной компанией.

Внезапное банкротство. В компании микрофинансирования заемщики очень часто не возвращают деньги. У части должников нет никакого имущества или источников дохода. Поэтому даже судебные разбирательства не помогут вернуть деньги самому МФО. От этого пострадают и все инвесторы. Добиться возврата своих вложений без помощи опытного юриста будет очень сложно.

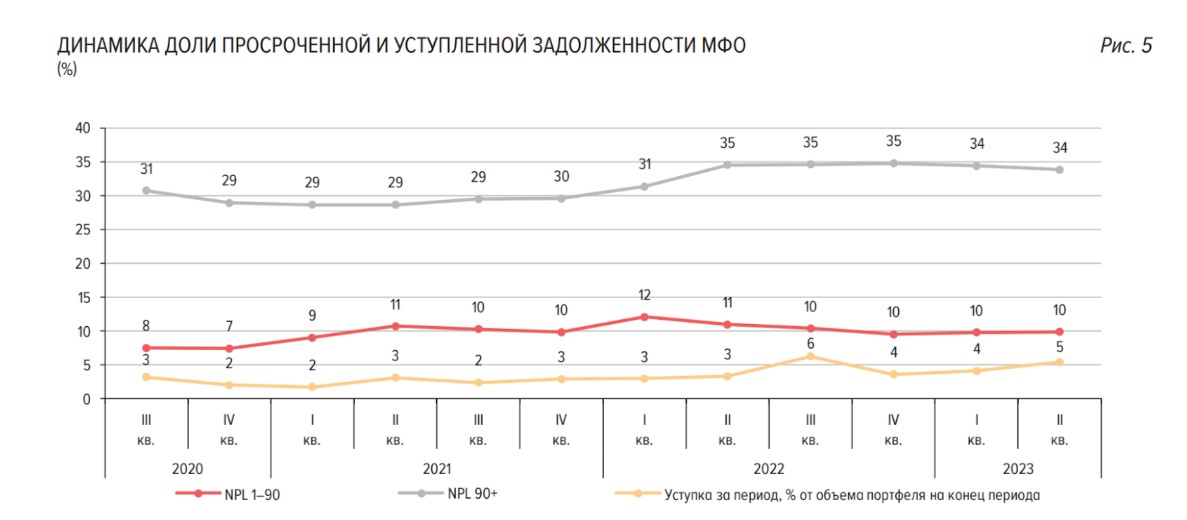

Как видно по графику выше, экономические события в 2022 году привели к увеличению просрочек на рынке МФО, но не такому сильному, как можно было ожидать. Сейчас требования Центробанка по соблюдению макропруденциальных лимитов ограничивают выдачу микрозаймов заемщикам с высоким уровнем закредитованности и вынуждают компании тщательнее проверять клиентов. Источник: https://cbr.ru/

Высокий порог для начала инвестиционной деятельности. Не каждый россиянин способен выделить 1,5 рублей на инвестиции в МФО.

Выплата подоходного налога. При работе с индивидуальными инвестиционными счетами, государство дает право вкладчику вернуть уплаченный подоходный налог. При вложении средств в МФО сумма НДФЛ не возвращается инвестору.

Мошеннические схемы. В небольших городах и удаленных регионах нелегальные организации проводят рекламные кампании, собирают мнимые «вклады» от населения в 10-100 тысяч под 50% годовых и исчезают. Некоторые схемы более изощренны, избежать их позволит только тщательная проверка МФО по всем направления.

Помните: законодательно установленный порог для инвестиций в МФО высокий, в том числе и для безопасности тех, кто решил в них инвестировать. Критично оценивайте любые обещания баснословной прибыли, так работают только мошенники.

Некоторые эксперты, отмечают, что хотя инвестиции в МФО рискованны, на деле они ничем не хуже вложений в другие компании и сектора. Павел Огнев, руководитель отдела по работе с инвесторами МФК «Лайм-Займ», считает:

|

«Если говорить о рисках — в целом, они не выше, чем при инвестировании в компании любого другого сектора. Единственный момент: инвестиции по договорам прямого займа не покрываются страховкой Агентства страхования вкладов. Из-за этого продукт представляется для инвестора более рискованным. Но в то же время и ставки по данному продукту, как правило, существенно выше банковских, а доступный набор опций — срок инвестирования, порядок выплаты процентов, порядок досрочного расторжения — шире. Это позволяет инвестору подобрать вариант, который наиболее полно удовлетворяет его текущие потребности.

Кроме того, законодательством предусмотрена дополнительная мера защиты: инвесторы-физические лица, не являющиеся участниками соответствующей компании, в случае возможного банкротства МФК имеют право на первоочередное взыскание. Также важно отметить, что после вступления в силу разделения прав МФК и МКК на рынке не было ни одного прецедента, когда МФК не рассчиталась бы по своим обязательствам перед инвесторами». |

|

|---|---|

|

Павел Огневруководитель отдела по работе с инвесторами МФК «Лайм-Займ» |

Преимущества инвестирования в МФО по сравнению с другими вариантами вложений

Инвестирование в микрофинансовые компании хоть и рискованное, но выгодное дело. Основные преимущества вкладчиков:

Высокая прибыль. В банке сложно найти вклады близко к уровню ключевой ставки. А доход от инвестиций в МФО может достигать и 25%.

Право выбора срока инвестирования и типа начисления процентов. Инвестор вправе выбрать период, на который он вкладывает деньги — месяц, квартал, полугодие или 1-3 года. И также определить тип начисления процентов — ежемесячно, ежеквартально или в конце срока. Как правило, от этого напрямую зависит процентная ставка. Если инвестора не устраивают условия в одной МФК, он может найти другую.

Прозрачные условия. Процентные ставки, их правила начисления и выплаты прописаны в тексте договора. Микрофинансовая компания не сможет их изменить в одностороннем порядке. Поэтому у инвестора есть гарантия, которая подтверждена официальным документом.

Самостоятельное страхование. Инвестор вправе застраховать свои вложения в крупной страховой компании и снизить тем самым риски. Но затраты на услуги страховщика уменьшат итоговую прибыль.

Как выбрать компанию микрозаймов для инвестирования

В РФ на октябрь 2023 года в реестре числится свыше 1041 МФО, из них только 34 МФК, в которые можно инвестировать. А в период с 2011 до 2020 года в России было закрыто 7717 компаний микрозаймов. Поэтому очень важно вложить инвестиции в МФО, у которой есть право на такую деятельность.

При выборе МФО, в которую хотите инвестировать собственные накопления, проверьте:

- Включение в государственный реестр микрофинансовых компаний на сайте Банка России и наличие номера выданного бланка свидетельства о регистрации.

- Присутствие МФК в перечне саморегулируемых организаций, который опубликован также на сайте Центробанка.

- Включение компании в Единый государственный реестр юридических лиц на сайте ФНС.

- Финансовую отчетность, которую компания подает в Центробанк. Основные показатели находятся в онлайн доступе.

- Срок работы МФО на рынке больше двух лет.

- Условия инвестирования и возможность досрочного расторжения договора.

- Отзывы бывших и настоящих инвесторов, которые уже вкладывали в эту компанию.

- Рекомендации экспертов и рейтинговых агентств.

- Стороннюю информацию об МФО в СМИ и интернете.

- Наличие официального сайта компании, где собраны данные о планах развития, перспективах и учредителях. Но эту информацию следует проверять с особой тщательностью. Мошенники часто приписывают себе несуществующие достижения и дают несбыточные обещания.

Не забывайте главное правило инвестора: чем выше обещанная доходность, тем серьезнее риски, связанные с ее получением. И, если выбранная МФО внезапно обанкротится, вероятность вернуть все вложенные деньги меньше, чем при работе с другими инвестиционными инструментами.

ТОП-5 МФО для инвестирования

Специалист сервиса Бробанк сравнил, какие МФО показывают максимальную доходность от инвестиций, и где наиболее привлекательные условия для инвесторов:

Money Man. В октябре 2022 года присвоен достаточно высокий кредитный рейтинг ruBBB- со стабильным прогнозом. Это бренд компании «Онлайн микрофинанс». Известна, как первая МФО в России, которая вела бизнес полностью онлайн. Это одна из крупнейших МФО, которая работает не только в России, но и еще в пяти странах, а том числе Грузии, Казахстане, Мексике, Бразилии.

Манимен предлагает вложиться на 3 месяца с доходностью 15% годовых или на год с доходностью 11,5% годовых. Эти предложения доступны только для новых клиентов. Чтобы стать инвестором, нужно заполнить специальную заявку.

Займиго. В декабре 2022 года присвоен рейтинг ruB со стабильным прогнозом. У этой МФО одни из самых прибыльных условий. Инвестировать можно от 1,5 до 10 млн рублей на срок в 6,12 или 24 месяца. Причем проценты составляют 15-20% и тем больше, чем длительнее срок инвестиций. Начислять прибыль могут ежемесячно или в конце срока. Компания работает с 2013 года и заявляет, что готова к обсуждению индивидуальных условий.

Быстроденьги. В июле 2023 года компания получила рейтинг ruBB со стабильным прогнозом. Одна из самых известных на рынке микрокредитования. Предлагает отдельные программы для физических лиц, ИП и юридических лиц. Филиалы сети есть в 118 городах РФ. В 2021 году компания выдала 391 тысячу займов, а накопительный портфель вырос до почти 2,5 млн рублей.

Вложить деньги можно на срок от 6 до 26 месяцев, под 16-18% с увеличением вместе в длительностью инвестиций.

CarMoney. В декабре 2022 года получен рейтинг ruBB-. Компания существует с 2011 года и специализируется на займах под залог машины. Это значит, что МФО несет меньшие кредитные риски и с меньшей вероятностью дойдет до банкротства из-за невозвратов займов клиентами. Вложить деньги можно только на относительно длительный срок — 12, 18, 24 или 36 месяцев. Процентная ставка 15-17%.

CASHMOTOR. «Эксперт РА» не публиковали рейтинг для этой компании. Еще одна МФО, выдающая займы под залог автомобилей. Как и в предыдущем случае, деньги придется выложить минимум на год, а максимум — на три. Ставка зависит от суммы и срока и колеблется на уровне 15-18%. Возможен досрочный возврат средств.

Итоги

Какую микрофинансовую компанию выбрать, решает каждый для себя сам. Большинство МФО встраивают калькуляторы для инвесторов. Они показывают, какая прибыль от вложения будет по индивидуальным параметрам. На ставку и итоговую доходность чаще всего влияет срок и вложенная сумма.

Условия и процентные ставки на инвестиции в МФО постоянно меняются. Поэтому актуальные предложения смотрите на день оформления договора.

Опытные инвесторы советуют на высокодоходные, а значит и рискованные проекты, выделять не более 10% или даже 5% от всего инвестиционного капитала. Минимальный порог входа в 1,5 млн сужает число инвесторов, которые подходят по этому параметру. Потому что при рациональном подходе у вкладчика в этот сектор должно быть минимум 7,5 млн рублей капитала в обороте. С меньшим объемом средств у инвестора слишком велик риск потерять все свои сбережения.

Статья не является инвестиционной рекомендацией. Инвесторы сами принимают решение в какие активы, на какой срок и какие суммы вкладывать.

Комментарии: 0