Изменение условий ипотеки с господдержкой в 2026 году

Условия выдачи льготной ипотеки и ее параметры менялись несколько раз со дня ее создания. Менялись и сроки действия программы. Она была создана в 2020 году как инструмент поддержки граждан и застройщиков в период пандемии.

Программа софинансирования процентной ставки по ипотеке в случае покупки новостройки оказалась весьма популярной, поэтому Правительство РФ неоднократно продляло ее действие. Но менялись некоторые условия и процентные ставки.

В середине 2022 года программа должна была закончиться, но было принято решение продлить ее действие до конца года. В кризисный период ставка была увеличена до 12%. По мере снижения ключевой ставки Центрального банка вернулось значение процента по льготной ипотеке в 7%.

Льготная ипотека с господдержкой должна была закончить свое действие в конце 2022 года, но Правительство РФ приняло решение снова продлить срок до 1 июля 2024 года. При этом процентная ставка увеличена до 8% годовых.

Параметры программы господдержки ипотеки в 2026 году

Оформить ипотеку на льготных условиях можно только в случае приобретения недвижимости от застройщика. Это может быть как готовый объект, так и строящийся. Вторичное жилье в ипотеку с господдержкой приобрести невозможно. Такие покупатели могут воспользоваться другими специальными программами — о них ниже.

Ключевые условия:

- покупка недвижимости от застройщика;

- обращение в банк, который уполномочен выдавать жилищные кредиты по этой программе;

- наличие первоначального взноса от 30%;

- срок заключения договора — до 25-30 лет;

- сумма кредита до 6 млн для всех регионов.

Фактически под условия получения льготной ипотеки в 2026 году попадает большинство сделок. И есть смысл отказаться от покупки вторичного жилья в пользу новостройки. Сначала выбираете новостройку, после обращаетесь в один из банков, который ее аккредитовал. Сама ипотека оформляется стандартным образом.

Суть господдержки ипотеки на покупку жилья — софинансирование государством ставки. Например, банк по факту выдает ипотеку под 12%, но договор заключается на 8%. Оставшиеся 4% банк получает в виде компенсации от государства.

Если рассматривать, кому доступна ипотека с господдержкой в 2026 году, то по классической программе на новостройки никаких критериев к заемщику закон не устанавливает. Только банк говорит о требованиях к заемщику, которым нужно соответствовать.

Кроме того, банки выдают ипотеку на квартиры, дома и таунхаусы, которые возвели или возводят аккредитованные ими строительные компании. Вы можете сначала выбрать объект и обратиться в один из его партнерских банков или сначала выбрать банк и посмотреть список аккредитованных им объектов в вашем городе.

Аккредитация — это доскональная проверка банком застройщика и самого объекта. Банку важно принять в залог недвижимость, которая юридически чиста и не несет рисков. Для заемщика это тоже хорошо.

Как получить ипотеку с господдержкой

Заявки на льготную ипотеку по госпрограмме принимаются до 1 июля 2024 года. Возможно, после программа снова будет продлена. В целом, процесс оформления жилищного кредита ничем не отличается от стандартного:

- Определяетесь с застройщиком банком, можете сразу присмотреть конкретный объект, чтобы прицениться. Помните об ограничения по сумме кредита.

- Подаете в банк заявку, получаете одобрение. Банк сообщает сумму, на которую вы можете рассчитывать.

- Собираете документы на выбранный объект. Застройщик уже знает, какой пакет нужен. Он соберет его и может даже сам передать в партнерский банк.

- Банк проверяет документы, принимает от заемщика первоначальный взнос. Если все условия льготного ипотечного кредита соблюдены, дается окончательное одобрение.

- Заемщик заключает договор под льготную ставку 7-8%, получает права собственности и передает недвижимость в залог (если объект уже сдан).

В итоге, если все ипотечные договора сейчас заключаются минимум под 16-18%, заемщик получает жилищный кредит под 7-8%. В текущих реалиях это практически единственная возможность взять ипотеку.

Какие банки выдают ипотеку с господдержкой в 2026 году

В программу включены все крупные российские банки, в которых граждане обычно и оформляют жилищные кредиты. Обратите внимание, что условия предоставления ссуды и ее параметры могут быть разными. Даже по части ставки по льготной ипотеке банки конкурируют.

Сравнительная таблица предложений:

| Банк |

Ставка |

Первый взнос |

Срок |

| Сбербанк |

от 8% при использовании сервиса электронной регистрации |

от 30,1% |

до 30 лет |

| ВТБ |

от 8% при использовании онлайн-сервисов |

от 30,1% |

до 30 лет |

| Газпромбанк |

от 8% при страховании жизни и здоровья |

от 30% |

до 30 лет |

| Россельхозбанк |

от 8% при использовании онлайн-сервисов |

от 30% |

до 30 лет |

| Росбанк |

от 5,75% при применении опции «Льготная новостройка» |

от 30,1% |

до 35 лет |

Каждый банк предлагает ипотечным заемщикам приобрести программу дополнительного страхования жизни и здоровья. Если заемщик от нее отказывается, ему нужно быть готовым к тому, что из-за рисков ставка увеличится примерно на 1%. Это актуально во всех банках, указанных выше.

Что изменилось в условиях льготной ипотеки в 2024 году

Программа льготной ипотеки запущена для того, чтобы сделать жилье от застройщика доступнее для россиян. Суть проста: банк выдает ипотечный кредит по сниженной ставке, а государство компенсирует банку разницу между рыночной и льготной ставкой.

В 2020 году такая программа стала настоящим прорывом: объемы выдачи ипотеки возросли, россияне начали массово покупать жилье на первичном рынке. Успех программы с господдержкой заключался в том, что оформить ее могли все, кто планировал купить новостройку без дополнительных условий.

Но со временем цены на первичное жилье сильно выросли, потому что застройщики платили большие комиссии банкам, и стали включать комиссионное вознаграждение в стоимость квартир. Это вызвало беспокойство Центробанка: сначала регулятор повысил проценты, потом ограничил околонулевые ставки от застройщика.

15 декабря 2023 года вышло Постановление Правительства Российской Федерации №2166. Документ значительно изменил условия кредитования с использованием льгот от государства.

Программа для новостроек

По постановлению с декабря 2023 года условия по льготной ипотеке для новостройки изменены:

- Минимальная ставка 8% годовых.

- Лимит — 6 млн рублей для всех регионов.

- Первоначальный взнос — не менее 30% от стоимости жилья с возможностью использования маткапитала.

Кроме того, согласно постановлению Правительства РФ, появился новый принцип в кредитовании — одна льготная ипотека в одни руки. Если до 23 декабря 2023 года уже был оформлен ипотечный кредит по госпрограмме, воспользоваться еще одной льготной ипотекой не получится.

Исключение — «семейная ипотека». Если в семье после взятия и закрытия одной льготной ипотеки родится еще один ребенок, и семья решит купить жилье побольше, тогда можно еще раз воспользоваться льготой.

Семейная ипотека

Условия по программе для семей с детьми пока остались прежними:

- процентная ставка 6% годовых,

- первый взнос от 20%,

- сумма кредита — до 12 млн рублей для Москвы, Санкт-Петербурга, МО и ЛО, и до 6 млн для остальных регионов.

Глава Центробанка считает, что для снижения и выравнивания цен на первичном и вторичном рынках жилья, необходимо ужесточать условия по льготным программам. Уже сейчас высказывают идеи, что нужно сделать ставки дифференцированными, либо распространить действие льготной программы только на регионы с невысоким спросом.

Условия выдачи льготной ипотеки в Сбербанке и ВТБ

Правительственное постановление от 15 декабря 2023 года внесло изменения в условия кредитования не только для заемщиков, но и для банков. Для них снизили предельный размер субсидий по госпрограммам на 0,5%.

Снижение произошло из-за пятого подряд повышения ключевой ставки ЦБ. И теперь у банков значительно вырастут недополученные доходы по кредитам, и они станут для кредиторов менее выгодными.

Чтобы не повышать ставки и сохранить доступность ипотечных программ для заемщиков, некоторые банки решили ужесточить условия выдачи. В частности, Сбербанк и ВТБ теперь выдают ипотеку с господдержкой только для покупки жилья у своих партнеров.

Сбербанк

Сбербанк 26 декабря опубликовал статью о новых условиях выдачи льготной ипотеки. Теперь такие кредиты доступны только на покупку жилья у застройщиков, которые участвуют в программе субсидирования от Сбербанка.

Новые условия применяют:

- к ипотеке по господдержке;

- семейной ипотеке;

- дальневосточной ипотеке;

- арктической ипотеке;

- ипотеке для IT.

Изменения вступают в силу с 10 января 2024 года. Соответственно, если кредитный договор подписан до этой даты включительно, никаких дополнительных ограничений на объект недвижимости не будет.

Если же заемщик подписал кредитный договор 11 января 2024 года или позже, выдача кредита будет проведена только с применением субсидирования от застройщика. Требования распространяются только на квартиры, а на ИЖС нет.

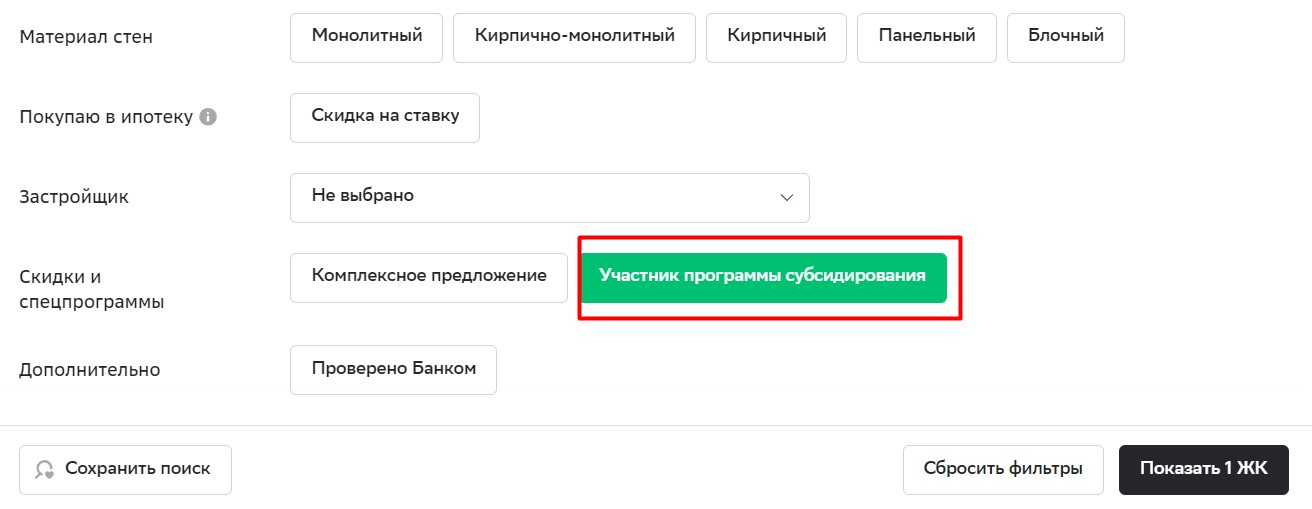

Проверить, подключен ли выбранный вами ЖК к программе субсидирования от застройщика можно на портале Домклик на «витрине новостроек». Для этого в расширенном поиске выберите опцию «Участник программы субсидирования».

Участники программы субсидирования Сбербанка

Если выбранная квартира не участвует в программе субсидирования, заемщик может оформить ипотеку по рыночной ставке или выбрать другой объект недвижимости у застройщика-партнера банка.

ВТБ

ВТБ вслед за Сбербанком также принял решение ужесточить условия по выдаче льготных кредитов по программам господдержки. С 12 января 2024 года купить жилье по льготной программе можно только у застройщиков-партнеров банка.

Получить информацию об аккредитации партнера можно у ипотечного менеджера ВТБ или непосредственно у застройщика. Также посмотреть перечень застройщиков можно на сайте компании в разделе «Стратегические партнеры банка».

Если клиент вышел на сделку до 12 января, он сможет заключить ее на прежних условиях. Если же одобрение банка было получено, но заемщик еще не подписал договор, он может столкнуться с ограничениями в выборе объекта недвижимости по льготной ипотеке.

Льготная ипотека для семей с детьми в 2026 году

Несмотря на значительное повышение ставок по ипотечным кредитам, ипотека с господдержкой для семей с детьми не отменена. На стандартных условиях программа действует также до 1 июля 2024 года. Если в семье есть ребенок-инвалид, она может оформить семейную ипотеку до конца 2027 года. В 2023 году условия льготной ипотеки для семей расширились.

Основные моменты льготной ипотеки для семей с детьми в 2026 году:

- право на получение ипотеки с государственной поддержкой по этой программе есть у семей (одиноких родителей), в которых в период с 1 января 2018 года по 31 декабря 2023 года родился ребенок. Хоть первый, хоть второй или третий — не важно;

- воспользоваться льготой могут семьи с ребенком-инвалидом вне зависимости от даты его рождения;

- с 1 января 2023 года на льготные условия могут претендовать также семьи с двумя несовершеннолетними детьми и более вне зависимости от даты их рождения;

- если речь об усыновлении в этот период, семья также подходит под условия льготной программы;

- ставка по кредитному договору — 5-6%;

- обязательный первоначальный взнос от 15%;

- сумма сделки. Для Москвы, СПб и их областей — до 12 млн, остальные — до 6 млн.

Семейная ипотека с господдержкой тоже ориентирована на приобретение новостройки от юридического лица. Исключения — объекты в сельских поселениях на Дальнем Востоке, они могут быть вторичными.

При оформлении любой ипотеки, в том числе с господдержкой, заемщик может использовать материнский капитал.

Льготная Дальневосточная ипотека

В 2026 году продолжает действовать и самая выгодная Дальневосточная ипотека с господдержкой, ставки по которой — самые низкие по рынку. Льгота действует только при покупке жилья в регионах ДФО.

По условиям программы можно приобрести новостройку в городе. Если это сельская местность, подходят и объекты вторичного рынка. Ставка по кредиту — 1-2%, заявки принимаются до конца 2024 года. Заемщиками могут стать граждане до 35 лет. С 2022 года для врачей и учителей нет критериев по возрасту, но они должны иметь стаж в регионах ДФО от 5 лет.

В заключение

В 2026 году льготная ипотека по-прежнему выдается. Условия стандартной с господдержкой изменены, ставка стала выше. Но это все равно выгодные предложения на фоне стандартной ипотеки.

Что касается Семейной и Дальневосточной ипотеки, на момент создания материала правительство не анонсировало никаких изменений. Но нельзя исключать того, что ставки по этим программам тоже будут увеличены, или программы закроются досрочно из-за исчерпания бюджета софинансирования — в текущих условия денег на компенсации нужно давать больше.