Ипотека в связи с санкциями значительно подорожала, ставки увеличились вдвое, в итоге жилищное кредитование оказалось практически замороженным. Также волнения возникают у граждан, которые уже оформили ипотеку, они боятся повышения ставок по уже оформленному договору. Ответы на волнующие вопросы и актуальные условия банков — на Бробанк.ру.

- Почему ипотека в условиях санкций значительно подорожала

- Как санкции повлияют на ипотеку, которая уже выдана

- Если ссуда была предварительно одобрена

- Отказ банка или понижение суммы

- Актуальные ставки по ипотеке в банках РФ после санкций

- Сбербанк

- ВТБ

- Газпромбанк

- Россельхозбанк

- Открытие

- Стоит ли сейчас оформлять ипотеку

Почему ипотека в условиях санкций значительно подорожала

Санкции напрямую не повлияли на условия жилищных кредитов. Все дело в последствиях для экономики страны, которые они спровоцировали. Чтобы сократить потери граждан от влияния инфляции и для удержания обвала рубля, Центральный Банк принял решение повысить ключевую ставку до 20%. Ранее она составляла 9,5%.

В итоге банки оперативно повысили ставки по вкладам и кредитным продуктам. Ипотека — тот же кредит, поэтому буквально на следующий день условия выдачи кардинально изменились. На рынке появились ставки в 22-25% годовых.

Для выдачи ипотеки банк привлекает средства из ЦБ РФ, берет их в долг по цене ключевой ставки. В данном случае — под 20% годовых. Плюс ему нужно сделать свою накрутку, чтобы получить прибыль. Поэтому ипотека сейчас не может стоить дешевле 22%.

Как санкции повлияют на ипотеку, которая уже выдана

Больше всего тревог — у заемщиков, которые уже заключили кредитный договор и выплачивают банку ипотечный кредит. После появления информации о повышении ставок люди стали думать о том, что это касается и действующих договоров.

Но Центральный Банк и представители ипотечных банков сразу заверили граждан, что уже оформленная ипотека будет обслуживаться на прописанных в договорах условиях. Повышение ставок и по ней и изменения графика не будет.

Изменение процентной ставки возможно только в том случае, если в кредитном договоре прописана не фиксированная, а плавающая процентная ставка. То есть она зависит от курса ключевой ставки ЦБ. Но на практике банки с физическими лицами такие договора практически никогда не заключают.

Действующая ипотека на фоне санкций не подорожает. Какой у вас был платежный график, таким он и останется.

Если ссуда была предварительно одобрена

Тысячи заемщиков остались в подвешенном состоянии. В преддверии санкций они подали заявку на ипотеку, получили предварительное одобрение, но внезапное повышение ставок вызвало массу вопросов.

Банки начали замораживать предложения. Люди уже и квартиру нашли, и начали собирать на нее документы, но оформить ипотечный кредит просто не могут. И, к сожалению, банк вряд ли сможет выдать ссуду на заявленных досанкционных условиях.

Возможно только два пути:

- Банк предложит заключить договор на новых условиях, то есть с увеличенным процентом.

- Банк откажет в выдаче ипотеки, даже если она была предварительно одобрена.

Большая удача — если вам удалось оперативно заключить договор на заявленных ранее условиях. Но в подавляющем числе случаев заемщиков ждут новые ставки. Банк имеет право изменить параметры одобренного кредита.

Ставки не могут меняться по уже заключенным договорам. Если же это просто предварительное одобрение, договора нет, поэтому и условия банк менять правомочен. У него просто нет иного выбора — это не прихоть и не попытка нажиться.

Отказ банка или понижение суммы

Даже если заемщик согласен на повышение ставки по ипотеке после санкций, банк может изменить предварительные условия или вовсе отменить одобрение. Это также его право.

Это продиктовано подорожанием жилищного кредита. Решение о выдаче и сумме сделки принимается на основании уровня платежеспособности заемщика. Повышение ставки делает ежемесячный платеж примерно вдвое больше. И если раньше это было 30000 в месяц, сейчас может стать 60000. И не факт, что уровень дохода клиента позволяет оплачивать эту ипотеку.

Для примера возьмем заемщика с чистым доходом в в 100000 рублей, который намерен купить в ипотеку квартиру ценой 6 млн. Он делает первоначальный взнос 1,2 млн, ипотека оформляется на 4,8 млн на 15 лет. Что получается:

- если ставка до санкций составляла 12% годовых, ежемесячный платеж при таких условиях составит 57000, то есть уровень платежеспособности заемщика позволяет его соблюдать;

- после санкций 2022 года ипотека выдается под средние 23%. При таком проценте ежемесячный платеж составит уже 96000, то есть заемщику он будет не по силам.

В итоге банк либо примет решение отказать, либо предложит изменение условий кредитования: увеличение срока или уменьшение суммы, или все сразу. И, скорее всего, речь пойдет именно об уменьшении суммы. В указанных выше обстоятельствах банк может дать согласие на выдачу 3 млн вместо 4,8 млн.

Актуальные ставки по ипотеке в банках РФ после санкций

Теперь рассмотрим, какие условия заключения договор предлагают ведущие банки в области ипотечного кредитования. Это Сбербанк, ВТБ, Газпромбанк, Россельхозбанк и Открытие.

Обратите внимание, что повышение ставок по ипотеке на фоне санкций пока что не коснулось программы с государственным субсидированием для семей с детьми. Если у вас родился ребенок с начала 2018 по конец 2022 года, вы можете оформить льготную ипотеку.

Для сравнения берем программы ипотечного кредитования, направленные на приобретение жилья в новостройке. Условия со вторичным рынком могут немного отличаться, но несущественно.

Сбербанк

Базовая ставка по ипотеке Сбербанка после санкций — 19%, к ней добавляются коэффициенты:

- 0,3% при оформлении не через дистанционные сервисы;

- 0,3% при выборе квартиры не на Домклик;

- 0,5%, если первоначальный взнос — до 20%;

- 0,5% для незарплатных клиентов;

- 1% при отказе от страхования.

ВТБ

Примечательно, что этому банку достаточно первоначального взноса в 10%. Его базовая ставка по ипотеке — 22,4%. К ней добавляются 0,3% при оформлении не через онлайн-систему и еще 0,3%, если клиент незарплатный.

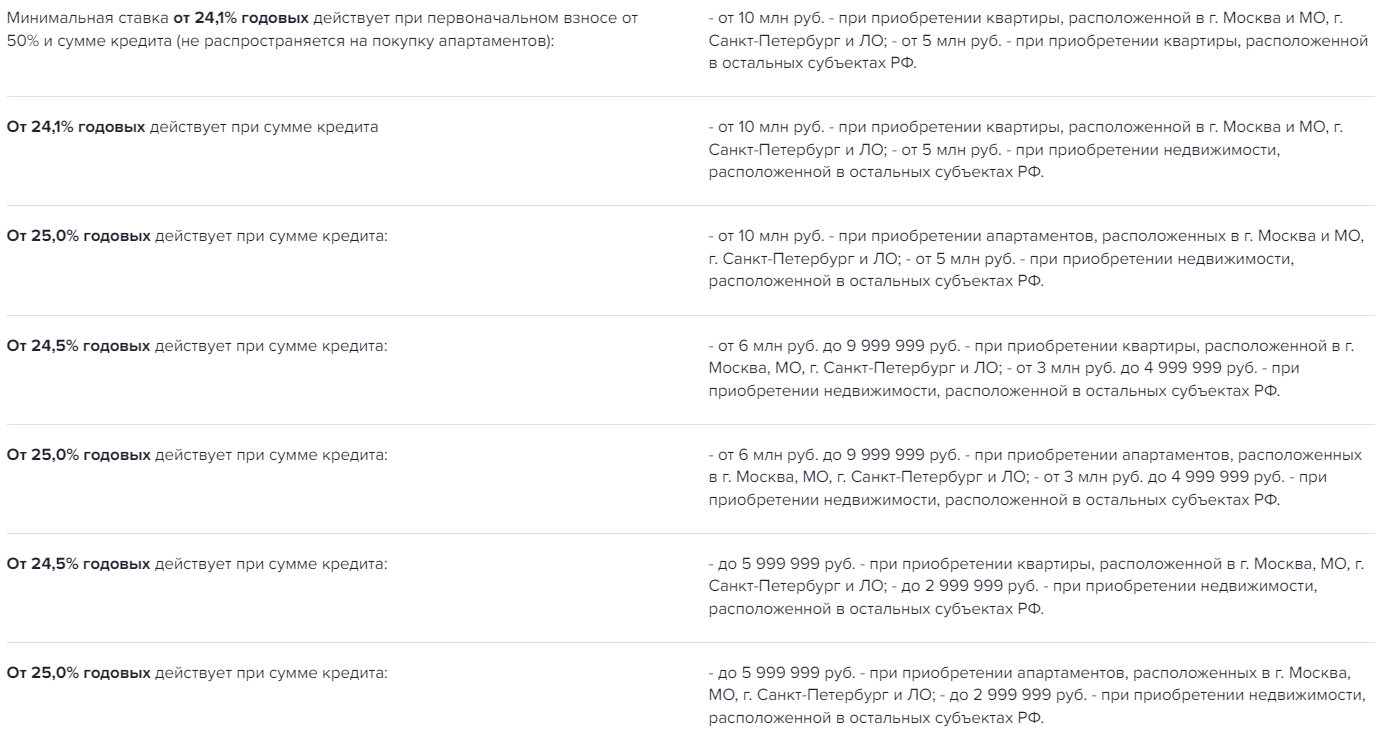

Газпромбанк

Ставки по ипотеке этого банка зависят от суммы кредита и от расположения покупаемой недвижимости. Действуют следующая сетка ставок:

Если клиент отказывается от личного страхования, Газпромбанк повышает ставку на 1 пункт. Еще 0,5% добавляются при первом взносе менее 20%. Скидка 0,3% ждет зарплатных клиентов банка и тех, кто покупает недвижимость у его партнера.

Россельхозбанк

Банк не публикует точную сетку процентных ставок. Просто указывает на ее минимальное значение 23,5% и сообщает, что ставка зависит от категории заемщика, от наличия страховки, от размера первоначального взноса, от суммы и срока кредита. Можно ориентироваться на предел около 26%.

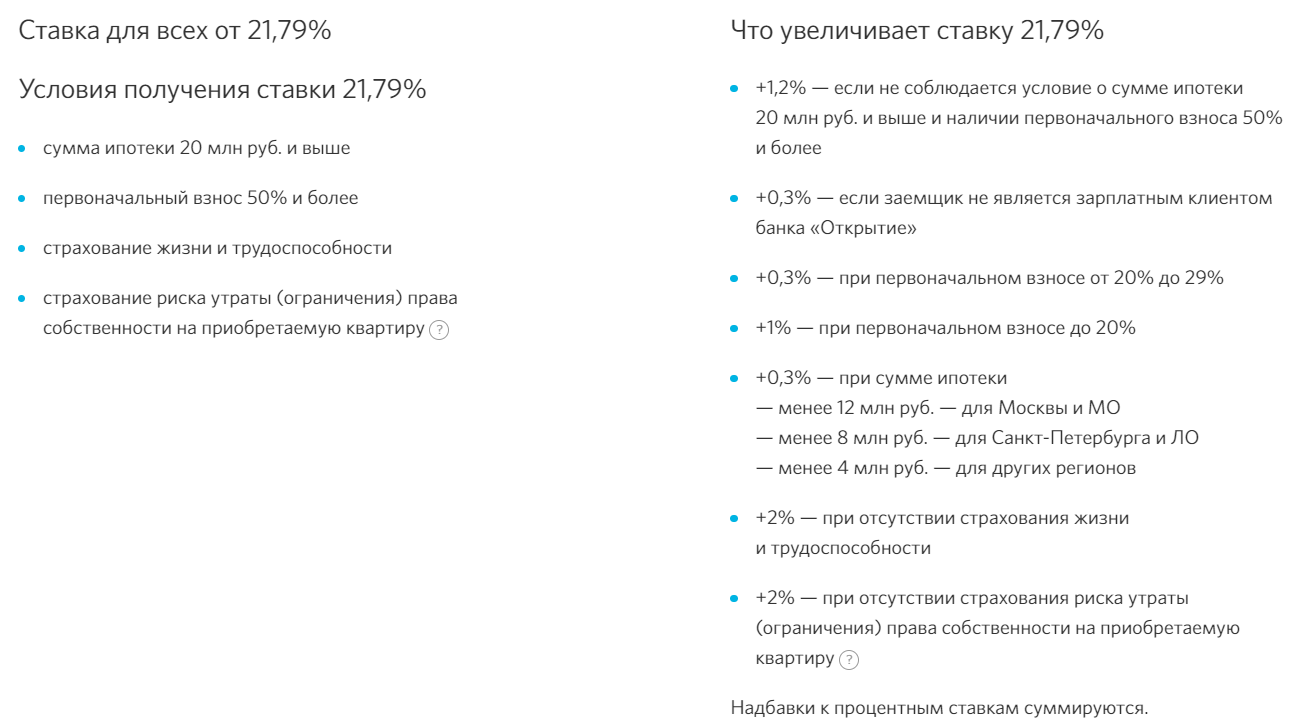

Открытие

Минимальная ставка этого банка — 21,79%. Но она будет установлена только при выполнении условий — сумма ипотеки от 20 млн, первый взнос от 50%, подключение комплексного страхования. Для большинства граждан РФ это невыполнимые условия.

В ином случае банк применяет коэффициенты. Вот сетка ставок и коэффициентов:

Общая сравнительная таблица предложений банков по ипотеке после введения санкций:

| Банк | Ставка | Первый взнос | Ипотека для семей с детьми |

| Сбербанк | 19-21,6% | от 20% | 4,7-5% |

| ВТБ | 22,4-23% | от 10% | 5-5,3% |

| Газпромбанк | 24,1-26,5% | от 15% | 4,69-5,29% |

| Россельхозбанк | 23,5-26% | от 15% | 5-5,5% |

| Открытие | 21,79-28,89% | от 10% | 6% |

Ситуация с льготной ипотекой пока что неопределенная. Банки заявили о приостановке приема заявок на ипотеку с Государственным субсидированием. Возможно, что и в случае с Семейной ипотекой в приеме заявки откажут. Это уже нужно уточнять в банке, можете позвонить ему на горячую линию.

Стоит ли сейчас оформлять ипотеку

Ставки по ипотеке после введения санкций устремились вверх. Сейчас кредиты такого типа стали крайне дорогими. Например, купив квартиру за 5 млн на текущих условиях, заемщик отдаст банку 18-20 млн.

Если вы планировали оформление жилищного кредита, лучше отложить это дело до лучших времен. Следите за состоянием ключевой ставки ЦБ РФ. Если она будет снижаться, уменьшатся и проценты по ипотеке.

Кроме того, критерии к заемщикам стали выше. Ежемесячные платежи стали большими, требования к уровню платежеспособности клиента стали другими, более жесткими. Если банк и одобрит выдачу ипотеку, то только положительному со всех сторон клиенту с отличным заработком.

Частые вопросы

Источники:

Комментарии: 0