Что такое маржинальная торговля в лонг

Лонг или «длинная» сделка означает открытие непокрытой позиции с расчетом на рост цены акции, облигации или валюты. Непокрытая позиция лонг – это деньги, которые вам дал взаймы брокер под залог валюты и ценных бумаг, которые у вас уже есть в портфеле.

- Что такое маржинальная торговля в лонг

- Пример сделки в лонг

- Ликвидность портфеля

- Комиссии брокера Тинькофф при сделках лонг

- Как определить максимальную сумму для торговли в лонг

- Ставка риска для «длинных» позиций

- Как проходит сделка в лонг

- Пример лонга у Тинькофф брокера

- Что такое маржин-кол при сделках в лонг

- Как избежать маржин-кола

Обратите внимание, что лонг только называется «длинной» сделкой. В реальности к продолжительности по времени он не имеет никакого отношения. Сделка может открываться как на месяц, так и на несколько минут или часов. Операции лонг также называют «игрой на повышение».

Смысл сделок лонг в том, чтобы купить акции по более низкой цене, а продать по более высокой. Такие операции позволяют инвесторам и трейдерам многократно увеличить прибыль, по сравнению с торговлей только на свои деньги. Однако очень важно помнить, что клиент несет полную ответственность и за все полученные по сделкам убытки.

Пример сделки в лонг

Например, вы решили купить 10 акций Alibaba по 150 долларов, в надежде, что цена по ним вырастет через 10 дней до 170 долларов. Если ваш расчет оказался верен, вы заработаете 200 долларов. Если вы рискнете, откроете «длинную» позицию у брокера Тинькофф и купите не 10, а 100 акций, размер прибыли будет в 10 раз выше – 2000 долларов. При этом не забывайте о комиссиях. Брокер спишет процент или фиксированную сумму за сделки по покупке-продаже акций, а также за перенос непокрытой позиции в течение всех 10 дней до закрытия сделки.

Учтите, что возможен и негативный сценарий. К примеру, акции Alibaba не выросли, а упали до 130 долларов. В этом случае вам придется выбирать:

- закрывать позицию и фиксировать убыток;

- ждать, когда цена все-таки подрастет.

Если решили идти первым путем, при покупке 100 акций с «плечом» брокера ваш убыток составит 2000 долларов. Комиссии брокера увеличит ваши расходы еще сильнее. Если решите ждать роста цены, брокер каждый день будет списывать деньги за перенос непокрытой позиции и увеличивать сумму долга. Очень важно трезво оценивать ситуацию и сопоставлять риски, иначе можно потерять весь капитал.

Маржинальную или торговлю «с плечом» чаще используют активные инвесторы и трейдеры для спекуляций. Помните, что очень рискованно проводить сделки на заемные деньги брокера без специальных знаний и четкого понимания, как устроен процесс.

О том, как подключить маржинальную торговлю, читайте подробнее в статье Бробанка «Как шортить в Тинькофф Инвестиции».

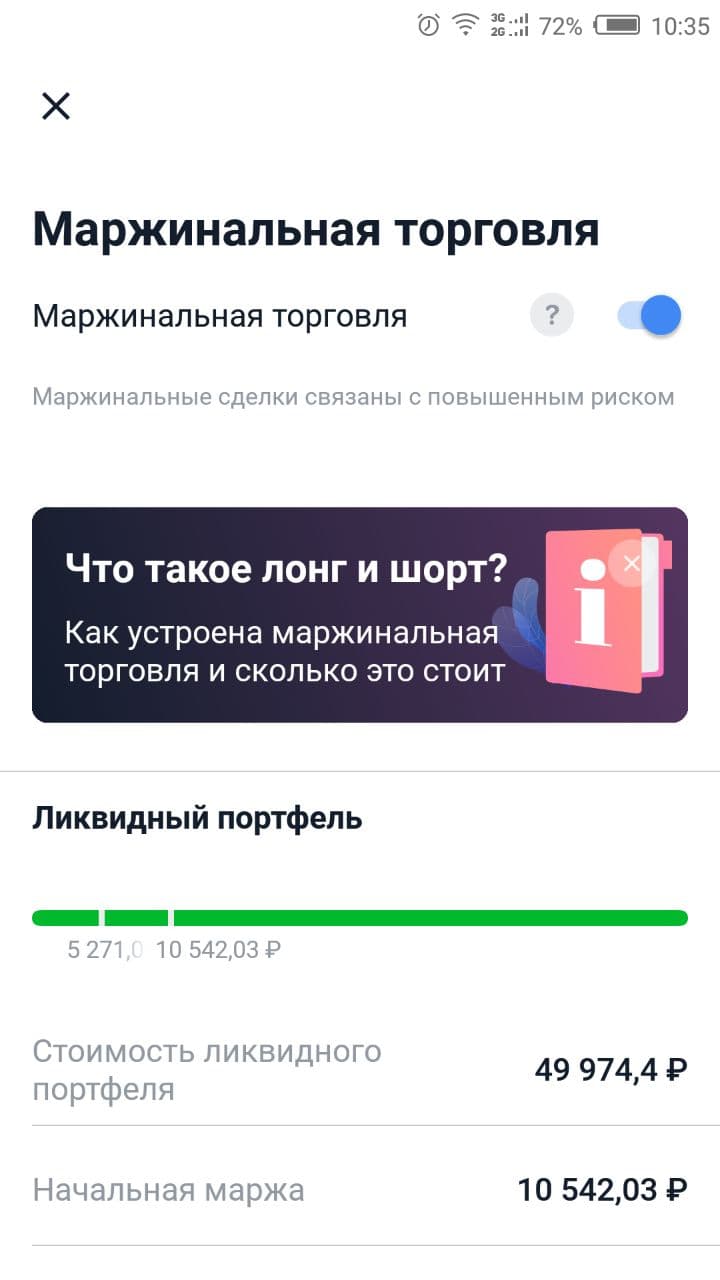

Ликвидность портфеля

Размер ликвидного портфеля – это стоимость всех ликвидных активов на вашем брокерском счете или ИИС в российских рублях. В подсчете участвуют валюта, акции и облигации, которые брокер включил в список ликвидных, а также рубли. Деньги, которые хранятся на других счетах или картах Тинькофф не входят в состав ликвидного портфеля.

При покупке нового актива, пополнении счета или изменении цены акций и облигаций, стоимость ликвидного портфеля меняется. Актуальную информацию можно найти в личном кабинете или мобильном приложении Тинькофф Инвестиции.

Размер ликвидного портфеля меняется в режиме реального времени. Его стоимость зависит от биржевых котировок валют и ценных бумаг.

Перед любой маржинальной покупкой проверяйте цвет индикатора ликвидного портфеля у Тинькофф брокера:

- зеленый – все сделки по брокерскому счету доступны, ограничений нет, ликвидный портфель выше начальной маржи;

- оранжевый – ликвидный портфель приближается к минимальной марже, можно закрыть непокрытые сделки или продавать любые другие активы. Открыть новый лонг или шорт не получится, также как и вывести со счета деньги;

- красный – стоимость ликвидного портфеля ниже минимальной маржи. В любой момент может наступить маржин-кол и брокер закроет все непокрытые сделки или продаст активы.

Маржа – это залог, который служит гарантией, что брокер сможет вернуть заемные деньги, выданные инвестору или трейдеру для сделок.

Начальная маржа – обеспечение, для открытия новой сделки. Для одного актива вычисляется как стоимость актива, умноженная на начальную ставку риска лонг.

Минимальная маржа – минимум, при котором брокер не станет закрывать уже открытую позицию. Составляет половину начальной маржи.

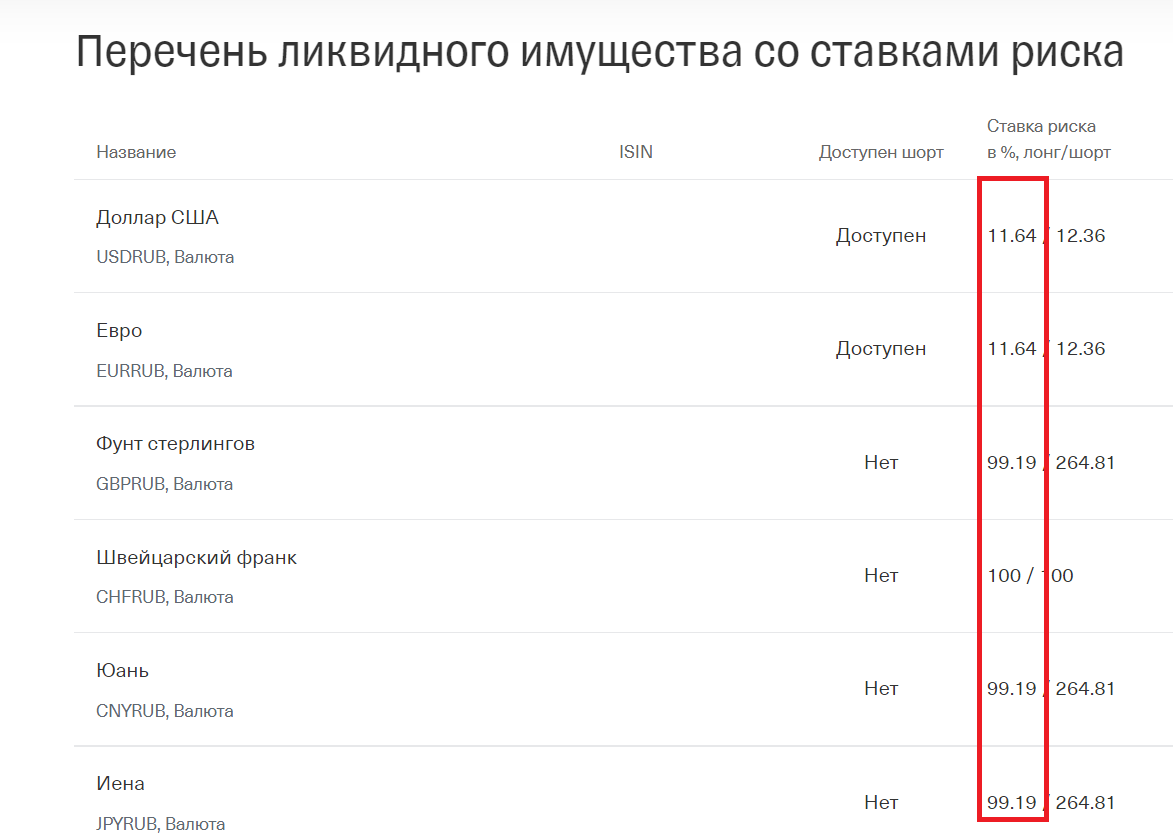

Ставки риска для «длинных» позиций у Тинькофф брокера размещены по ссылке.

Параметр указан в третьем столбце таблицы в процентах.

Комиссии брокера Тинькофф при сделках лонг

За сделки с «плечом» брокер Тинькофф берет два типа комиссий:

- за сделку – по установленному тарифу;

- за перенос непокрытой позиции на следующий день.

Если вы откроете сделку лонг и закроете в течение одного торгового дня, платежа за перенос непокрытой позиции не будет. Также брокер не снимает плату, если сумма меньше 3000 рублей.

Непокрытую позицию пересчитывают в рубли по биржевому курсу. Комиссия, которую спишет брокер за перенос, зависит от суммы сделки «с плечом».

| Сумма непокрытой позиции инвестора, в рублях | Комиссия брокера в день, в рублях |

| До 3 000 | Бесплатно |

| До 50 000 | 25 |

| До 100 000 | 45 |

| До 200 000 | 85 |

| До 300 000 | 115 |

| До 0,5 млн | 185 |

| До 1 млн | 365 |

| До 2 млн | 700 |

| До 5 млн | 1700 |

| Более 5 млн | 0,033% от суммы непокрытой позиции |

Если сделка лонг проведена в четверг, а закрыта в понедельник, комиссию посчитают за субботу и воскресенье. Также плата предусмотрена за выходные дни на бирже, праздничные и другие нерабочие дни.

Как определить максимальную сумму для торговли в лонг

Максимальная сумма, на которую вы сможете претендовать для проведения сделки в лонг, зависит от трех параметров:

- суммы ликвидного портфеля – ЛП;

- начальной маржи – НМ;

- начальной ставки риска лонг по выбранной акции или валюте – НСРл.

Итоговая формула максимальной суммы для сделки лонг выглядит так:

(ЛП – НМ) / НСРл

Разобраться с расчетами проще на примере. Допустим, вы хотите открыть лонг по акциям Endo International PLC (ENDP). При этом стоимость вашего ликвидного портфеля 50 000 рублей, а начальная маржа 8 000 рублей. Начальная ставка риска лонг у Тинькофф брокера для этой акции 51%. Максимальная сумма непокрытой сделки лонг будет рассчитываться так:

(50 000 – 8 000) / 51% = 82 352 рубля

То есть именно на 82 352 рубля вы сможете купить акции компании Endo International PLC.

Для акций «Детского мира» (DSKY) начальная ставка риска лонг – 20,08%. Максимальная сумма «длинной» сделки:

(50 000 – 8 000) / 20,08% = 209 163 рубля

Из примеров видно, что начальная ставка лонг значительно влияет на максимальную доступную сумму сделки.

Не обязательно использовать весь доступный лимит для сделки в лонг. Можно открыть непокрытые позиции по нескольким разным активам, главное не выйти за предел максимальной суммы для вашего портфеля.

Ставка риска для «длинных» позиций

Ставка риска для сделок лонг показывает вероятность изменения цены актива. Нулевая ставка риска только у российского рубля, так как он не может подорожать или подешеветь относительно самого себя. У всех остальных активов этот показатель выше 0. Чем выше значение ставки риска лонг, тем вероятнее, что цена актива пойдет вниз, а не верх, как на это рассчитывает инвестор или трейдер.

При оформлении сделки лонг всегда учитывайте ставку риска лонг. Актуальные значения у брокера Тинькофф для всех активов опубликованы по этой ссылке. Если ставка риска лонг у актива равна 100%, значит, брокер потребует полного обеспечения при оформлении непокрытой позиции. Чем выше значение, тем менее ликвидный актив вы рассматриваете и тем сильнее рискуете.

Например, вы хотите купить в лонг акции компании Энел Россия с тиккером ENRU. В таблице ставок риска лонг у Тинькофф брокера указано значение 20,08%. Это означает, что для покупки одной акции у вас на брокерском счете должно быть не меньше 20,08% от цены акции. То есть, если размер вашего ликвидного портфеля 1 000 рублей, вы сможете купить 49 акций и еще 16,08 рублей останется. При этом для покупки швейцарских франков или акций China Mobile на вашем брокерском счете должна быть сумма не меньше текущей стоимости этих активов. Так как по ним ставка риска лонг – 100%.

Как проходит сделка в лонг

Для открытия сделки в лонг в Тинькофф Инвестициях:

- Брокер определит размер вашего ликвидного портфеля. То есть подсчитает стоимость всех ликвидных бумаг и валюты, которые находятся на вашем брокерском счете или ИИС. Сумму ликвидного портфеля вы в любой момент можете посмотреть в мобильном приложении после того, как подключите маржинальную торговлю.

- Брокер посчитает начальную и минимальную маржу для вашего ликвидного портфеля. Начальная и минимальная маржа – начальное и минимальное обеспечение, которое должно оставаться на вашем брокерском счете на период действия непокрытой позиции. Эти значение подсчитываются брокером по ставке риска лонг из таблицы по ссылке.

- Вы подбираете актив для сделки в лонг и отдаете распоряжение брокеру.

- Брокер, прежде чем одобрить операцию, сопоставит размер обеспечения с начальной и минимальной маржой для каждой бумаги или валюты, которые вы хотите купить. Кроме того, он высчитает максимальную доступную сумму для сделки по ставке риска лонг для каждого актива.

- Если все показатели в пределах нормы, он проведет сделку. После этого на балансе брокерского счета или ИИС появятся ценные бумаги со знаком «плюс». Их стоимость со знаком «минус».

Брокер регулярно сопоставляет стоимость ликвидного портфеля с начальной маржой. Если обеспечения достаточно, можно проводить новые сделки в лонг. Если ликвидный портфель становится меньше и приблизится к критическому значению, придет маржин-кол.

Пример лонга у Тинькофф брокера

Рассмотрим открытие лонга в Тинькофф Инвестиции на примере. Допустим, вы предполагаете, что акции Сбербанка вырастут, и хотите на этом заработать, хотя собственных средств недостаточно. Для сделки лонг:

- Активируйте маржинальную торговлю у брокера Тинькофф Инвестиции.

- Отыщите акцию по тиккеру SBER или названию компании Сбербанк.

- Укажите количество акций, которые хотите купить, к примеру, 100 штук. Вы можете использовать заемные деньги брокера, если индикатор находится в зеленой зоне и стоимость ликвидного портфеля выше начальной маржи. Вся эта информация доступна в личном кабинете в разделе маржинальная торговля. Если у вас на счете 1 000 рублей и 200 акций Газпрома по 350 рублей, ваш ликвидный портфель 100 + 200 * 350 = 70 100 рублей. Начальная маржа для акций Газпрома при цене 350 рублей рассчитывается так: 350 * 200 * 20,08% (ставка риски лонг у Тинькофф) = 14 056 рублей. Минимальная маржа составит половину от начальной, то есть 7 028 рублей. Стоимость вашего ликвидного портфеля 70 100 выше начальной маржи 14 056. Значит, вы можете провести сделку и открыть сделку лонг.

- Нажмите на кнопку «Купить». Чтобы узнать максимальную сумму, которую можете «занять» у брокера на сделку лонг для покупки акций Сбербанка, разделите доступную ликвидность на ставку риска лонг. То есть: (70 100 – 14 056) / 20,08% = 279 105 рублей. Вы можете купить в лонг 930 акции Сбера. Но вы решили купить только 100. В этом случае сделка отразится по счету так: 200 акций Газпрома по цене 350 рублей и 900 акции Сбера по цене 300. По рублям вы увидите: -30 000 рублей + 100 рублей (та сумма, которая уже была у вас на счете) = -29 900 рублей. Это число брокер отразит в поле «Сумма непокрытых позиций» со знаком минус.

- После проведения сделки состав ликвидного портфеля изменится. Значит, брокер пересчитает вашу начальную и минимальную маржу. Начальная маржа: 200 акций Газпрома * 350 рублей * 20,08% + 100 акции Сбера * 300 рублей * 20,08% = 20 080 рублей. Минимальная маржа составит половину начальной – это 10 040 рублей. Стоимость ликвидного портфеля (200 акций Газпрома * 350 + 100 акций Сбера * 300) – 29 900 (размер непокрытой позиции) = 70 100 рублей.

- Если акции Сбера поднимутся до 350 рублей, а акции Газпрома опустятся до 320 рублей, ликвидный портфель изменится. 200 акций Газпрома * 320 + 100 акций Сбера * 350 – 29 900 (размер непокрытой позиции) = 69 100 рублей.

- Чтобы закрыть позицию, пополните брокерский счет или ИИС, по которому вы проводили маржинальную сделку. Также сделку можно закрыть, если продать любые ликвидные активы. Не обязательно это должны быть именно те акции, под которые был куплены в лонг.

За проведенные сделки брокер удержит комиссию по вашему тарифу. А также снимет оплату за перенос непокрытых позиций за каждый календарный день. Всю информацию обо всех списаниях вы можете посмотреть в отчете брокера в личном кабинете.

Что такое маржин-кол при сделках в лонг

При возникновении риска обнуления портфеля или ухода в минус брокер Тинькофф пришлет уведомление – маржин-кол. В сообщении будет указано, на какую сумму нужно пополнить портфель. Если этого не сделать брокер начнет принудительно закрывать непокрытые позиции и продавать валюту и ценные бумаги для компенсации убытков.

Маржин-кол пришлют на мобильный телефон в виде push-уведомления или СМС. Также сообщение появится в личном кабинете и мобильном приложении. После этого у вас несколько вариантов действий:

- Пополнить брокерский счет или ИИС, чтобы увеличить размер ликвидного портфеля. Но в этом случае размер убытка может вырасти, если стоимость актива продолжит падать.

- Ничего не делать, если уверены что очень скоро акции вырастут в цене и портфель выйдет из красной зоны.

- Самостоятельно закрыть некоторые непокрытые позиции и зафиксировать убыток. Но при этом увеличить размер ликвидного портфеля.

- Продать любые другие ликвидные активы на этом или других брокерских счетах и перевести деньги, чтобы избежать продажи активов или закрытия непокрытых позиций.

- Ничего не предпринимать. Если размер ликвидного портфеля продолжит падать, брокер принудительно закроет непокрытые позиции и продаст активы, чтобы не допустить обнуление баланса.

Маржин-кола можно избежать. В этом поможет постоянный мониторинг размера ликвидного портфеля и технические средства, которые настраиваются в приложении или терминале Тинькофф брокера.

Как избежать маржин-кола

Предотвратить маржин-кола можно разными способами:

- пополнять счет, как только индикатор меняет цвет с зеленого на оранжевый;

- установить стоп-лосс и тейк-профит;

- не использовать маржинальные сделки.

Стоп-лосс – буквально означает остановить потери. Фактически stop-loss – это приказ брокеру, чтобы он продал или купил ценные бумаги или валюту, если цена изменится не в ту сторону, в которую вы прогнозировали. К примеру, вы открыли лонг по Газпрому, при этом акции вы купили по 350 рублей и ждете дальнейшего роста. Но, чтобы минимизировать риски, вы можете отдать распоряжение брокеру продать акции, если цена упадет до 330 рублей или любого другого критичного для вас уровня. У Тинькофф брокера выставить стоп-лосс можно только в личном кабинете на сайте. В мобильном приложении эта опция недоступна.

Если хотите установить ограничение через приложение Тинькофф Инвестиции придется настроить одновременно стоп-лимит и стоп-маркет.

Тейк-профит – это приказ брокеру продать или купить бумаги, когда цена на них достигнет указанного значения. Например, вы купили акции Газпрома по 350 рублей, а ждете повышения до 370 рублей. Если установите тейк-профит на этом уровне, брокер продаст ваши акции на выполнении условия, и вы получите прибыль.

Перед тем, как проводить сделки «с кредитным плечом» брокера, научитесь контролю рисков. Будет полезно проверить, насколько вы готовы фиксировать убытки на небольших суммах. Кроме того, разберитесь, как устанавливать тейк-профит и стоп-лосс, чтобы минимизировать свои потери.

Комментарии: 0