Автор сервиса Бробанк разобрался, как работает договор факторинга и какие у него нюансы.

Что такое договор факторинга: примеры

Иногда бизнес получает оплату за свои услуги не сразу, а оказывает их как бы в долг. Например, поставляет материалы сейчас, а оплату за них получатель должен перевести только через полгода. При этом самому бизнесу деньги нужны уже сейчас — на выплату зарплат и другие цели.

В таких ситуациях можно воспользоваться договором факторинга. Он позволяет включить в сделку третье лицо, обычно банк, который «заплатит» деньги поставщику уже сейчас, а с должника банк получит их позже.

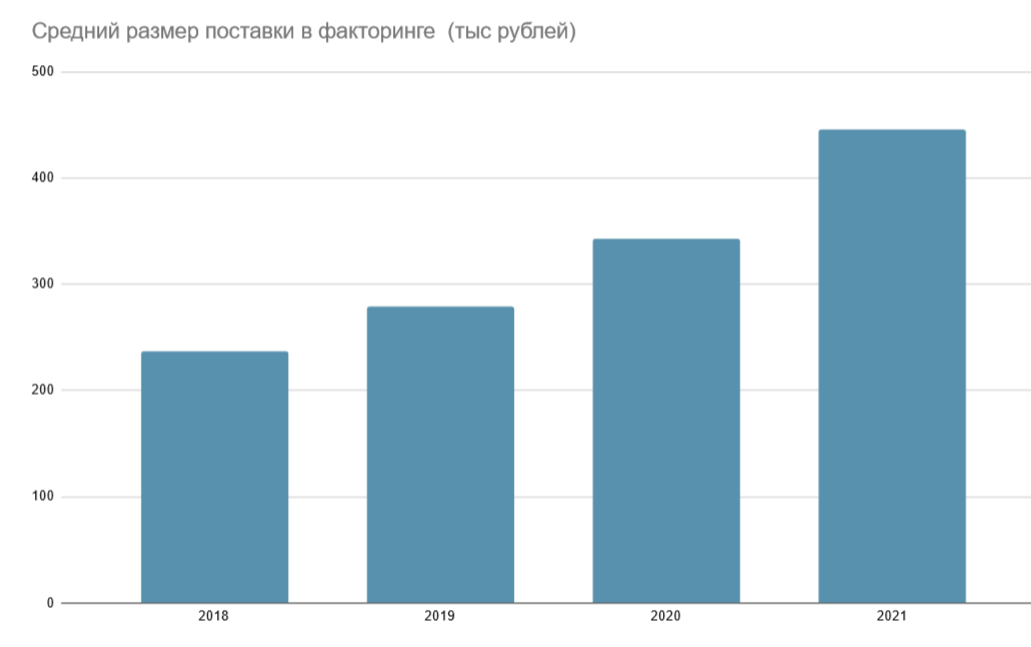

Как показано на диаграмме, в 2018-2021 годах размер поставок, задействованных в факторинге, равномерно увеличивался. В 2021 году также выросло их количество на 15%. На почти 50% вырос объем выплаченного финансирования, который в 2021 году достиг 5,8 трлн рублей. Источник: https://img-cdn.tinkoffjournal.ru/

Сторонами договора факторинга выступают:

- Клиент. То есть компания, у которой одновременно есть право взыскать с кого-то деньги в будущем и необходимость в финансах уже сейчас.

- Должник. То лицо, которое должно компании деньги за услугу.

- Финансовый агент, он же «фактор». Посредник, который как бы выкупает долг у компании и обеспечивает его финансами.

От цессии, то есть обычной уступки долга, факторинг отличается набором дополнительных услуг. То есть фактор не просто выкупает долг, а берет на себя ответственность за его получение — привлекает своих юристов и других специалистов, к тому чтобы получить деньги.

Пример. Допустим, поставщик предоставил заказчику материалы на 2 млн рублей, а оплату за них должен получить через три месяца. При этом уже сейчас ему нужен миллион для закупки оборудования и выплаты зарплат. Он обращается в банк и заключает договор факторинга, по которому сразу получает миллион, а через три месяца, если заказчик выполнит свои обязательства, еще 700 тысяч. 300 тысяч банк берет за свои услуги по взысканию задолженности

Законодательно факторинг мало чем отличался от уступки права требования вплоть до 2018 года. Позже были внесены изменения и теперь официально факторинг — комплекс услуг, связанных с денежным требованием. Факторинг также называют договором финансирования под уступку денежного требования. Его регулирует статья 824 ГК РФ.

Когда используют договор финансирования под уступку денежного требования

Стоит учитывать, что факторинг — это в первую очередь способ финансирования. Вместо него можно использовать, например, кредит. Часто услуги банка или другой организации за факторинг оказываются дороже, чем может стоить кредит. Однако есть и преимущества:

- Риски банка исходят со стороны должника, а не клиента — именно непосредственный должник обязан вернуть деньги. Поэтому, например, кредитная история клиента имеет меньшее значение, а также нет необходимости в оформлении залогового имущества.

- Деньги от банка можно использовать как угодно. Если выдан целевой кредит, компания ограничена в способах и направлениях расходов. При факторинге деньги можно потратить на любые цели.

- Если передавать все задолженности заказчиков на факторинг, можно не содержать штат собственных юристов по возврату долгов.

- Сам бизнес в большинстве случаев ничем не рискует. При оформлении кредита, есть риск, что при финансовых трудностях образуется задолженность и порча кредитной истории. При договоре факторинга бизнес как бы сейчас получает деньги, которые уже были бы у него в будущем и ничем не рискует, то есть все риски берет на себя банк.

Однако есть и недостаток — факторинг редко используют для финансирования на длительный срок. Банк или другая организация могут не захотеть рисковать с получением денег через годы, поэтому чаще работают с контрактами на несколько месяцев. Кредит же можно оформить на долгий период.

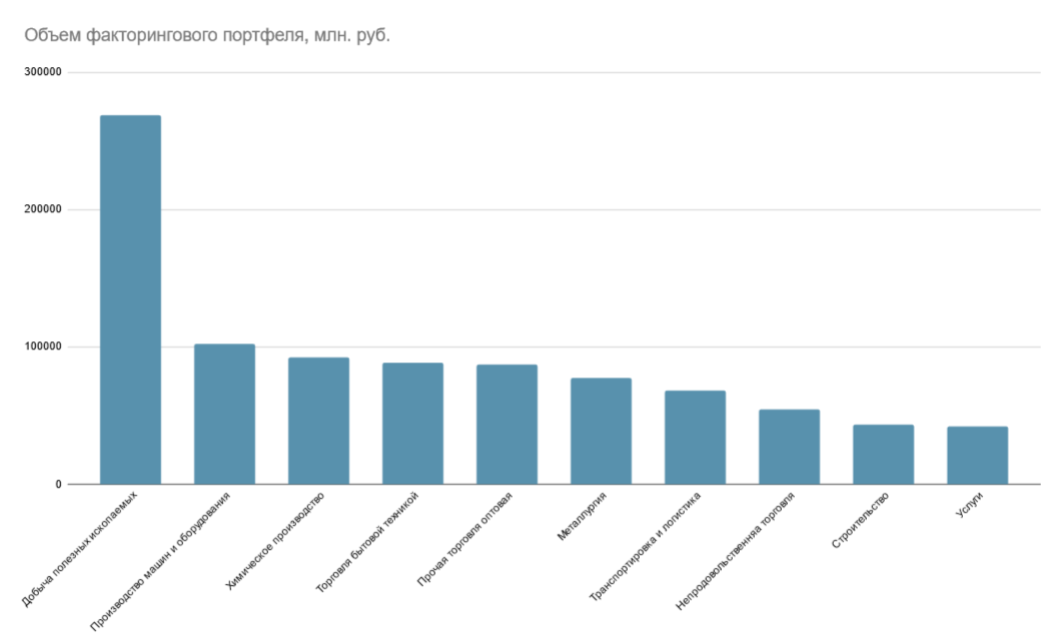

На диаграмме видно, что факторинг используют во многих отраслях. Самая распространенная — добыча полезных ископаемых, в других отраслях договора распределены относительно равномерно. Источник: https://img-cdn.tinkoffjournal.ru/

Стоит сказать, что за рубежом практика применения факторинга немного отличается — там это в первую очередь услуги по сопровождению долга. В России — это скорее способ получить финансы. Поэтому в РФ популярен факторинг без регресса — то есть для клиента не имеет значения, получит ли банк в итоге выплаты или нет. Это никак не влияет на текущее и последующее финансирование. Доля сделок без регресса в 2021 году составила более чем 80%.

Договор факторинга: существенные условия, права и обязанности сторон

Чтобы договор считался заключенным, в нем должны быть подробно прописаны уступаемые права и перечень услуг, которые будет оказывать фактор.

Как уже говорилось, от договора обычной уступки прав факторинг отличается тем, что это более полный набор услуг. Так, согласно статье 824 ГК РФ, фактор берет на себя обязательство выполнить минимум два пункта из четырех ниже:

- Передать клиенту финансы в счет долга, возможно в виде займа или аванса.

- Учитывать финансовые требования клиента к должникам.

- Реализовывать права требования клиента — взыскивать долг, проводить расчеты по нему.

- Реализовывать права клиента по соглашениям о выполнении обязательств должников.

Также фактор может оказывать бухгалтерские и другие услуги. В остальном права и обязанности регулирует оформленное соглашение. Можно учитывать или не учитывать дополнительное финансирование при возврате долга.

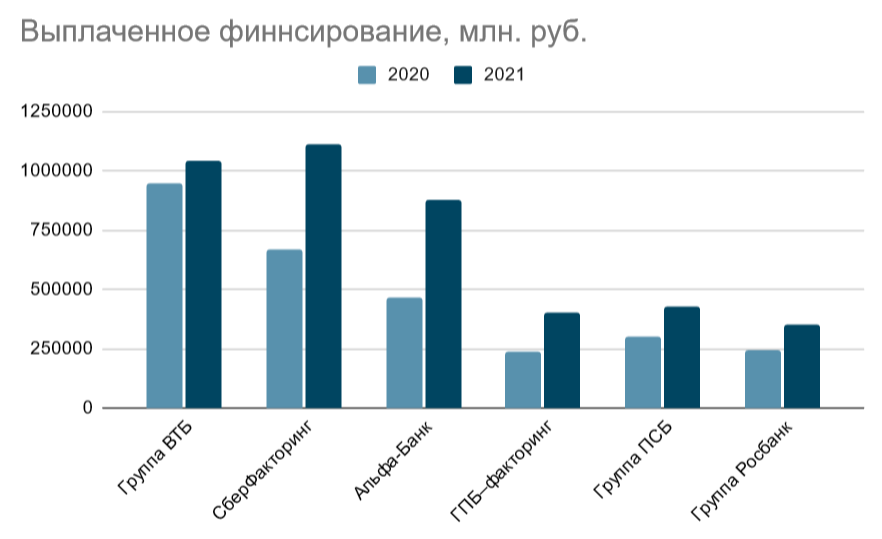

На диаграмме — ведущие факторинговые компании по объемам выплаченного финансирования в 2020 и 2021 годах. Источник: https://img-cdn.tinkoffjournal.ru/

Если оформлен договор с регрессом, клиента могут вынудить возместить сумму, которую не выплатил должник. Например, если у банка было право взыскать миллион, а вернули ему только 800 тысяч, оставшиеся 200 тысяч обязан компенсировать клиент. То есть в этом случае риск несет все-таки сам бизнес, а не банк. Преимущество договоров с регрессом в том, что их стоимость ниже.

Также факторинг бывает реверсивным. Договор с банком заключает не бизнес, а как раз должник — это позволяет договориться об отсрочке платежа. То есть тот, кому поставлены товары, обращается в банк с просьбой принять платеж от них позже, но выплатить деньги поставщику уже сейчас. Схема по сути та же, но договор с банком оплачивает не поставщик, а его должник.

Итоги

В первую очередь факторинг — это возможность для бизнеса пользоваться деньгами, которые фактически еще не поступили от должников. Услуги, оказываемые фактором, могут сильно различаться и важно проверять в договоре, как они сформулированы — например, должен фактор собирать долги или только напоминать о том, что подошло время оплаты.

Использовать факторинг только как альтернативу кредиту финансово невыгодно. Банк все также возьмет процент за пользование деньгами в период до уплаты долга, и кроме этого добавит расходы за юридическое и иное сопровождение выплаты долга.

Частые вопросы

Источники

-

ГК РФ статья 824

https://www.consultant.ru/document/cons_doc_LAW_9027/ecb7fc23c4d401b4b9b63970aa7bbf6c75059bc8/ -

Факторинг высоких достижений рост рынка факторинга в рф заметно ускорился в 2021 году

https://img-cdn.tinkoffjournal.ru/-/factoring-ncr_factoring_mar2022.2z65zr..pdf -

Факторинг. Краткий путеводитель для российских компаний

https://cbr.ru/Content/Document/File/96402/factoring.pdf -

Что такое факторинг

https://journal.tinkoff.ru/guide/factoring/

Комментарии: 0