Какие бывают налоговые вычеты

Каждый официально трудоустроенный человек со своего заработка выплачивает налог на доходы физических лиц – сокращенно НДФЛ. Он делает это сам, если оформлен в качестве индивидуального предпринимателя или ООО, либо этим занимается работодатель, если человек трудится в качестве наемного работника.

Государство стремится поддерживать своих граждан, и дает им возможность получить налоговый вычет при условии, что гражданин относится к определенной категории, либо сделал что-то «полезное» для государства. Наверняка вы слышали про налоговый вычет, который можно получить при покупке недвижимости, и тем самым вернуть себе часть уплаченных денег с НДФЛ.

Налоговый вычет – это сумма, на которую будет уменьшена налоговая база, либо же это возврат ранее уплаченного налога на доходы физического лица в случаях, которые установлены законы. Всего в нашей стране есть пять видов налоговых вычетов: наиболее известные – это имущественные, а кроме них также есть стандартные, социальные, профессиональные и инвестиционные.

Стандартных налоговых вычета всего два:

- Вычет на налогоплательщика. Его получают только определенные категории граждан, например, чернобыльцы, инвалиды с детства, супруги или родители погибших военнослужащих. Полный перечень закреплен в пп. 1, 2, 4 ст.218 НК РФ.

- Вычет на ребенка. Его могут получить все семьи с детьми начиная с месяца, в котором рожден ребенок. Вычет предоставляется до того периода, пока годовой доход родителей не превысит 350.000 рублей.

Если налогоплательщик имеет право сразу на два стандартных налоговых вычета, то предоставляться будет тот, который имеет максимальный размер. При этом вычет на детей будет предоставляться независимо от других стандартных вычетов.

Стандартный налоговый вычет на ребенка: описание

Все семьи с детьми имеют возможность сэкономить на уплате НДФЛ со своего заработка – для этого они оформляют вычет. Стандартным налоговым вычетом на ребенка называют вычет по НДФЛ, который оформляют люди, занимающиеся обеспечением ребенка.

Как правило, сюда относятся родители или супруг (супруга) родителя ребенка, но могут быть и другие категории получателей:

- Усыновители;

- Опекуны;

- Попечители;

- Приемные родители или их супруги.

Налоговый вычет на ребенка – это частичное освобождение заработка человека от подоходного налога. Если вы работаете и платите со своей зарплаты НДФЛ, либо это делает ваш работодатель, то можно освободить определенную сумму уже с того месяца, как рождается ребенок.

Например, при оформлении вычета через работодателя, тот будет каждый месяц отнимать от вашей зарплаты сумму вычета, и уже с оставшейся суммы платить 13 НДФЛ. Можно сэкономить значительную сумму при уплате налога на доходы, к примеру, семья с двумя детьми будет отдавать государству на 5000 рублей меньше.

Важно, что государство дает вычет не по всем вашим доходам, а только по тем, с которых вы или ваш работодатель платить НДФЛ. То есть это все наемные работники с официальным трудоустройством, а также ИП на общей системе налогообложения. А вот если вы работаете на упрощенке, патенте или являетесь самозанятым, то получить вычет не получится.

Размер стандартного налогового вычета на ребенка

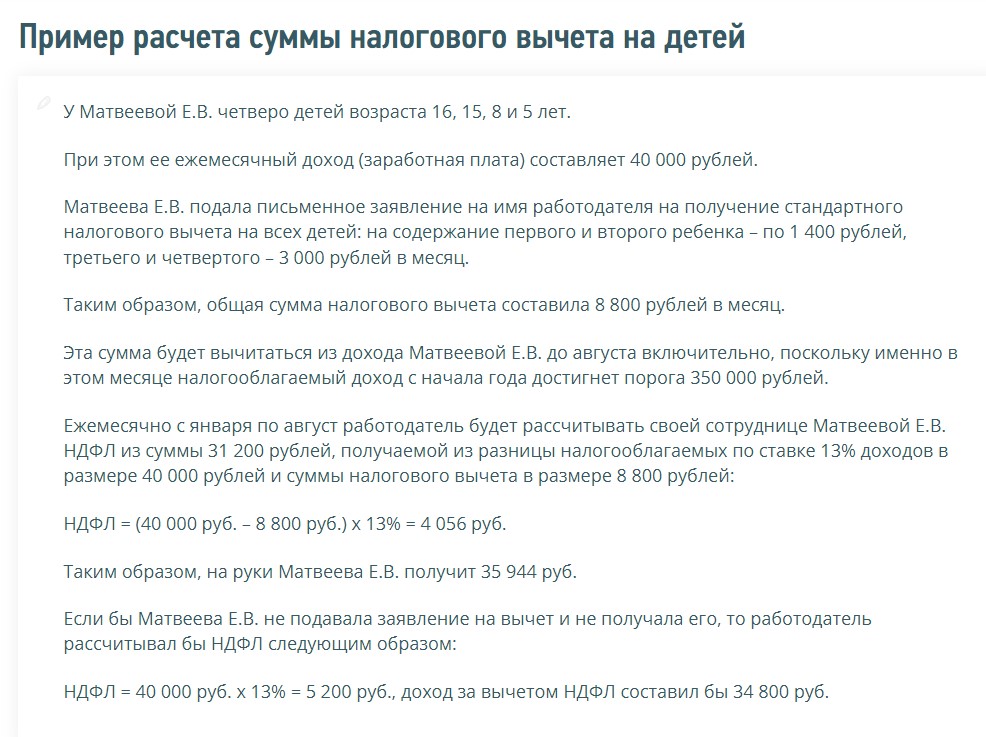

Сумма вычета будет зависеть от того, сколько у вас детей, и есть ли у них инвалидность:

- На первого ребенка за каждый месяц полагается вычет в размере 1400 рублей;

- На второго ребенка – также 1400 рублей;

- На третьего и последующего ребенка – по 3000 рублей;

- Если у ребенка есть инвалидность, то родителям, супругам родителей и усыновителям полагается вычет в размере 12.000 рублей;

- Если у ребенка есть инвалидность, и у него имеются опекун, попечитель, приемный родитель или его супруг, то он может получить вычет в размере 6000 рублей.

Если детей несколько, то выплаты по ним суммируются. Напомним, что получать эти деньги можно только до 18 летнего возраста ребенка, исключение – студенты очного отделения, по ним можно получать вычет до 24 лет.

Кто может удвоить вычет:

- Единственный родитель, если другой умер или пропал без вести;

- Матери-одиночки;

- Родитель, который развелся и не вступил после этого в официальный брак. При этом нужно, чтобы второй родитель работал, и отказался от вычета в пользу первого родителя.

Как оформить стандартный налоговый вычет на ребенка

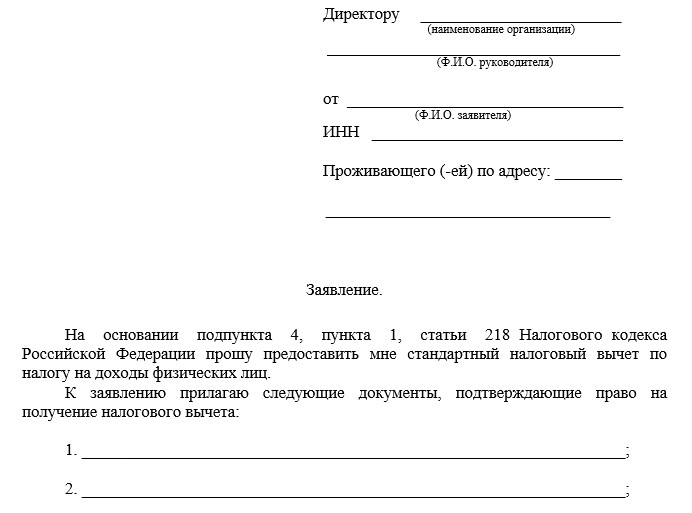

Получить стандартный вычет по НДФЛ на ребенка можно двумя способами – через работодателя или налоговую. Для этого пишется заявление о предоставлении вычета, причем если делать это через работодателя, то достаточно сделать это один раз, и обновлять же потом не нужно. Варианты:

Через работодателя

Если вы работаете официально, то вы имеете право на детский вычет уже с того месяца, в котором родился ребенок. При этом нужно знать, что дадут его по месту трудоустройства только одного родителя, и даже если вы работаете по совместительству.

Нужно написать заявление в свободной форме один раз. Новую заявку вы подаете только в том случае, если у вас появится еще один ребенок, и вам нужно будет подтвердить право на вычет документально. Работодатель предоставит налоговый вычет за каждый месяц календарного года, в течение которого между вами действует трудовой договор.

При этом действует правило: вычет действует ровно до того месяца, в котором ваш доход с начала года превысит 350.000 рублей. Например, если вы получаете заработную плату в размере 50.000 рублей, то уже в августе ваш годовой доход превысит 350.000 рублей, и вычета не будет, и вы будете с того месяца платить НДФЛ со всей зарплаты.

Кто может получать налоговый вычет целый год? Те люди, которые имеют небольшие зарплаты. С учетом ограничения годового лимита, получать в месяц нужно не более 29.000 рублей.

Через налоговую

Здесь принцип другой: вам нужно будет заполнить декларацию по форме 3-НДФЛ за тот срок, за который вы хотите оформить налоговый вычет. Причем для каждого налогового периода нужно использовать соответствующий ему по году бланк.

После составляется заявление о возврате излишне уплаченной суммы долга. Эту заявку, все необходимые документы и заполненную декларацию, и нужно подать в налоговую инспекцию по месту жительства.

Для подачи документов можно воспользоваться сервисом «Личный кабинет налогоплательщика» на сайте ФНС, либо посетить инспекцию лично. В течение 3 месяцев со дня получения всех бумаг налоговая служба проведет камеральную проверку, и примет решение по ней. Если будет положительное решение, то сумму излишне уплаченного налога вам вернут.

Какие нужны документы? Их список достаточно велик:

- Копия свидетельства о рождении ребенка;

- Копия свидетельства о браке, либо копия соглашения об уплате алиментов;

- Копия документа, подтверждающего статус единственного родителя;

- Копия решения суда об усыновлении для приемных родителей;

- Копия решения об установлении опеки или попечительства для опекунов;

- Копия справки из образовательного учреждения, если вычет предоставляется на ребенка от 18 до 24 лет;

- Копия справки об установлении инвалидности при наличии.

Если вы хотите написать заявление о предоставлении вычета в двойном размере по причине отказа второго родителя от получения вычета, то вам нужно заявление второго родителя по образцу. А также справка 2-НДФЛ с его места работы.

Если написать заявление не сразу после рождения ребенка, а например, через несколько месяцев, то вы ничего не теряете. Бухгалтер на вашей работе сделает перерасчет НДФЛ за все отработанные месяцы в данном календарном году. Если вы поменяли работу, то нужно принести справку в новую бухгалтерию, чтобы специалист проверил доходы за этот год.

Частые вопросы

Источники:

Комментарии: 0