Где лучше держать накопительную часть пенсии, в НПФ или ПФР. Чем отличаются эти две структуры, какие задачи они выполняют. И самое главное — где гражданину выгоднее размещать свои деньги, где доход будет выше. Анализ провел Бробанк.ру.

Чем НПФ отличается от ПФР

6% от официальной зарплаты каждого гражданина РФ автоматически уходит на формирование его накопительной части пенсии. К моменту выхода на заслуженный отдых накапливается весомая сумма, которая участвует в формировании пенсии гражданина. Чем больше средств оказывается на накопительном счету, тем выше будет ежемесячная выплата.

С 2014 года в России введен временный мораторий на отчисления 6% на накопительную часть пенсии. Эти средства идут на выплаты действующим пенсионерам. Пока что мораторий действует до конца 2024 года. Но ранее накопленные средства сохраняются на счетах граждан.

Уже более 20 лет граждане РФ могут выбирать, где будет храниться их накопительная часть пенсии, они могут выбрать ПФР или НПФ. Только на практике мало кто понимает суть этой возможности, поэтому по умолчанию деньги большинства граждан располагаются в ПФР.

Что такое ПФР

Это Пенсионный Фонд России, который и занимается в итоге расчетом будущей пенсии и ее выплатой, когда гражданин достигнет определенного возраста или выйдет на пенсию по выслуге. И по умолчанию все деньги граждан на накопительных счетах хранятся именно в ПФР.

Деньги не просто хранятся на счету в ПФР, они работают. Задача пенсионного фонда — уберечь капитал каждого гражданина от инфляции и увеличить его. Это происходит за счет инвестирования этих денег, которым занимается выбранная Пенсионным фондом управляющая компания ВЭБ.

ВЭБ инвестирует средства путем использования максимально надежных инструментов, в основном это облигации и государственные ценные бумаги. В итоге гражданин получает надежный источник дохода, но который, как правило, невысокий. Но у этого правила, как показала практика, есть исключения.

Что такое НПФ

Выбирая, где лучше хранить пенсионные накопления, в ПФР или НПФ, важно понимать, что собой представляет Негосударственный Пенсионный Фонд, как он работает.

Решение о создании негосударственных фондов было принято по указу Президента РФ еще в 1992 году. После были разработаны основные принципы работы этих фондов, назначены контролирующие органы, алгоритмы отчетности и проверок.

НПФ — это коммерческий пенсионный фонд, который по сути работы аналогичен ПФР. Он также принимает в управление деньги клиента на накопительном счету и инвестирует их.

Основные моменты, которые касаются НПФ:

- это коммерческие негосударственные структуры, которые могут закрыться, обанкротиться. Но в этом случае деньги гражданина просто автоматически возвращаются в ПФР;

- эти структуры контролируются государством, регулярно предоставляют отчеты о деятельности. Они несут большую ответственность;

- каждый НПФ проходит тщательную проверку и может работать только после согласования деятельности Банком России и включения им наименования организации в реестр НПФ;

- организация не инвестирует средства граждан самостоятельно, она, как и ПФР, нанимает управляющую компанию (платит ей комиссию);

- предполагается, что негосударственный фонд дает больше прибыли, так как деньги инвестируются менее консервативно, в более высокодоходные активы.

Выбирая, что лучше, ПФР или НПФ, нужно в первую очередь ориентироваться на доходность. Несмотря на то, что НПФ вроде как должен приносить больше прибыли, это происходит далеко не всегда.

Что выгоднее — ПФР или НПФ

Если сравнить ПФР и НПФ, то их основное отличие — выбор вектора инвестирования средств. Если управляющая компания ВЭБ не рискует, выбирая только надежные инструменты, то УК негосударственных фондов применяют более рискованную политику. Более того, у них даже есть право 10% средств граждан вкладывать именно в высокорискованные инструменты с наибольшей доходностью.

Что в итоге получается:

- ПФР выбирает для инвестирования надежные инструменты с низкой прибылью;

- НПФ выбирает в основном инструменты среднего риска и дает возможность получения более высокой прибыли.

В итоге получается, что ПФР дает стабильный скромный доход, а НПФ дает нестабильный, но который может оказаться в разы больше того, что дают государственные инструменты. Но и риски низкой прибыли или даже отрицательной у клиентов НПФ больше.

Ответить на вопрос, где выгоднее держать пенсионные накопления, в ПФР или НПФ, невозможно. Дело в том, что каждый год и даже каждый квартал каждая структура может давать разный доход. В какой-то период выигрывают клиенты негосударственных фондов, в какие-то — государственных. Нужно смотреть на ситуацию в данный момент.

Где лучше хранить свои пенсионные накопления в 2024 году

Каждый гражданин вправе самостоятельно принимать решение — оставлять все как есть, то есть деньги будут лежать в государственном фонде, или переводить накопленный капитал в негосударственный фонд, чтобы получить большую прибыль.

И хорошо, что люди начали думать об этом и интересоваться тем, что лучше, НПФ или ПФР, и почему. Это говорит о том, что уровень финансовой грамотности населения растет.

Здесь можно провести аналогию с вкладами: люди выбирают каждые 6-12 месяцев банки для пролонгации вклада с целью разместить деньги максимально выгодно. Также и с пенсионными накоплениями: можно периодически менять фонды, ориентируясь на текущую ситуацию.

Нужно смотреть на ситуацию в данный момент — определять, кто дает больше доходности. И ВЭБ в лице ПФР, и каждый официальный НПФ ежеквартально докладывают Банку России о доходности, и эта информация публикуется в свободных источниках.

Последние данные по доходности, актуальные на начало 2023 года

ВЭБ опубликовал доходность по итогу инвестирования в 2022 году — это 9,7% годовых, причем серьезный рост прибыли был отмечен в последнем квартале года. С начала года показатель увеличился в два раза; Центральный Банк опубликовал среднюю доходность по всем НПФ за первые 9 месяцев 2022 года — 3,4% годовых.

Если рассматривать, где лучше держать пенсионные накопления в ПФР или НПФ, то в 2023 году государственный фонд дает гораздо больше прибыли. Но важный момент — переход из одного фонда в другой можно выполнить только по заявлению, написанному до конца года. Если написать его в 2023, переход будет оформлен в 2024.

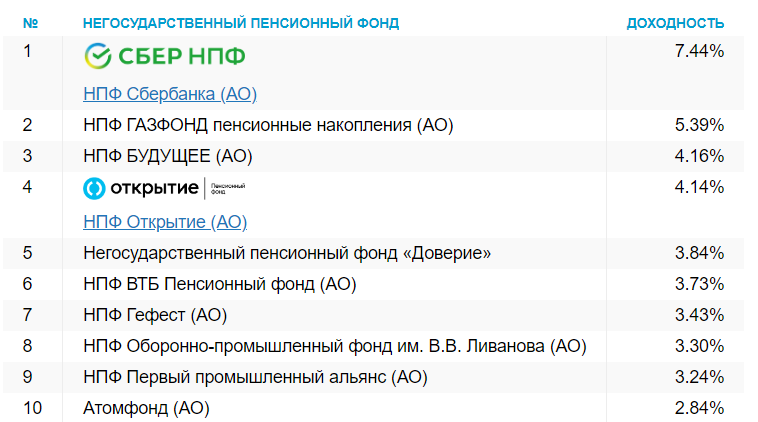

Банк России публикует статистику по доходности каждого Негосударственного Пенсионного Фонда, но с большой задержкой. Так, на начало 2023 года опубликована только статистика за третий квартал 2021 года.

Как видно, большую прибыль дали НПФ Сбербанка и Газфонд. Для сравнения, за тот же период государственный ПФР дал прибыль 4,59%.

Но ПФР в итоге за следующий год увеличил прибыль в 2 раза, а НПФ такого же скачка, судя по опубликованной ЦБ РФ средней доходности этих структур, в 2022 не дали.

В заключение

К сожалению, экономическая обстановка в стране нестабильная, нестабильны и инструменты инвестирования. В целом, если делать выбор между НПФ и ПФР, то по состоянию на 2023 год практичнее хранить деньги в государственном фонде. Если вы планировали перейти в НПФ, лучше повременить, подождать публикации отчетов Банка России о прибыли клиентов негосударственного фонда за 2022 год.

И помните, что фактически переход из одного фонда в другой выполняется в следующем году после написания заявления. Вы можете написать его в начале 2023 года, но до конца года вы все равно будете находиться в ранее выбранном НПФ или ПФР. И тут снова кроется риск — неизвестно, что будет с прибылью фондов в 2024 году и далее.

Можно сказать, что это русская рулетка. Но пока что в любом случае ПФР выглядит более стабильно, так как вкладывает деньги в государственные инструменты.

Частые вопросы

Источники:

- ВЭБ: ПФР или НПФ: в чем разница, плюсы и минусы.

- ВЭБ: Доходность инвестирования.

- РБК Инвестиции: Что такое НПФ и как его выбрать для увеличения пенсии.

- Банки.ру: https://www.banki.ru/news/lenta/?id=10958486.

Комментарии: 2

Не верю, ни ПФР, — ни НПФ, дурят нас с пенсией как минимум 10 лет ! , я хочу сом распоряжаться своими пенсионными накоплениями, пока ПФР снова не обанкротился, а НПФ не проиграли мои деньги !

Спасибо за статью. Почему-то не написали о возможности забрать сбережения в НПФ на 5 ет раньше и о праве наследования.