Специалист сервиса Бробанк.ру расскажет обо всех видах банковских вкладов, которые существуют на рынке. После изучения вариантов можете сразу переходить в фильтр вкладов, анализировать предложения банков и подавать онлайн заявку на открытие подходящего вам депозитного счета.

Что такое банковский вклад

Вклад — это размещение денег в банке на специальном депозитном счете под проценты. Это самый простой инструмент инвестирования: вы ничего не делаете, просто открываете счет, вносите на него сумму и получаете прибыль. Деньги не лежат под подушкой и меньше обесцениваются, так как «работают» и приносят доход.

Банковские вклады физлиц защищены государством. В России действует система страхования вкладов. Все ваши средства суммой до 1,4 млн рублей, размещенные в одном банке, застрахованы. При наступлении страхового случая, если банк вдруг закроется, обанкротится или у него отзовут лицензию, вы в течение 2–3 недель получите свой капитал обратно.

Если вы планируете положить на депозит более 1,4 млн рублей, либо дробите сумму по разным банкам, либо изначально выбирайте тот, надежность которого не вызывает сомнений. Это может быть банк с государственным участием или системно-значимый.

Основные виды вкладов в банке

При открытии вклада вы заключаете договор, в котором прописан срок размещения средств и процентная ставка. Пока этот срок не закончился, банк не может менять утвержденные условия. Если же вкладчик примет решение расторгнуть договор досрочно, в большинстве случаев, он потеряет почти весь доход. Это актуально для всех видов вклада. Однако некоторые банки предлагают льготный условия для досрочного расторжения вкладов. Это тоже прописано в договоре.

Срочные

На практике все вклады, которые предлагают открыть российские банки, срочные. Это значит, что их открывают на определенный срок и договор действует только в течение этого периода. По некоторым вкладам предусмотрена автоматическая пролонгация — продление на тот же период, как в первоначальном договоре.

Срочные вклады можно условно разделить на следующие подвиды:

- краткосрочные, договор на срок не более 6 месяцев;

- стандартные со сроком действия договора от 6 месяцев до 2 лет;

- долгосрочные с периодом действия в 2–3 года.

На практике сроки более 3 лет на рынке не встречаются. А если банк и говорит, что готов заключить договор на 4–5 лет, то при сроке 4 и 5 лет ставка опускается практически до нуля. Смысла в таких длительных депозитах нет. Лучше выбрать меньший период и по его окончании перезаключить договор на новый срок.

Валютные и мультивалютные

Стандартные вклады в России открываются в рублях, но можно разместить средства и в валюте, например, в евро, долларах, юанях. Другие валюты банки предлагают редко. Валютные вклады делятся на две категории:

Стандартный. То есть обычный вклад, который открывается в валюте на определенных условиях.

Мультивалютный. Можно вести в нескольких валютах одновременно, менять состав валютной корзины, переводить средства из одной валюты в другую.

Процентные ставки по валютным вкладам в России низкие. Смысла менять рубли на валюту для открытия вклада нет. Предложение актуально для тех, у кого есть иностранная валюта на руках и ее нужно куда-то пристроить. Однако помните, что в РФ действую ограничения Центробанка.

До востребования

В депозитной линейке любого банка есть вклады «До востребования». По сути, это счет, который необходим для совершения операций с основным вкладом. Его используют, чтобы:

- перевести на него деньги после окончания срока размещения вклада, где они будут ждать своего владельца;

- перевести на него деньги при досрочном расторжении договора, что означает потерю доходности.

Ставка по вкладу «До востребования» в зависимости от банка составляет 0,1% или 0,01% годовых. Если вкладчик расторгает договор досрочно, проценты пересчитают по ставке «До востребования». Учитывая ее размеры, можно говорить о полной потере доходности.

Какими бывают срочные вклады

Как уже говорилось выше, все вклады, которые есть в банках, относятся к категории срочных. И они делятся как раз на основные виды, которые нужно изучить, прежде чем приступать к выбору конкретной программы и банка. От типа напрямую зависит доходность и то, какие операции вы сможете проводить по депозитному счету.

Классический

Можно встретить другое его название — сберегательный. Этот вид программы подходит владельцам крупных сумм, которые на данный момент не нужны. Например, вы получили наследство, и эти деньги сейчас тратить не намерены. Тогда их можно разместить в банке на классическом вкладе под проценты, чтобы они не лежали просто так, а работали.

Особенности классического банковского вклада:

- договор можно заключить как на короткий, так и на длительный срок, есть варианты на несколько лет;

- пополнять депозитный счет нельзя;

- частичное снятие не предусмотрено. Если вкладчику понадобятся деньги, он может только расторгнуть договор, забрать все и потерять проценты;

- самые высокие ставки среди других видов вкладов.

Фактически вы кладете деньги в банк и забываете про них. Поэтому здесь важно подумать об удобном сроке. Если предполагаете, что деньги могут понадобиться через полгода, на такой период и заключайте договор. После сможете продлить вклад на следующий период.

Пример классического вклада — «Копить» от Газпромбанка. Открывается при сумме от 15 000 рублей на срок от 1 месяца до 3 лет. Ставка в зависимости от срока, достигает 9,5% годовых, лучшие условия при размещении средств на срок от 6 месяцев. Новые клиенты получают надбавку к ставке 0,2%.

Для накоплений

Иначе их называют накопительными. Они созданы для тех, кто хочет копить деньги на определенную цель. Например, на машину или дом, чтобы купить их без кредита. В этом случае подойдет вклад для накоплений, который можно регулярно пополнять. Размещенная сумма растет, увеличивается и сумма дохода.

Особенности вклада для накоплений:

- можно открыть и на короткий, и на длительный срок;

- есть возможность пополнения. Но при анализе программ смотрите на ограничения. По которым пополнение возможно только в течение 30 дней после открытия или в другой ограниченный период;

- частичное снятие средств не предусмотрено;

- ставка ниже, чем по классическим вкладам.

Чем больше опций подключено к вкладу, тем ниже процентная ставка. При анализе программ обязательно смотрите сетку ставок, для каждого срока будет свое значение.

Пример вклада для накоплений — «Альфа-Вклад» с опцией пополнения. Открывается при размещении суммы от 300 000 рублей на срок в 92, 184, 276 дней или 1 год. Ставка — от 6,93 до 7,15% годовых. Пополнение без ограничений любыми суммами когда угодно.

С возможностью расходов

Это вклады, с которых клиент может забирать часть денег. При заключении договора фиксируется сумма минимального остатка. Например, вы размещаете на депозите 800 000 рублей с минимальным остатком в 300 000. Это значит, что вы в любой момент можете забрать часть средств, но на счете после этого должно остаться минимум 300 000 рублей.

Особенности вкладов с возможностью расходов:

- заключение договора и на короткий, и на длительный срок;

- чаще всего есть возможность пополнения;

- можно забирать деньги до неснижаемого остатка;

- ставка самая низкая.

Выбирайте такой вариант вклада, если предполагаете, что средства с него могут понадобиться в любой момент. При снятии вы теряете доход, который ранее был начислен на изъятую сумму. Даже если он уже был фактически выдан, банк пересчитает остаток и сумма на вкладе уменьшится.

Пример вклада с возможностью расходов — от банка Тинькофф. Один из лучших вкладов на рынке с возможностью частичного снятия денег в любой момент. При открытии можно выбрать вариант с пополнением или без него. Ставка — 5–7% или 5,5–8% при наличии подписки Tinkoff Pro. Срок заключения договора — 3–24 месяца. Минимальная сумма для открытия — 50 000 рублей.

С капитализацией

Это не отдельный вид вклада, а дополнительная опция к нему. То есть к любому вкладу банк может предлагать автоматическую капитализацию процентов, которая увеличивает фактический доход.

Проценты по банковским вкладам могут начисляться и выдаваться так:

- в конце срока размещения;

- начисляться периодически — каждый месяц, квартал, год.

В последнем случае вкладчик по условиям договора может:

- забирать начисленные проценты — после начисления банк переводит их на указанный счет;

- оставлять на счете для капитализации.

Капитализация — это процесс, при котором начисленные по вкладу проценты причисляются к основной сумме на депозитном счете. Сумма накопления увеличивается, в результате в следующий период проценты начислят на более крупную сумма, и фактический доход становет больше. И так происходит весь срок действия вклада.

Все указанные выше конкретные программы банков — это вклады с капитализацией. Банки каждый месяц начисляют доход и оставляют его на счете. Если же вы хотите регулярно получать проценты на руки, выбирайте варианты депозитов без капитализации, например, СберВклад от Сбербанка.

По СберВкладу проценты начисляются каждый месяц, при заключении договора вкладчик может выбрать вариант получения их на руки.

Какие отличия накопительного счета от вклада

Если хотите свободно распоряжаться деньгами, рассмотрите вместо вклада накопительный счет. На нем вы также размещаете денежные средства под проценты, но с возможностью в любое время пополнять счет и снимать с него деньги вплоть до нуля. Проценты будут начисляться каждый день на текущую сумму.

Отличия от вкладов — более низкая ставка и возможность банка в любой момент изменить процентную ставку. По вкладам с фиксированной ставкой процент весь срок действия договора остается неизменным.

Как заключить договор с банком

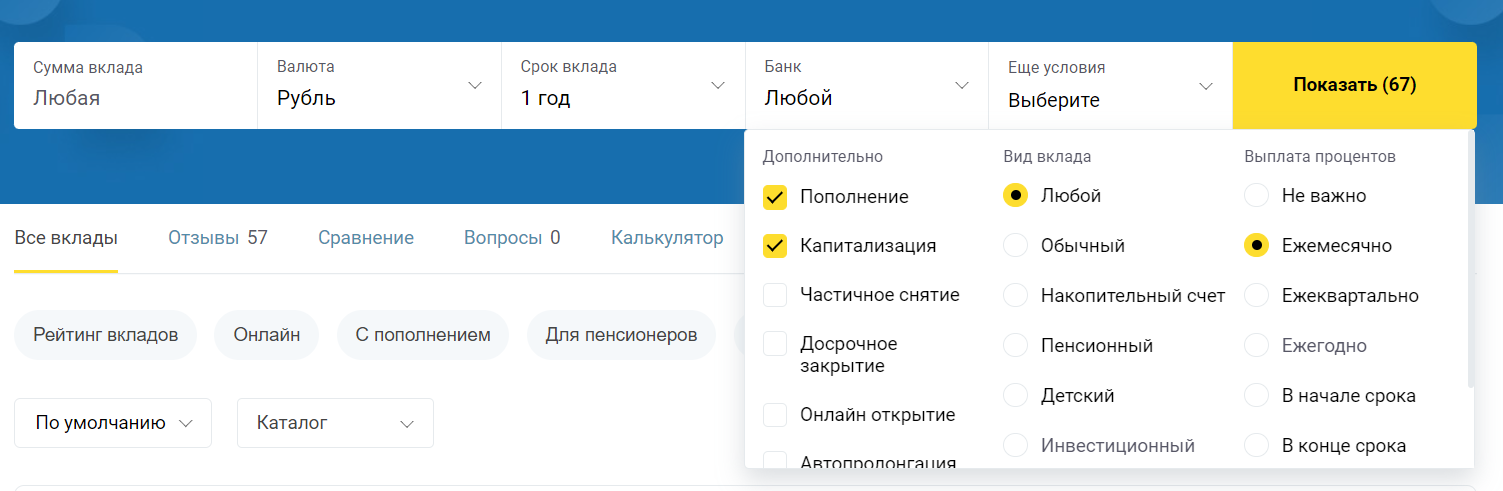

Если вы определились, вклад какого вида хотите открыть, переходите в раздел вкладов сервиса Бробанк.ру и задайте в фильтре параметры нужного вам депозита. Система сразу выведет актуальные программы, соответствующее этим требованиям. Останется только проанализировать и выбрать.

Например, вы хотите открыть вклад в 300 000 рублей на 1 год с возможностью пополнения, с ежемесячным начислением процентов и капитализацией. Указываете эти параметры и нажимаете кнопку «Показать». В данном случае система нашла 67 вариантов, которые подходят под ваши условия.

Заполните фильтр подбора вкладов, система покажет на актуальные для вас предложения.

Заявки на открытие вкладов банки принимают онлайн. После либо приглашают клиента в офис для заключения договора и пополнения депозита, либо привозят на дом дебетовую карту. Во втором случае вкладчик получает карту и доступ в банкинг, там самостоятельно открывает депозит и пополняет его с этой карточки.

Частые вопросы

Источники:

- Банк России, банковский вклад: https://cbr.ru/StaticHtml/File/8373/alphabet.pdf

Комментарии: 0